Die Black Fridays der Geschichte: Was wir von historischen Börsencrashs lernen können

Börsencrashs hat es in der Geschichte immer gegeben. Gibt es Parallelen zum Corona-Crash heute? Und was heißt das für Ihr Geld?

Inhalt:

- Was hat historische Börsencrashs ausgelöst?

> Black Friday 1929

> Black Monday 1987

> Dot-Com-Blase 2000

> Finanzkrise 2008 - Wie haben Regierungen und Notenbanken reagiert?

> Black Friday 1929

> Black Monday 1987 & Dot-Com-Blase

> Finanzkrise 2008 - Wie lange dauerte es, bis die Börsen wieder alte Höchststände erreichten?

- herMoney-Tipp

Das Wichtigste in Kürze:

![]() Gründe für historische Börsencrashs der Vergangenheit: Eine stagnierende wirtschaftliche Entwicklung, hohe Inflationsraten, hohe Staatsverschuldung sowie Immobilien- und Technologieblasen haben die Börsenkurse bislang zum Einsturz gebracht.

Gründe für historische Börsencrashs der Vergangenheit: Eine stagnierende wirtschaftliche Entwicklung, hohe Inflationsraten, hohe Staatsverschuldung sowie Immobilien- und Technologieblasen haben die Börsenkurse bislang zum Einsturz gebracht.

![]() Interventionen: Regulierung der Finanzmärkte, Unterstützung sozial Schwacher, Aussetzen des Börsenhandels, niedrige Zinsen, Kurzarbeit und staatlichen Beteiligungen an Banken konnten historisch niedrige Börsenwerte wieder auf Kurs bringen.

Interventionen: Regulierung der Finanzmärkte, Unterstützung sozial Schwacher, Aussetzen des Börsenhandels, niedrige Zinsen, Kurzarbeit und staatlichen Beteiligungen an Banken konnten historisch niedrige Börsenwerte wieder auf Kurs bringen.

![]() Verluste am Aktienmarkt: Wer in Deutschland egal wann mindestens 15 Jahre Aktien hielt, hat keine Verluste gemacht. In diesem Zeitraum konnten sich die Kurse erholen.

Verluste am Aktienmarkt: Wer in Deutschland egal wann mindestens 15 Jahre Aktien hielt, hat keine Verluste gemacht. In diesem Zeitraum konnten sich die Kurse erholen.

![]() Learnings aus den Börsencrashs der Vergangenheit: Wer breit streut und langfristig plant, kann Börsentiefs einfach aussitzen. Verkaufen Sie in diesem Fall nicht aus Panik mit Verlust!

Learnings aus den Börsencrashs der Vergangenheit: Wer breit streut und langfristig plant, kann Börsentiefs einfach aussitzen. Verkaufen Sie in diesem Fall nicht aus Panik mit Verlust!

Das Coronavirus hat die Börsen infiziert. Ausgehend von historischen Höchstständen hat der deutsche Leitindex DAX binnen 28 Tagen satte 40 Prozent seines Wertes verloren. Ein ähnliches Bild zeigt sich in den USA: Dow Jones, die Technologiebörse Nasdaq und auch der marktbreite S&P verzeichneten die höchsten Tagesverluste seit der Finanzkrise 2008. Im S&P ging es binnen 22 Handelstagen um 30 Prozent bergab – so schnell wie nie seit dem Schwarzen Freitag 1929.

Während viele Analysten zu Beginn des Corona-Crashes noch von Panikverkäufen sprachen, zeigt sich Tag für Tag mehr, dass das, was wir da gerade erleben, nicht nur ein Thema für Mediziner und Verhaltensökonomen ist. Denn den Horrormeldungen aus den Krankenlagern folgen Tag für Tag neue Horrormeldungen aus der Realwirtschaft: Das neue Coronavirus hat die Wirtschaft weltweit lahmgelegt. Einen solchen Shutdown haben selbst gestandene Börsianer noch nicht erlebt. Gibt es dennoch Parallelen zu historischen Börsenkrisen?

Schwarzer Freitag 1929, Schwarzer Montag 1987, Platzen der Dotcom-Blase 2000 oder Finanzkrise 2008: Was hat historische Börsencrashs ausgelöst? Wie haben Regierungen und Notenbanken damals reagiert und wie lange hat es jeweils gedauert, bis die Börsen wieder alte Niveaus erreicht haben?

Was hat historische Börsencrashs ausgelöst?

Black Friday 1929:

Der Schwarze Freitag ist als Mutter aller Börsencrashs in die Geschichte eingegangen. Deshalb ist der 24. Oktober 1929 ein historisches Datum. An diesem Donnerstag brachen die Börsenkurse an der New Yorker Wall Street in historischem Ausmaß ein. Am Freitag erreichte die Nachricht Europa, weswegen wir heute vom „Schwarzen Freitag“ sprechen. Es war der Beginn einer wirtschaftlichen Depression, mit horrender Armut und Massenarbeitslosigkeit. Was war geschehen?

Nach Ende des 1. Weltkriegs und überstandener Spanischer Grippe, die damals weltweit 50 Millionen Menschen das Leben gekostet hatte, ging es ab Mitte der 1920er wirtschaftlich bergauf. In den „Goldenen Zwanzigern“ sorgte moderne Fließbandproduktion für Wachstum, die Automobilindustrie brummte, das Radio war geboren. Auch der Aktienmarkt profitierte.

Der US-Aktienindex Dow Jones kannte über Jahre nur eine Richtung: nach oben – er zog von 100 Punkten 1923 auf 381 Punkte im September 1929. Um dabei zu sein, kauften viele Amerikaner Aktien auf Kredit. Als die Entwicklung ins Stocken geriet, kamen Zweifel am anhaltenden Wachstum auf.

Ohne Aktienmarktrenditen aber konnten die Kredite nicht getilgt werden. Es brach Panik aus, der Verkaufsdruck stieg dramatisch an. Binnen drei Jahren verlor der Index fast 90 Prozent seines Wertes. Um Liquidität zu sichern, zogen Investoren Kapital aus Europa ab. Unternehmen schlitterten in die Pleite, die Arbeitslosigkeit stieg. Die Folgen des Black Fridays: Die große Weltwirtschaftskrise mit den bekannten (Kriegs-)Folgen begann.

Black Monday 1987:

Der 19. Oktober 1987 ging als Black Monday – schwarzer Montag – in die Börsen-Geschichte ein. Es war der erste historische Börsencrash seit dem 2. Weltkrieg. US-Präsident Ronald Reagan und auch die britische Premierministerin Margaret Thatcher hatten mit der sogenannten Deregulierung begonnen und Handelshemmnisse abgebaut. An den Börsen wurde das gefeiert, die Kurse zogen in den 1980ern rasant nach oben. Zwischen 1985 und 1987 hatte sich der Kurs des Dow Jones Index gar verdoppelt.

Dann aber kam der Motor ins Stottern. Die USA lebten auf Pump, das US-Haushaltsdefizit erreichte neue Höchstmarken. Zudem zogen die Verbraucherpreise mit Inflationsraten von 3,65 Prozent nach oben. Das Vertrauen in die US-Wirtschaft und den US-Dollar war dahin.

Am Black Monday versuchten Investoren, sich um jeden Preis von Aktien zu trennen. Der Dow Jones Index verlor binnen weniger Stunden mehr als 20 Prozent. Brandbeschleuniger war der Computerhandel, der seit Beginn der 80er Jahre an Bedeutung gewann: Bei Unterschreiten bestimmter Marken wurde automatisch verkauft, was den Kursrutsch vorantrieb.

Dot-Com-Blase 2000:

Dot-Com-Blase 2000:

Kurz nach der Jahrtausendwende platzte der Dot-Com-Bubble – die Internet-Blase. Es war ein Crash, der vielen von Ihnen eventuell noch gut in Erinnerung ist. Inspiriert durch den Börsengang der Telekom (und der Werbung durch den beliebten Schauspieler Manfred Krug) hatten viele Deutsche erstmals in Aktien investiert. Zudem war mit dem Internet eine aussichtsreiche neue Technologie am Start, die hohe Wachstumsraten versprach.

Zahlreiche Unternehmen wurden gegründet und sammelten Kapital an der Börse ein. Unerfahrene und uninformierte Anleger kauften Aktien von Unternehmen ohne Gewinn- und damit Zukunftsaussichten. Denn fast jeder Börsengang wurde für sie zum Lottogewinn – zumindest bis zum März 2000. Dann platzte die Blase. Der Crash zog sich über drei Jahre hin (Salamiecrash), der DAX verlor in dieser Zeit mehr als 70 Prozent seines Wertes. Längst nicht jedes Unternehmen überlebte. Ergo erlitten viele Anleger einen Totalverlust.

Finanzkrise 2008:

Die große Finanzkrise 2008 begann in den USA mit dem Platzen der Immobilienblase. Niedrige Zinsen ermunterten auch wenig solvente US-Bürger dazu, Immobilien auf Kredit zu kaufen – meist mit variablen Zinsen finanziert. Die Immobilienpreise kletterten rasant, so dass immer neue Hypotheken aufgenommen und immer mehr Immobilien finanziert wurden.

Bildlich ausgedrückt haben US-Bürger ihre Immobilie als eine Art Bankautomat genutzt: Wenn die Immobilienpreise kletterten, spukte die Immobilie neues Geld und ergo neue Schulden aus. Da der Wert der Immobilie gestiegen war, konnten Besitzer sich höher verschulden.

Die Banken ihrerseits hatten eine neue Strategie etabliert, um ihre Risiken zu senken: Sie bündelten die Hypotheken von „guten“ und „schlechten“ Schuldnern – und verkauften das als „sichere“ Wertpapiere. Das ging so lange gut, wie die Zinsen niedrig waren. Als die US-Notenbank begann, die Zinsen anzuheben, konnten viele US-Bürger ihre Hypotheken nicht mehr bedienen und ihre Kredite nicht mehr zurückzahlen.

Das Platzen der Immobilienblase weitete sich auf die Bankenbranche aus. Am 15. September 2008 meldete die Investmentbank Lehman Brothers Insolvenz an. Das Finanzsystem weltweit drohte zu implodieren, weil niemand wusste, wo die Ramschpapiere und damit die Risiken lauerten. Weltweit gingen die Börsen auf Talfahrt, die Weltkonjunktur wurde ausgebremst.

Wie haben Regierungen und Notenbanken reagiert?

Geschichtliche Ereignisse nach dem Black Friday 1929:

In den USA hat Franklin D. Roosevelt zunächst als Gouverneur von New York und ab 1933 als US-Präsident Wirtschafts- und Sozialreformen durchgesetzt. Unterstützung für Arbeitslose und Bedürftige, Einführung einer Sozialversicherung, Regulierung der Finanzmärkte: Mit dem historischen „New Deal“ gelang es, die Folgen der Weltwirtschaftskrise zu begrenzen.

Anders sah die Reaktion in Deutschland aus. Die Regierung unter Reichskanzler Heinrich Brüning verordnete Deutschland einen strikten Sparkurs, was die Krise verschärfte. Viele Unternehmen gingen Pleite, die Arbeitslosigkeit wuchs rasant. Die Bevölkerung verlor zunehmend das Vertrauen in die Handlungsfähigkeit des Staates. Damit war der Nährboden für den Aufstieg Hitlers gelegt.

Black Monday:

Anders als 1929 weitete sich der Börsencrash nach dem Black Monday nicht zu einer Wirtschaftskrise aus. Die US-Regierung sah von gravierenden Eingriffen in die Wirtschaft ab. Der Absturz an den Börsen konnte durch kurzzeitiges Aussetzen des Handels abgemildert werden.

Unter den vier Börsenkrisen verlief die von 1987 für die Realwirtschaft (und auch für die Börsen) am glimpflichsten, obwohl der Absturz von 22,6 Prozent am 19. Oktober bis heute der größte prozentuale Rückgang innerhalb eines Tages ist.

Beim Crash nach Platzen der Dot-Com-Bubble brachte die Geldpolitik die Wende. Der legendäre Notenbankchef Alan Greenspan hat den Leitzins von 6,5 Prozent im Jahr 2000 in zahlreichen Schritten auf 1,0 Prozent im Jahr 2003 zurückgeführt.

Niedrige Zinsen heißt billiges Geld – für Unternehmen ein Anreiz, zu investieren – und für Verbraucher zu konsumieren. Die Zinssenkungen gab der Wirtschaft Rückenwind, die Arbeitslosenzahlen sanken, Unternehmen und Verbraucher konnten Schulden abbauen.

Niedrige Zinsen heißt billiges Geld – für Unternehmen ein Anreiz, zu investieren – und für Verbraucher zu konsumieren. Die Zinssenkungen gab der Wirtschaft Rückenwind, die Arbeitslosenzahlen sanken, Unternehmen und Verbraucher konnten Schulden abbauen.

Mitte der 2000er Jahre boomte die Wirtschaft. Der US-Leitindex Dow Jones erholte sich schneller als der Technologieindex NASDAQ Composite, in dem zahlreiche Technologieunternehmen nicht überlebten. Firmen wie Microsoft, Apple und Amazon gehören heute allerdings zu den teuersten Unternehmen der Welt.

Europa folgte dem Beispiel – aber moderater und mit zeitlichem Verzug. Auch seitens der Politik gab es keine Stimuli. Der damalige Finanzminister Hans Eichel sah die Haushaltskonsolidierung als oberste Pflicht und verließ sich auf Stimulis seitens der Europäischen Zentralbank (EZB).

Finanzkrise 2008:

Niedrige Zinsen waren es aber auch, die die US-Immobilienblase ermöglichten. Die Anhebung der Zinsen wiederum hat dann die Blase zum Platzen gebracht und den nächsten Crash ausgelöst. Ökonomisch war die Finanzkrise 2008, die sich daraus entwickelte, am ehesten mit dem Beben 1929 vergleichbar. Auch hier sackten zunächst die Börsenkurse ab und dann gerieten die Banken in Bedrängnis.

Die Politik hatte aber aus der Geschichte gelernt und die Börsen-Lektion des Black Fridays von 1929 noch im Kopf. Um die Risiken einer Deflation zu minimieren, öffneten die Notenbanken die Geldschleusen. Zuerst in den USA: Banken wurden zwangskapitalisiert, die US-Notenbank senkte nicht nur den Zins, sondern kaufte Anleihen in großem Stil („Quantitative Easing“), um Pleiten abzuwenden. Auch in Japan, Großbritannien und Brüssel stellten die Notenbanken massive Liquiditätshilfen bereit und starteten Anleihekäufe.

Die Bundesregierung pumpte zudem Geld in Konjunkturprogramme (Abwrackprämie) und beteiligte sich zeitweise an den Banken. Massenentlassungen konnten durch Kurzarbeit verhindert werden. Zwar schlitterte die deutsche Wirtschaft trotz allem in eine schwere Rezession. Aber an den Börsen ging es schon 2009 wieder aufwärts, in der Realwirtschaft dann 2010.

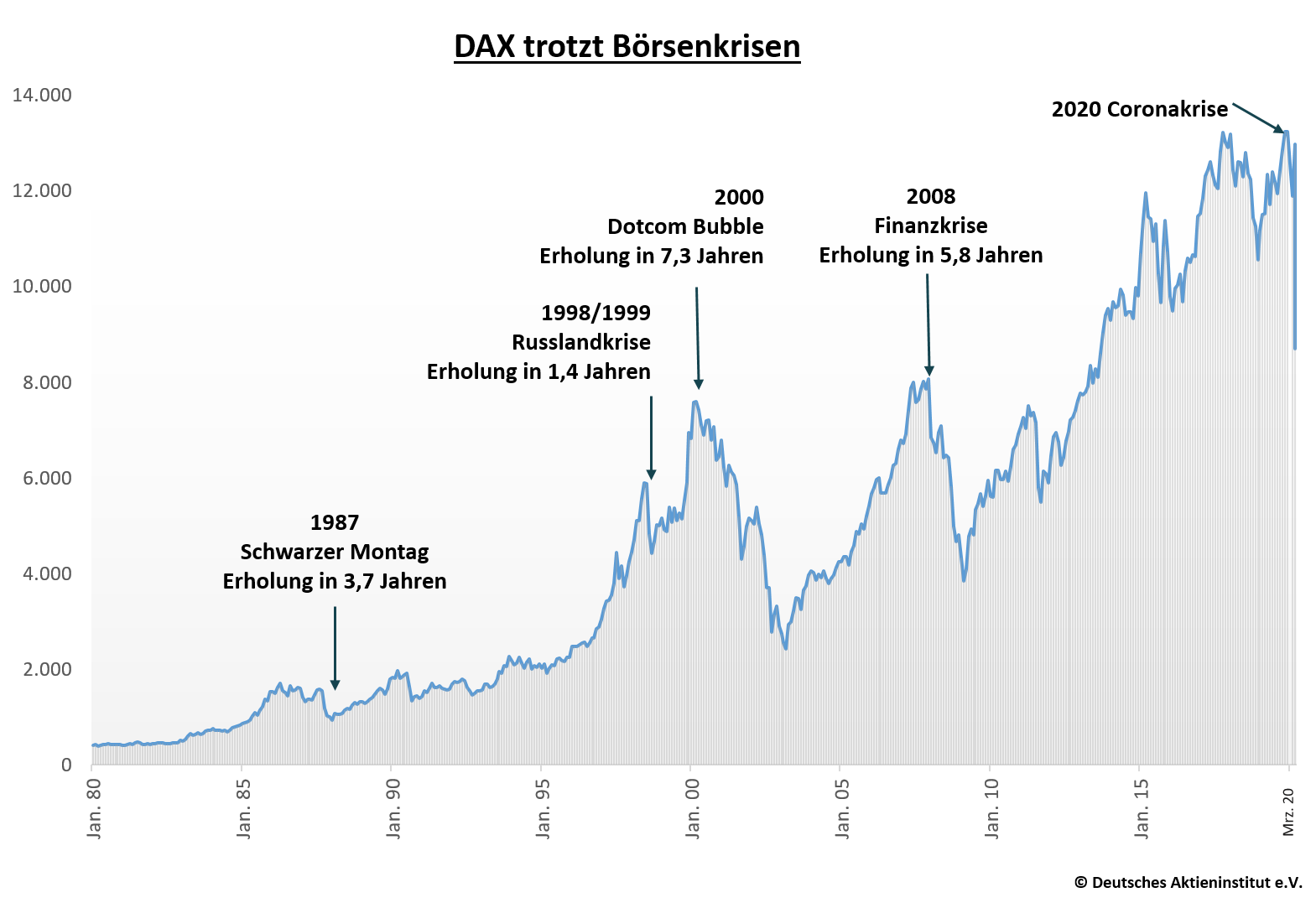

Wie lange dauerte es, bis die Börsen wieder alte Höchststände erreichten?

Ob Dow Jones, S&P, Nasdaq oder DAX: Wenn Sie heute auf einen Langzeitchart gucken, gehen die Kurse unter dem Strich nach oben. Laut Berechnungen des Deutschen Aktieninstituts gibt es in Deutschland keinen Anlagezeitraum von mindestens 15 Jahren, in dem Anleger Verluste gemacht haben. Das ist die gute Nachricht.

Die schlechte: Bis nach einem Crash alte Höchststände erreicht werden, kann es dauern. Nach dem Black Friday 1929 ging es in den USA erst einmal drei Jahre lang an der Börse bergab – der Dow Jones hat fast 90 Prozent seines Wertes verloren. Und wenn dann die Talsohle erreicht und die Wende eingeleitet ist, sind alte Höchststände noch längst nicht in Sicht. Bedenken Sie: Eine Aktie oder ein Index muss sich verzehnfachen, also um 900 Prozent (!) steigen, um ein Minus von 90 Prozent auszugleichen. Wie lange das dauert, hängt von der Art der Krise und dem Handeln von Regierungen und Notenbanken ab.

Den größten Tagesverlust gab es am Black Monday. Die Börsen waren überhitzt, aber die Auswirkungen auf die Realwirtschaft gering. Bereits 15 Monate später erreichte der Dow Jones mit 2247 Punkten wieder sein Niveau von vor dem historischen Börsencrash, im DAX wurden alte Höchststände nach 3,7 Jahren wieder erreicht.

Länger mussten Börsen-Anleger nach dem Black Friday warten. Erst 1954, also 25 Jahre nach dem Crash, hatte der Dow Jones die Verluste wettgemacht! In Deutschland hinterließ das Platzen der Dot-Com-Bubble Spuren. Drei Jahre in Folge ging es zunächst bergab, Anleger hatte das Vertrauen in Aktien verloren.

Erst nach 7 Jahren und fast 4 Monaten hatte der DAX wieder alte Höhen erreicht. Etwas kürzer, nämlich 5 Jahre und 9 Monate, mussten Anleger nach der Finanzkrise auf alte Höchststände im DAX warten. Danach ging es unter Schwankungen steil bergauf – bis das Coronavirus die Wirtschaft infizierte.

herMoney-Tipp

herMoney-Tipp

Ein Blick auf Black Fridays der Geschichte zeigt: Wenn Sie Ihre Investments breit streuen und langfristig planen, können Sie trotz Börsencrash entspannt bleiben! Die Coronakrise mag andauern, noch ist kein Ende in Sicht. Und möglich auch, dass die Wirtschaft danach nur langsam wieder Fahrt aufnehmen wird. Aber machen Sie sich bewusst: Das Virus legt die Wirtschaft weltweit lahm, so dass gute Unternehmen keine Marktanteile verlieren.

Und sobald das Virus eingedämmt oder ein Medikament gefunden ist, wird die Nachfrage nach Konsum und Mobilität wieder steigen. Wenn zunächst auch verhalten, weil manch einer aus Angst vor Rückschlägen aktuell sparsam ist oder aber kein Geld mehr übrighat.

Auf der anderen Seite pumpen Regierungen und Notenbanken aktuell so viel Geld in die Wirtschaft wie nie zuvor, um die Wirtschaft zu stabilisieren und historisch niedrige Börsenkurse zu vermeiden. Die Schulden bleiben, auch wenn das Virus längst eingedämmt ist. Steigende Zinsen sollten Sie dann nicht erwarten, weil überschuldete Staaten sich dann nicht mehr refinanzieren könnten. Die relative Attraktivität von Aktien dürfte also weiter steigen, auch weil viel Geld nach Anlagemöglichkeiten sucht.