Ist ein MDAX-ETF sinnvoll? Die 7 besten im Vergleich

Mit einem MDAX-ETF kannst du auf mittelgroße Firmen aus Deutschland investieren. Wann das Sinn macht und wie hoch das Risiko ist.

Inhalt

Was ist der MDAX?

Sind MDAX-ETFs sinnvoll?

> DAX vs. MDAX

> Prognose

> Risiko

Diese Unternehmen sind im MDAX

Welcher MDAX-ETF ist der beste?

Mehr Rendite mit aktiven MDAX-Fonds

MDAX-ETFs: Das Wichtigste in Kürze

![]() Mit einem MDAX-ETF investierst du in die 50 größten deutschen Mittelständler. Sind sind wendiger als große Konzerne und können daher eine höhere Rendite einspielen. In Krisen können sie aber auch anfälliger sein.

Mit einem MDAX-ETF investierst du in die 50 größten deutschen Mittelständler. Sind sind wendiger als große Konzerne und können daher eine höhere Rendite einspielen. In Krisen können sie aber auch anfälliger sein.

![]() ETFs auf den MDAX haben alle eine ähnliche Rendite, da sie denselben Index abbilden. Aktive MDAX-Fonds schnitten zuletzt etwas besser ab.

ETFs auf den MDAX haben alle eine ähnliche Rendite, da sie denselben Index abbilden. Aktive MDAX-Fonds schnitten zuletzt etwas besser ab.

![]() Auf Sicht von drei Jahren haben MDAX-ETFs pro Jahr rund 4 % verloren. Bei aktiven Fonds hingegen waren bis zu 10 % drin.

Auf Sicht von drei Jahren haben MDAX-ETFs pro Jahr rund 4 % verloren. Bei aktiven Fonds hingegen waren bis zu 10 % drin.

Was versteht man unter „MDAX“?

Du hast sicher schon einmal etwas vom Small-Cap-Effekt gehört: Er besagt, dass sich kleine Unternehmen im langfristigen Schnitt besser entwickeln als die Börsen-Giganten. Die kleinen Unternehmen sind wendiger und können sich schneller an neue Gegebenheiten anpassen. Außerdem haben sie eher die Möglichkeit, durch eine geniale Idee ihr Unternehmen auf eine neue Umlaufbahn zu katapultieren.

Dafür sind sie in Krisen anfälliger als Großunternehmen, weil die Kapitaldecke womöglich dünn und die Fremdkapitalquote entsprechend hoch ist. Das birgt mehr Risiken, aber eben auch mehr Chancen.

Wenn dir die kleinen Unternehmen zu agil sind und die Dickschiffe an der Börse zu behäbig, dann sind vielleicht die mittelgroßen Firmen eher deine Sache. In Deutschland ansässige mittelgroße Firmen sind in einem speziellen Index gebündelt, dem MDAX.

Der MDAX gehört zur DAX-Indexfamilie, die aus vier Haupt-Indizes und einer Reihe Neben-Indizes besteht. Im September 2021 ist die DAX-Familie umfassend überarbeitet worden, wobei der DAX von 30 auf 40 Unternehmen erweitert und der MDAX von 60 auf 50 Werte verkleinert wurde. Zweimal jährlich – im März und im September – wird die Indexzusammensetzung überprüft und bei Bedarf angepasst.

Sind MDAX-ETFs sinnvoll?

Beste Rendite: ETF auf DAX, SDAX oder MDAX?

Neben DAX und MDAX gibt es den SDAX mit kleineren Nebenwerten und den TecDAX mit Technologie-Titeln. Laut Börsen-Lehrbuch müsste der SDAX langfristig die beste Wertentwicklung haben, aber auch den stärksten Schwankungen unterliegen. MDAX und DAX folgen, was die Chancen (Aufwärts-Bewegungen), aber auch die Risiken (Abwärtsbewegungen) betrifft.

Aber an den Börsen läuft nicht immer alles nach Lehrbuch, zumindest nicht in jedem Zeitabschnitt. Schauen wir uns daher die DAX-Indexfamilie über die letzten fünf Jahre an:

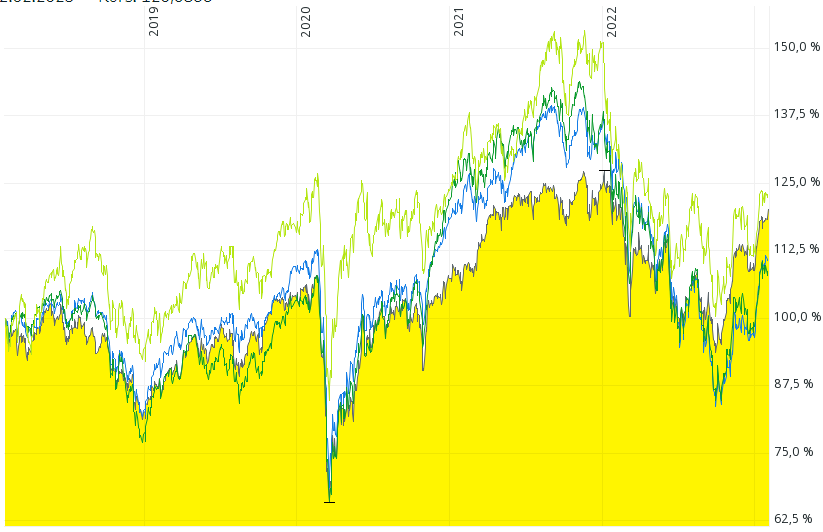

Entwicklung der wichtigsten DAX-Indizes vom 01.02.2018 bis 01.02.2023

Gelbe Fläche: DAX

Blaue Linie: MDAX

Dunkelgrüne Linie: SDAX

Hellgrüne Line: TecDAX

Quelle: www.comdirect.de, Abruf vom 02.02.2023

In diesem 5-Jahres Abschnitt siehst du: Der DAX (gelbe Fläche) ist vom 01.02.2018 bis 01.02.2023 um rund 120 % gestiegen. Der MDAX und SDAX um jeweils rund 112 %. Über allen schwebt der TecDAX, weil sich die Technologiewerte bis 2022 einfach fantastisch entwickelt haben. Das muss aber nicht immer so weitergehen.

Denn: Der Absturz, den wir im Jahr 2022 gesehen haben, fällt für den SDAX und den TecDAX deutlich stärker aus als für MDAX und DAX. Auch das stimmt mit der Lehrbuch-Meinung überein: Small Caps und Technologiewerte sind volatiler, schwanken also stärker, als Large Caps und der breite Aktienmarkt.

Zukünftige Rendite: Wie aussichtsreich sind MDAX-ETFs?

Viele Marktteilnehmer sehen den Mittelstand als die Stütze der deutschen Wirtschaft an. Doch wie sehen die Zukunftsaussichten für deutsche Aktien aus? Aktuell überschattet der Krieg in der Ukraine die meisten Börsennachrichten.

Noch mehr Sorgen machen den Börsianern allerdings derzeit die hohe Inflation und die Zinsschritte durch die Zentralbanken.

In Zeiten hoher Inflation und steigender Zinsen könnten vor allem aber Unternehmen mit hoher Preissetzungsmacht und solider Finanzierung interessant sein.

Gerade unter den MDAX-Werten sind viele sehr speziell ausgerichtete Unternehmen, die Preissetzungsmacht haben. Sie könnten also steigende Preise an ihre Kunden weitergeben und leiden daher weniger unter der Inflation als Unternehmen. Außerdem haben Mittelständler oft eine gute Kapitaldecke. Das wäre eine Empfehlung, in den Mittelstand zu investieren, und hier eher in einen aktiv gemanagten Fonds („aktive Titelselektion“) als in einen MDAX-ETF.

Wie hoch ist das Risiko?

Das Risiko eines MDAX-Investments ist nicht zu vernachlässigen. Doch wenn du dich fragst, ob du den MDAX investieren sollst, ist vielleicht eins beruhigend: Bei einem Fonds trifft dich zumindest nicht das Einzeltitel-Risiko, da du ja gleichzeitig in mehreren Unternehmen investiert bist. Aber auch der gesamte Index kann sich negativ entwickeln, teilweise auch zwei oder drei Jahre hintereinander.

Das schlimmste Jahr in den vergangenen 20 Jahren war 2008. Damals bescherte die Finanzkrise dem MDAX ein Minus von 43,21 %. Sicher kein angenehmes Gefühl für diejenigen, die investiert waren. Schön ist aber: Die Jahre mit positiver Rendite überwiegen bei weitem die Anzahl der Jahre, in denen der MDAX negativ abgeschnitten hat. Manchmal gibt es eine regelrechte Gewinn-Strähne, wie zum Beispiel in den Jahren 2012 bis 2017.

Jährliche Entwicklung des MDAX seit 2001

| Jahre mit negativer Rendite | Rendite in % p.a. | Jahre mit positiver Rendite | Rendite in % p.a. |

| 2022 | −29,16 % | 2021 | 14,05 % |

| 2018 | −17,61 % | 2020 | 8,77 % |

| 2011 | −12,15 % | 2019 | 31,15 % |

| 2008 | −43,21 % | 2017 | 18,08 % |

| 2002 | −30,08 % | 2016 | 6,81 % |

| 2001 | −7,47 % | 2015 | 22,67 % |

| 2014 | 2,17 % | ||

| 2013 | 39,11 % | ||

| 2012 | 33,90 % | ||

| 2010 | 34,91 % | ||

| 2009 | 34,01 % | ||

| 2007 | 4,89 % | ||

| 2006 | 28,63 % | ||

| 2005 | 36,01 % | ||

| 2004 | 20,28 % | ||

| 2003 | 47,75 % |

Soll ich in einen MDAX-ETF investieren?

Der MDAX nimmt eine mittlere Position ein: Er ist nicht ganz so behäbig wie der DAX (wenn man bei Aktien-Investments überhaupt von „behäbig“ sprechen kann), und weniger rasant als der SDAX. Wenn es sich für dich gut anfühlt, in diesem Marktsegment mit mittleren Schwankungen und mittleren Renditeaussichten zu sein, könnte sich der MDAX eignen.

Diese Unternehmen sind im MDAX

Die Mitglieder der DAX-Familie werden den einzelnen Indizes in erster Linie nach ihrer Börsenkapitalisierung zugeordnet. Dadurch ergeben sich dann – eigentlich zufällig – auch Unterschiede in der Branchenzusammensetzung des jeweiligen Index. Im DAX befinden sich relativ viele Versorger, Autobauer, Chemie- und Finanz-Titel, weil das eben die Schwergewichte an der deutschen Börse sind.

Im MDAX hingegen finden sich nur wenige Versorger und Banken, denn die meisten Unternehmen aus diesen beiden Branchen sind im DAX. Dafür enthält der MDAX viele mittelgroße Unternehmen aus den Bereichen Maschinenbau, Automobil-Zulieferer und Chemie. Diese Branchen sind besonders konjunktur- und exportabhängig. Daher reagiert der MDAX auch ziemlich sensibel auf Konjunkturschwankungen.

Außerdem befinden sich unter den MDAX-Titeln relativ viele Familienunternehmen, die oft einen noch langfristigeren Ausblick haben als die Manager der großen DAX-Titel. Aber auch wenn es sich hier um den viel zitierten „deutschen Mittelstand“ handelt: Wir sprechen bei MDAX-Titeln über Unternehmen, die teilweise eine Börsenkapitalisierung von mehreren Milliarden Euro haben. Sicher kennst du Unternehmen wie Lufthansa, Varta, Daimler Truck, TeamViewer, Hugo Boss oder ThyssenKrupp. Sie alle gehören zum MDAX und sind keineswegs Mini-Unternehmen.

Das sind aktuell die 10 wichtigsten Titel im MDAX:

| Unternehmen | Branche | Marktkapitalisierung in Mio. Euro |

| Vantage Towers | Funkmasten | 16.984,20 |

| Delivery Hero | Lieferdienst | 14.212,50 |

| Commerzbank | Bank | 13.105,90 |

| Carl Zeiss Meditec | Medizintechnik | 11.801,70 |

| Lufthansa | Fluggesellschaft | 11.609,40 |

| Talanx | Versicherung | 11.492,00 |

| Knorr-Bremse | Bremssysteme, Schienenfahrzeug-Komponenten | 9.697,79 |

| Evonik | Chemie | 9.487,76 |

| Puma | Sportartikel | 9.329,63 |

| Rheinmetall | Rüstung | 9.266,97 |

Quelle: finanzen.net, Abruf am 02.02.2023

Welcher MDAX-ETF ist der beste?

Der deutsche Mittelstand reizt dich für ein Investment? Dann stellt sich die Frage, wie du am besten in den MDAX investieren kannst. Es gibt zwei praktische Möglichkeiten, mit einem Investment gleich den gesamten Markt abzudecken: Entweder über einen Indexfonds (ETF) oder über einen aktiv gemanagten Fonds.

Wir haben das Analyse- und Datenhaus Morningstar gebeten, ein paar gute Beispiele sowohl für ETFs als auch für aktive Fonds zu nennen.

MDAX-ETFs und -Fonds im Vergleich: Welche haben die höchste Rendite?

MDAX-ETFs:

Quelle: Morningstar (31.01.2023)

Legende: Bewertung: 5 = top, 1 = schlecht, Replikation: Nachbildung des Index

Aktive Fonds:

Quelle: Morningstar (31.01.2023)

Legende: Bewertung: 5 = top, 1 = schlecht, Replikation: Nachbildung des Index

Die Ergebnisse der ETFs liegen naturgemäß dicht beieinander, denn sie alle bilden denselben Index nach. Der MDAX-ETF-Vergleich zeigt: Über die vergangenen 3 Jahre haben sie pro Jahr im Schnitt zwischen 4,18 und 4,59 % verloren (ausgenommen die nachhaltigen Varianten). Das vergangene Jahr schlug hier deutlich zu Buche, die beiden Jahre zuvor waren noch recht gut.

Wie finde ich als Anlegerin den besten MDAX-ETF für mich?

Die wichtigste Entscheidung ist, ob du überhaupt in einen MDAX-ETF investieren möchtest. Die Frage „welcher MDAX-ETF ist der beste?“ ist dann zweitrangig. Aber wenn du das letzte Zehntel Prozent auch noch herauskitzeln willst, schau am besten nach einem ETF mit relativ niedrigen Kosten und einem nicht zu kleinen Volumen. Denn wenn er dauerhaft zu klein bleibt, verschmilzt ihn die Fondsgesellschaft vielleicht irgendwann mit einem anderen Fonds.

Je nachdem, ob du eine jährliche Ausschüttung benötigst oder ob du lieber möglichst schnell Vermögen aufbauen möchtest, kannst du die ausschüttende oder die thesaurierende Variante des MDAX-ETFs wählen.

Vielleicht fragst du dich, ob sich ein MDAX-ETF für einen Sparplan eignet? Ja klar, alle Aktienfonds eignen sich für einen Sparplan, weil du so langfristig eine hübsche Summe ansparen kannst und wenig Arbeit mit deinem Investment hast.

Mehr Rendite mit aktiven MDAX-Fonds

Interessant ist, dass es sehr viele der aktiven Fondsmanager geschafft haben, den MDAX-Index und damit die ETFs zu schlagen. Während MDAX-ETFs in den letzten drei Jahren zwischen 4,18 und 4,59 Prozent verloren haben (ausgenommen die nachhaltigen Varianten), brachten die aktiven Fonds im selben 3-Jahres-Zeitraum teilweise Ergebnisse von über 10 % pro Jahr.

Allerdings ist bei den aktiv gemanagten Fonds die Streuung der Ergebnisse breiter, denn das Fondsmanagement darf und soll hier vom Index abweichen. Deshalb liegen die einen über der Index-Performance und die anderen darunter. Mit aktiven Fonds auf deutsche Nebenwerte konnte man über die vergangenen drei Jahre ein Ergebnis zwischen -5,21 % und 10,12 % pro Jahr erzielen. Hier wäre es wichtig gewesen, auf „die richtigen“ Fonds zu setzen, wobei sie natürlich im Vorhinein sehr schwer zu erkennen sind.

Leider haben wir auch keine mit Sicherheit wirksamen „Tricks“, wie du im Vorfeld den Gewinner auswählen kannst. Möglich wäre, dass der Manager, der in den vergangenen drei Jahren weit vorne lag, sein Handwerk offenbar gut versteht und man ihm auch in Zukunft viel zutrauen kann.

MDAX-ETF: Wann wird die Dividende gezahlt?

Manche Anlegerinnen fragen uns, wann die Dividende im MDAX gezahlt wird. Jedes Unternehmen kann für sich bestimmen, wann die Hauptversammlung stattfindet, und die Hauptversammlung stimmt dann über die Höhe der diesjährigen Dividende ab. Viele MDAX-Unternehmen zahlen in den Monaten Mai oder Juni ihre Dividenden aus, aber es gibt auch welche, die davon abweichen.

Wenn es dich interessiert, wann ein bestimmtes Unternehmen ausschüttet, kannst du im Dividendenkalender nachschauen.

Wenn du einen MDAX-ETF hast, vereinnahmt der Fonds die Dividenden, was den einen Teil des Wertzuwachses des Fonds ausmacht. Der andere Teil basiert auf den Kurssteigerungen der einzelnen Unternehmen. Es wäre ein Trugschluss zu glauben, dass ein MDAX-Fonds im Mai und Juni eine besonders hohe Wertsteigerung haben muss. Denn oft ist es so, dass am Ex-Dividendentag, also an dem Tag, an dem die Dividende fließt, der Kurs der Aktie fällt.

herMoney Tipp

herMoney Tipp

Ein Nebenwerte-Investment mit einem MDAX-ETF kann eine gute Idee für Investorinnen sein, die eine Beimischung für ihr Depot suchen und einen langen Anlage-Horizont haben. Allerdings stellen gerade bei deutschen Nebenwerten auch aktiv gemanagte Fonds eine interessante Alternative dar. Denn gerade bei kleineren und mittleren Unternehmen können aktive Fondsmanager zum Teil mehr als die Index-Performance herausholen. Hier ist allerdings die Auswahl ungleich schwieriger.

Keine Ahnung von der Börse? So geht’s:

- Schritt: Depot eröffnen

Um Fonds zu kaufen, brauchst du ein Depot. Das kannst du dir bei deiner Hausbank oder – meist günstiger – bei Online-Brokern einrichten. Im herMoney Depotvergleich erfährst du, welches das richtige sein könnte. - Schritt: Strategie überlegen

Kauf nicht irgendwelche Fonds. Mach dir erst Gedanken, wie dein Depot strukturiert sein soll. Welchen Anteil sollen Aktien, ETFs und Rentenfonds ausmachen? Mehr über die sogenannte Asset Allocation erfährst du hier. - Schritt: Fonds auswählen

Wie erkennt der Laie eigentlich einen guten Fonds? Lies es hier nach. - Schritt: Jährlicher Check

Der Markt ändert sich und damit dein Depot. Manche Aktien und Anleihen steigen, andere fallen. Deshalb solltest du einmal pro Jahr prüfen, ob dein Depot noch deinem Risikoprofil entspricht. Mehr dazu findest du hier.

Extra-Tipp: Was tun, wenn die Börse crasht?

Ein Börsencrash ist keine Katastrophe. Behalte einen kühlen Kopf und sitze die Kursschwankungen einfach aus. Ganz Mutige kaufen jetzt sogar nach. Warum das sinnvoll sein kann.

Disclaimer: Aktien, Fonds und ETFs unterliegen Kursschwankungen; damit sind Kursverluste möglich. Bei Wertpapieren, die nicht in Euro notieren, sind zudem Währungsverluste möglich. Die frühere Wertentwicklung ist kein verlässlicher Indikator für die Zukunft. Die Auswahl der Wertpapiere und sonstigen Finanzinstrumente dient ausschließlich Informationszwecken und stellt keine Kaufempfehlung dar.