Nachteile der Null-Prozent-Finanzierung: So erkennen Sie teure Fallen

29. August 2019

Ratenzahlung ohne Zinsen klingt verlockend. Doch hier lauern oft Fallen. Welche das sind, erklärt Verbraucherschützerin Stephanie Heise.

🚀 Jetzt neu: Der herMoneyCLUB ➔ Mehr Infos

14. November 2023

Die Politik forciert Photovoltaik. Doch Solar-ETFs haben eine Talfahrt hinter sich. Ist jetzt ein günstiger Einstiegszeitpunkt?

![]() Solarenergie wird weiter ausgebaut. Bis 2030 könnten 80 Prozent des Strombedarfs durch erneuerbare Energien gedeckt werden – davon könnte die Hälfte auf Solarenergie entfallen.

Solarenergie wird weiter ausgebaut. Bis 2030 könnten 80 Prozent des Strombedarfs durch erneuerbare Energien gedeckt werden – davon könnte die Hälfte auf Solarenergie entfallen.

![]() Obwohl die Prognosen positiv sind, schwächelten Solar-ETFs 2023. Denn die Unternehmen hatten unter anderem mit Preisverfall und hohen Produktionskosten zu kämpfen.

Obwohl die Prognosen positiv sind, schwächelten Solar-ETFs 2023. Denn die Unternehmen hatten unter anderem mit Preisverfall und hohen Produktionskosten zu kämpfen.

![]() Risikofreudige AnlegerInnen können Solarenergie-ETFs jetzt günstig erwerben. Sie müssen allerdings starke Schwankungen tolerieren können und die Marktlage im Blick behalten.

Risikofreudige AnlegerInnen können Solarenergie-ETFs jetzt günstig erwerben. Sie müssen allerdings starke Schwankungen tolerieren können und die Marktlage im Blick behalten.

Solar-ETFs sind ein beliebtes Anlagethema, denn Solar gilt als das „neue Öl“. Vor allem wir Frauen wünschen uns eine saubere Umwelt und wollen klimaschädliche Treibhausgase auf ein Minimum reduzieren. Solar kann dazu einen wesentlichen Beitrag leisten. Grund genug, sich Solar-ETFs genauer anzusehen. Keine Sorge, von den technischen Hintergründen musst du als Investorin nichts verstehen!

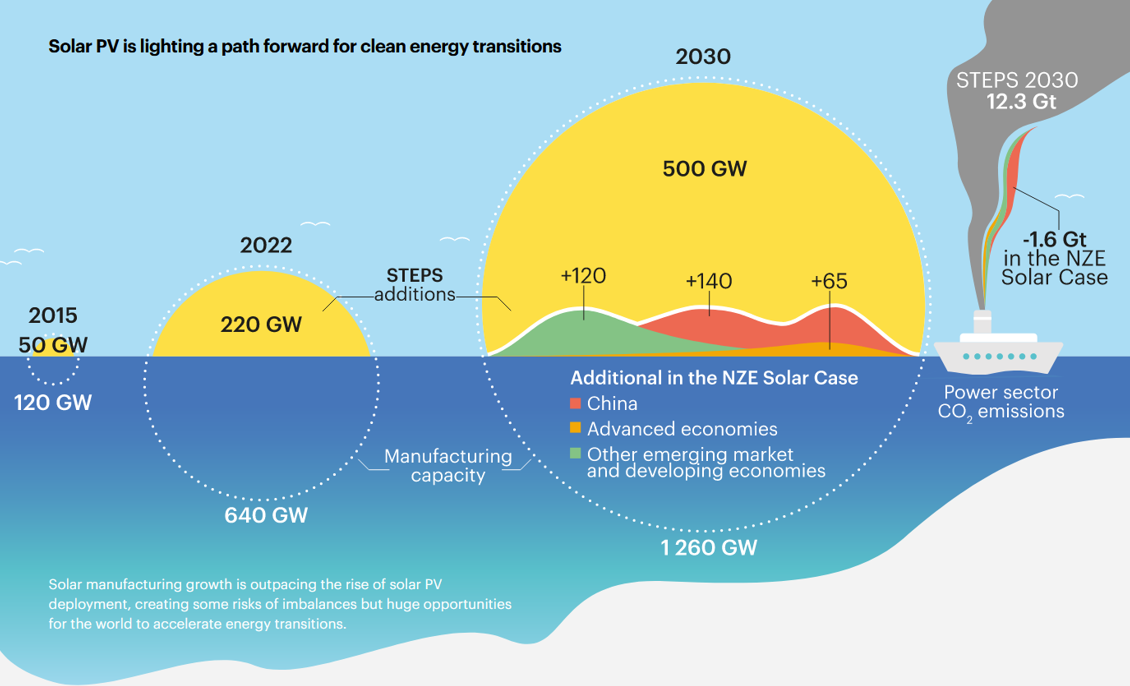

Die Internationale Energieagentur (IEA) hebt in ihrem aktuellen World Energy Outlook vom Oktober 2023 das Potenzial von Photovoltaik hervor: „Erneuerbare Energien werden bis 2030 unter den aktuellen politischen Rahmenbedingungen 80 Prozent der neuen Stromerzeugungskapazitäten liefern, wobei mehr als die Hälfte davon allein auf Solarenergie entfällt.“ Ausdrücklich betont der Bericht, dass dieses Szenario nur einen Bruchteil des Potenzials der Solarenergie berücksichtigt.

Keine Frage, mehr ist problemlos möglich: Die Kraft der Sonne kann an vielen Orten genutzt werden. Doch der Ausbau der Produktionskapazitäten ist vor allem eine wirtschaftliche Frage – und oft auch eine politische. Subventionen spielen dabei eine bedeutende Rolle.

Aber auch viele andere Faktoren, wie die Entwicklung der Energiepreise, Rohstoffkosten oder Zinsen beeinflussen den Markt stark. Das spüren die KäuferInnen von Photovoltaikanlagen genauso wie die Hersteller – und auch AnlegerInnen.

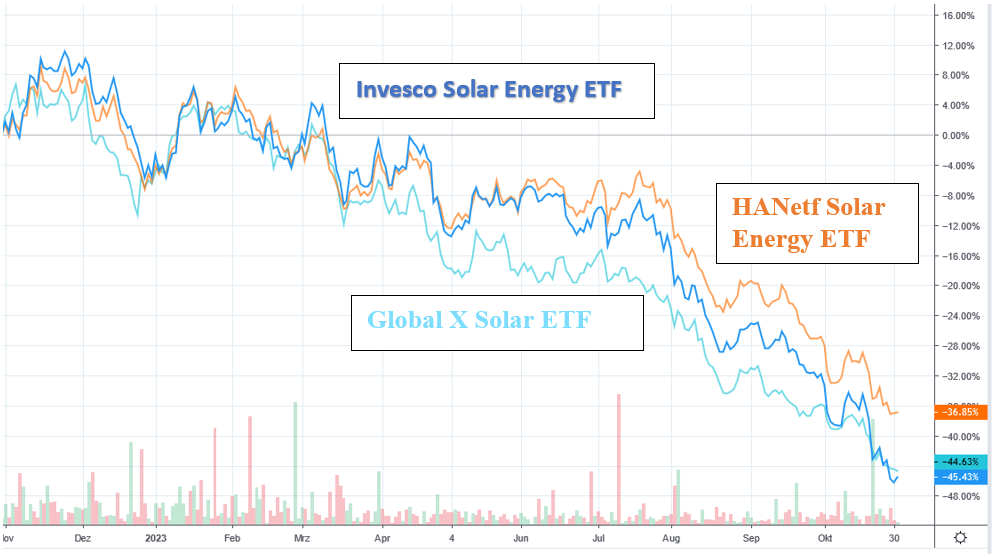

2023 war kein sonniges Jahr für die noch relativ jungen Solaraktien-ETFs, die es in Deutschland erst seit 2021 gibt. Solarstrom ist zwar gefragt, Solaraktien hingegen kaum.

Quelle: boerse-frankfurt.de, Chart by TradingView; Stand 31.10.2023

Obwohl die Europäische Union und die USA den Ausbau der Solarenergie mit milliardenschweren Subventionen fördern, tun sich die Solarunternehmen schwer. Bei den Herstellern von Solarmodulen führten Überkapazitäten und hohe Lagerbestände 2023 zu einem starken Preisverfall.

Anbieter von Modul- und Wechselrichtern kämpfen dagegen teils mit Lieferengpässen sowie steigenden Material- und Produktionskosten. Zudem schwächst sich die Nachfrage ab, die hohen Zinsen hemmen Investitionen. Denn die Betreiber müssen neue Anlagen vorfinanzieren, die Einnahmen fließen aber erst später.

Vom Höchststand im Spätsommer 2022 bis Ende Oktober 2023 halbierten sich daher die Kurse der Solarenergie-ETFs. Einzelne Aktien büßten noch deutlich mehr Terrain ein. Hier spielen ETFs ihren Vorteil der Risikostreuung voll aus, da sie mehrere Aktien abbilden und die gesamte Branche widerspiegeln. Für besonders mutige Anlegerinnen bietet der Rücksetzer aber auch Einstiegschancen.

GW = Gigawatt; NZE = Net Zero Emissions; Quelle: IEA, World Energy Outlook 2023, Oktober 2023

Quelle: https://www.iea.org/reports/world-energy-outlook-2023/overview-and-key-findings

herMoney hat in Kooperation mit dem Analysehaus Morningstar die in Deutschland erhältlichen Solarenergie-ETFs ausgewertet:

Legende: Bewertung: 5 = top, 1 = schlecht, Replikation: Nachbildung des Index

Quelle: Morningstar, November 2023

Schauen wir uns die einzelnen Solarenergie-ETFs im Detail an.

Der mit Abstand bekannteste und größte Solar-ETF ist der Invesco Solar Energy ETF, kurz Invesco Solar ETF genannt. Er ist seit Mitte 2021 in Deutschland handelbar. Hier findest du die wesentlichen Infos im Überblick:

| Invesco Solar Energy UCITS ETF | |

| ISIN/WKN | IE00BM8QRZ79 / A2QQ9R |

| Benchmark | MAC Global Solar Energy Index |

| Anzahl der Aktien | 41 |

| 10 größte Positionen (Gewichtung) | First Solar (10,01%), Enphase Energy (8,81%), Solaredge Technologies (6,79%), GCL Technology Holdings (6,02%), Xinyi Solar Holdings (5,72%), Array Technologies (5,09%), Shoals Technologies Group (5,00%), Sunrun (4,36%), Hannon Armstrong Sustainable (3,45%), Encavis (3,42%) |

| Verwaltetes Fondsvermögen (AuM) | 48,1 Mio. USD |

| Jährliche Gebühr | 0,69% |

| Erträge | Automatische Wiederanlage (thesaurierend) |

Quelle: Invesco, MAC Solar Index; Stand: 30.10.2023

Gerade bei einem thematischen ETF ist es wichtig zu wissen, welche Titel sich im Portfolio befinden und welche Länderrisiken sie möglicherweise bergen. Gewichtigste US-Firmen im Invesco Solar ETF sind der Solarmodul-Hersteller First Solar sowie der Anbieter von Wechselrichtern und anderen Energielösungen Enphase Energy. Etwa die Hälfte der Aktien des Invesco Solar Energy ETF sind in den USA börsennotiert. Daher erscheint die US-Gewichtung auf den ersten Blick hoch.

Schaut man sich jedoch an, wo die Firmen ihren Sitz haben, sieht die Sache ganz anders aus. Dann macht Nordamerika nur noch 27 Prozent aus. Der Grund: Einige Unternehmen haben ihren Sitz in anderen Ländern. So ist zum Beispiel Solaredge Technologies in Israel zu Hause, die Aktien werden aber an der US-Technologiebörse Nasdaq gehandelt. 41 Prozent haben ihren Firmensitz in Asien, vornehmlich im Reich der Mitte. Chinas Polysilizium-Spezialist GCL Technology sowie der Solarglas-Hersteller Xinyi Solar sind ebenfalls Schwergewichte im Solar-ETF. Auf Europa und den Nahen Osten entfallen 32 Prozent. Deutschland ist gerade mal mit knapp sechs Prozent im Index vertreten. Und zwar mit dem in Hamburg ansässigen Betreiber von Solarparks und Onshore-Windkraftanlagen Encavis sowie dem Wechselrichterhersteller SMA Solar Technology.

Auch interessant: Werteorientiert investieren: So funktionieren SRI-ETFs

Die Grafik verdeutlicht die turbulente Kursentwicklung des Invesco Solar Energy ETF seit Emission des ETFs im Sommer 2021. Auf steile Anstiege folgen immer wieder herbe Rückschläge. Der Trend 2023 ist klar abwärtsgerichtet.

Quelle: boerse-frankfurt.de, Chart by TradingView; Stand 31.10.2023

Dieser Solarenergie-ETF ist auch unter dem Kürzel „TANN“ bekannt. Er wurde Mitte 2021 aufgelegt. Mit einem verwalteten Vermögen von rund sieben Millionen Euro ist er der zweitgrößte Solaraktien-ETF in Deutschland. Hier die wesentlichen Infos im Überblick:

| HANetf Solar Energy UCITS ETF | |

| ISIN/WKN | IE00BMFNWC33 / A3CPGF |

| Benchmark | EQM Global Solar Energy Index |

| Anzahl der Aktien | 38 |

| 10 größte Positionen (Gewichtung) | West Holdings Corp (5,21%), Solaria Energia y Medio Ambien (4,66%), Renew Energy Global (4,63%), Array Technologies (4,15%), TSEC Corp (4,05%), Xinte Energy (3,87%), United Renewable Energy (3,83%), Altus Power (3,81%), Encavis AG (3,72%), Scatec ASA (3,72%) |

| Verwaltetes Fondsvermögen (AuM) | 6,9 Mio. USD |

| Jährliche Gebühr | 0,49% |

| Erträge | Automatische Wiederanlage (thesaurierend) |

Quelle: HANetf, Solactive; Stand: 30.10.2023

Der jüngste und kleinste Solarenergie-ETF kommt von Global X, einem Anbieter, der sich auf Branchen fokussiert. Der ETF ist seit Februar 2022 am Markt und hat bis dato gut zwei Millionen Euro eingesammelt. Hier die wesentlichen Infos im Überblick:

| Global X Solar UCITS ETF | |

| ISIN/WKN | IE000XD7KCJ7 / A3C9MB |

| Benchmark | Solactive Solar v2 Index |

| Anzahl der Aktien | 49 |

| 10 größte Positionen (Gewichtung) | Sungrow Power (8,55%), Longi Green (8,51%), First Solar (8,44%), Enphase Energy (6,04%), JA Solar (5,77%), Xinyi Solar (3,56%), Shanghai Aiko (3,33%), Hangzhou First (3,31%), Ningbo Deye Te (3,26%), Sunrun (3,23%) |

| Verwaltetes Fondsvermögen (AuM) | 2,1 Mio. USD |

| Jährliche Gebühr | 0,50% |

| Erträge | Automatische Wiederanlage (thesaurierend) |

Quelle: GlobalX ETFs; Stand: 31.10.2023

Photovoltaik-ETFs sind äußerst volatil und damit risikobehaftet. Die starken Kursausschläge in der Vergangenheit lassen auch für die Zukunft kräftige Schwankungen erwarten. Auch die verschiedenen Einflussfaktoren auf den Markt – wie Energie- und Rohstoffkosten, Änderungen politischer Förderprogramme, Preisentwicklung oder Zinsniveau – sind schwer kalkulierbar.

Hinzu kommt eine starke Konzentration der Solar-ETFs auf asiatische und amerikanische Aktien. Neben der Kursentwicklung der Aktien bergen sie auch ein Wechselkursrisiko. Denn die Kurse von Aktien in Fremdwährungen werden bei der Preisfeststellung immer zum aktuellen Wechselkurs in Euro umgerechnet.

Wie für jeden Branchen-ETFs gilt auch bei Solaraktien-ETFs: Im Vergleich zu einer Einzelaktie sind ETFs weniger risikobehaftet, da ETFs die Aktien mehrerer Unternehmen bündeln. Vergleicht man Solar-ETFs jedoch mit ETFs auf marktbreite Indizes wie den MSCI World, ist das Risiko ungleich höher. Denn während sich die Aktien einzelner Branchen häufig ähnlich entwickeln, rotieren im Index die Favoritenbranchen. Und genau das reduziert die Schwankungen. Da das Anlagerisiko generell breit gestreut werden sollte, taugen Solar-ETFs – wie auch ETF auf Wind und Wasserstoff oder andere Branchen – nur als Depotbeimischung.

Auch interessant: Sind Wasser-ETFs sinnvoll? Die besten Fonds aufs blaue Gold im Vergleich

Die meisten Aktien bildet der Global X Solar ETF ab, insgesamt 49 Titel. An sich ist eine hohe Anzahl von Aktien positiv, doch InvestorInnen sollten vorsichtig sein. Beim Global X Solar ETF besteht ein Klumpenrisiko: Rund 60 Prozent des Fondsvermögens sind in chinesischen Solarwerten investiert. Insgesamt beträgt der Anteil asiatischer Aktien rund zwei Drittel. Bei den ETF-Anbietern HANetf und Invesco liegt der Asien-Anteil dagegen bei rund 40 Prozent. Zweitwichtigster Markt sind bei allen drei ETFs die USA, Europa ist deutlich schwächer vertreten.

In puncto Nachhaltigkeit vergibt Morningstar vier von fünf möglichen Globen an die Solar-ETFs von Invesco Solar und HANetf. In der Detailbetrachtung schneidet der Invesco Solar-ETF geringfügig besser ab. Der Global X Solar ETF kommt dagegen nur auf drei Globen und landet damit auf den letzten Platz.

Quelle: boerse-frankfurt.de, Chart by TradingView; Stand 31.10.2023

Hier gibt es keine pauschale Antwort. Die Grafiken machen deutlich, dass Solaraktien-ETFs im Jahr 2023 kein gutes Investment waren. Bester Solar-ETF im Performancevergleich über zwölf Monate ist der HANetf, obwohl auch er deutlich eingebrochen ist.

Erfahrene AnlegerInnen wissen aber auch: Die Kursentwicklung der Vergangenheit ist kein verlässlicher Indikator für die Zukunft. Grund für das bessere Abschneiden im Vergleich zu den Mitstreitern dürfte neben der Aktienauswahl auch in der Gewichtung der Einzelwerte im Index liegen.

Sie ist ein wesentliches Unterscheidungsmerkmal: Die zehn größten Aktien im HANetf bringen gut 40 Prozent auf die Waage. Bei den beiden anderen Solar-ETFs ist das Gewicht der Top 10 mit rund 55 bis 60 Prozent deutlich höher. Beim Anbieter HANetf dominieren also weniger die Branchenschwergewichte, das Risiko ist breiter über alle Aktien verteilt. In der Korrekturphase litt der ETF weniger stark als die Solar-ETFs von Invesco und Global X.

Mit drei Solar-ETFs ist die Auswahl überschaubar. Dennoch fällt die Entscheidung für den einen oder anderen ETF nicht leicht. Alle drei Solar-ETFs legen Ausschüttungen automatisch wieder an, sie unterscheiden sich jedoch in der Zusammensetzung und den Gebühren. Entsprechend unterschiedlich fällt der Performancevergleich aus.

Die Gebühren spielen allerdings nur aber eine untergeordnete Rolle. Generell solltest du sie bei langfristigen Investments im Auge behalten, hier können wir sie auch gut vernachlässigen. Aufgrund der starken Kursausschläge der Solar-ETFs fällt der Gebührenunterschied kaum ins Gewicht. Zudem sollten Solar-ETFs nicht jahrelang im Depot verharren.

Ein wichtiger Aspekt, den du bei der Auswahl berücksichtigen kannst, wenn du Wert auf Nachhaltigkeit legst, ist das Nachhaltigkeitsrating von Morningstar. Hier schnitten die Solar-ETFs von Invesco und HANetf deutlich besser ab als der Global X Solar ETF.

Noch eine Info am Rande: Häufig wird in der ETF-Beschreibung US-Dollar als Fondswährung angegeben, gehandelt wird der ETF aber in Deutschland und in Euro. Wechselkursschwankungen werden automatisch im Kurs berücksichtigt, wenn der ETF an der Börse gehandelt wird. Die Fondswährung ist also irrelevant, lass dich daher von dieser Angabe nicht irritieren.

Solar-ETFs sind eine Depotbeimischung! Unserer Meinung nach sollte niemand sein gesamtes Kapital in Solar-ETFs investieren. Überprüfe also zunächst die Struktur deines Depots. Hast du die Risiken breit gestreut, zum Beispiel mit einem ETF auf einen Weltindex wie den MSCI World, könntest du einen kleinen Betrag in einen Solar-ETF investieren.

Aufgrund der hohen Volatilität von Solar-ETFs sollte ein Engagement unserer Meinung nach zwei bis maximal fünf Prozent des Depotvermögens betragen. Bei einem Depotwert von 50.000 Euro wären das 1.000 Euro, maximal 2.500 Euro. Wer vorsichtiger agieren will, sollte einen geringeren Betrag wählen. Die Entscheidung hängt von der persönlichen Risikoneigung ab.

Steige aber nur dann ein, wenn du auch bei sinkenden Kursen gelassen bleibst und nachts noch gut schlafen kannst. Denn Solar-ETFs erfordern manchmal starke Nerven!

herMoney Tipp

herMoney TippWenn du dich für nachhaltige ETFs interessierst und dein Investment breiter streuen möchtest, könnten ganz allgemein grüne ETFs interessant für dich sein. Damit setzt du nicht nur auf Solarenergie, sondern auf weitere Branchen. So sinkt das Risiko.

Keine Ahnung von der Börse? So geht’s:

Extra-Tipp: Was tun, wenn die Börse crasht?

Ein Börsencrash ist keine Katastrophe. Behalte einen kühlen Kopf und sitze die Kursschwankungen einfach aus. Ganz Mutige kaufen jetzt sogar nach. Warum das sinnvoll sein kann.

Disclaimer: Aktien, Fonds und ETFs unterliegen Kursschwankungen; damit sind Kursverluste möglich. Bei Wertpapieren, die nicht in Euro notieren, sind zudem Währungsverluste möglich. Die frühere Wertentwicklung ist kein verlässlicher Indikator für die Zukunft. Die Auswahl der Wertpapiere und sonstigen Finanzinstrumente dient ausschließlich Informationszwecken und stellt keine Kaufempfehlung dar.