Als Rentnerin auswandern: Wann wird die Rente im Ausland gekürzt?

26. Dezember 2023

Nicht jedes Urlaubsland eignet sich, um dort seine Rente zu verbringen. Was du wissen musst, wenn du als Rentnerin auswandern...

🚀 Jetzt neu: Der herMoneyCLUB ➔ Mehr Infos

„Die Rente ist sicher“ – Das war einmal. Ein Blick auf die Zahlen zeigt, wie wichtig die private Altersvorsorge in Zukunft sein wird.

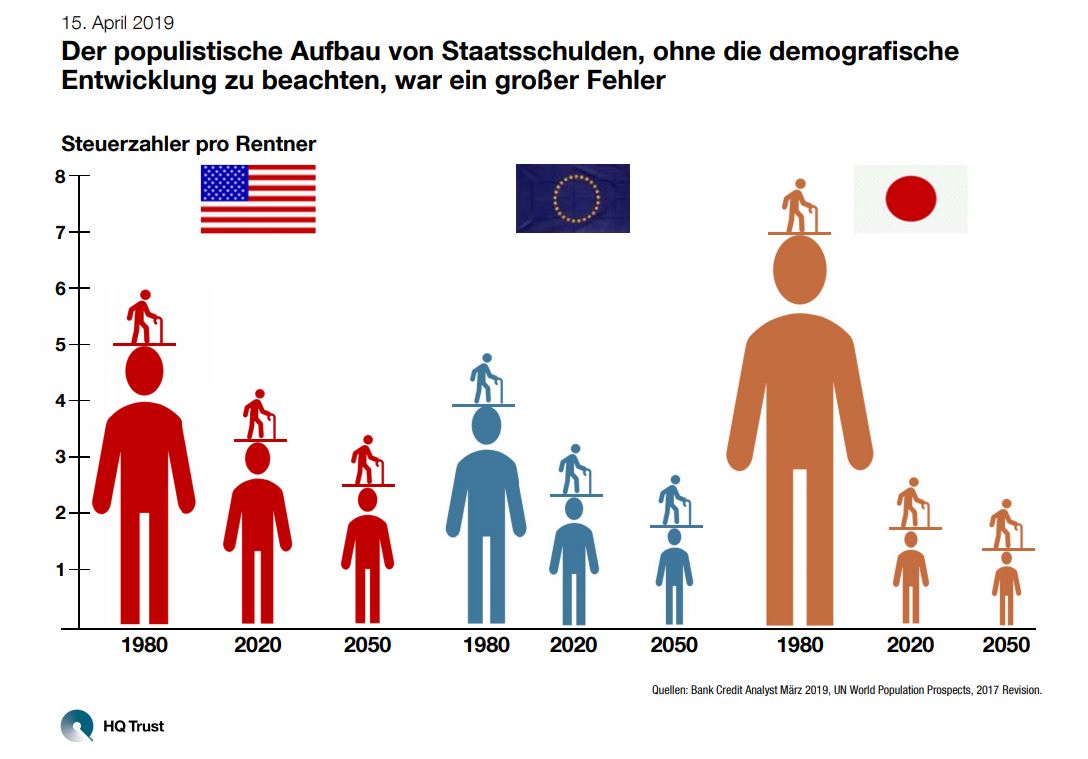

![]() In den 1980er Jahren haben in Europa noch vier SteuerzahlerInnen einE RentnerIn finanziert. Im Jahr 2050 kommen auf einE RentnerIn weniger als zwei SteuerzahlerInnen.

In den 1980er Jahren haben in Europa noch vier SteuerzahlerInnen einE RentnerIn finanziert. Im Jahr 2050 kommen auf einE RentnerIn weniger als zwei SteuerzahlerInnen.

![]() Der Staat wird also noch mehr zuschießen müssen als bisher, doch gleichzeitig steigt die Staatsverschuldung.

Der Staat wird also noch mehr zuschießen müssen als bisher, doch gleichzeitig steigt die Staatsverschuldung.

![]() Das sind die Gründe, warum private Altersvorsorge immer wichtiger wird. Verlass dich nicht nur auf das staatliche Rentensystem, sondern baue selbst einen Kapitalstock auf!

Das sind die Gründe, warum private Altersvorsorge immer wichtiger wird. Verlass dich nicht nur auf das staatliche Rentensystem, sondern baue selbst einen Kapitalstock auf!

Du brauchst noch einen kleinen Schubs, um mit deiner privaten Altersvorsorge in die Gänge zu kommen? Nicht verzagen, da bist du nicht allein! Schließlich sind weder „Alter“ noch „Sorge“ positiv besetzte Begriffe, mit denen wir uns gern beschäftigen! Außerdem lassen uns die PolitikerInnen so hübsch hoffen, mit der gesetzlichen Rente habe man alles bestens im Griff. Das ist aber keineswegs so. „Genau hingucken“ und gegebenenfalls privat vorsorgen sollte unsere Devise sein!

Die PolitikerInnen sagen, es gebe die sogenannte „doppelte Haltelinie“. Das bedeutet zweierlei: Erstens, dass das Niveau der gesetzlichen Rente nicht unter die Grenze von 48 % des Durchschnittslohns sinken soll (übrigens: Im Jahr 2000 lag das Rentenniveau noch bei 53 % des Durchschnittslohns). Zweitens sollen die Beiträge auf maximal 20 % des Bruttolohns gedeckelt sein. Diese beiden Haltelinien gelten zumindest bis zum Jahr 2025. Hoppla. Das ist ja schon in zwei Jahren!

Wie es danach aussieht, bestimmt die Demografie. Sie liefert handfeste Daten, die unter die Haut gehen. Die Demografie ist eine ziemlich präzise Wissenschaft. So verwehrt sich der Freiburger Finanzwissenschaftler und Rentenspezialist Prof. Dr. Bernd Raffelhüschen regelmäßig dagegen, dass es sich bei demografischen Trends um „Bevölkerungsprognosen“ handle. „Wir Demografen arbeiten nicht mit Prognosen, weil alles, was wir betrachten, schon da ist. Diejenigen, die in 20 Jahren 80 werden, sind heute schon auf der Welt“, argumentiert er. Das ist nachvollziehbar! Also keine Prognose, sondern schlicht „Wirklichkeit“.

Und wenn wir uns die demografischen Trends ansehen, wird deutlich, dass es eine gute Idee ist, lieber früher als später finanziell an die private Altersvorsorge zu denken. Hier erfährst du, wie’s geht.

Die Demografie zeigt uns nämlich folgendes Bild: In den 1980er Jahren haben in Europa noch vier SteuerzahlerInnen eine/n RentnerIn finanziert. In den USA kamen sogar fünf SteuerzahlerInnen auf eine/n RentnerIn. In Japan sieben. Damals war es für die aktiv Beschäftigten leicht, die RentnerInnen finanziell zu versorgen, denn die Last verteilte sich auf viele.

Quellen: Bank Crestit Analyst März 2019, UN World Population Prospects, 2017 Revision

Schon 2020 waren es in Europa nur etwas mehr als zwei SteuerzahlerInnen, die eine/n RentnerIn tragen. Im Jahr 2050 kommen auf eine/n Rentner sogar weniger als zwei SteuerzahlerInnen. Du kannst dir schon mal überlegen, welche zwei Teenager, die du kennst, später einmal deine Rente wuppen sollen!

Dieser Trend ist in fast allen Regionen der Welt ähnlich. In Japan ist er etwas stärker als in Europa und in den USA etwas schwächer. Aber die Tendenz ist gleich.

Du denkst womöglich: „Na, dann wird der Staat schon helfen!“ Natürlich hat der Staat ein Interesse daran, dass die gesetzliche Rente für die Menschen funktioniert. Schon jetzt gibt der Staat aus dem Bundeshaushalt erhebliche Zuschüsse in die gesetzliche Rentenversicherung, denn die gesetzliche Rente finanziert sich bei weitem nicht nur durch die Beiträge der Mitglieder. Etwa ein Drittel der jährlichen Ausgaben kommt heute aus dem Staatshaushalt – rund 100 Milliarden Euro. Das ist insofern gerechtfertigt, als dass die Regierungs-Parteien aus politischen Gründen auch Menschen Rentenpunkte geben, die (zeitweise) nicht einzahlen: Zeiten der Ausbildung, der Kindererziehung, der Wehrpflicht… dafür zahlen die Menschen keine Beiträge, aber erhalten Rentenpunkte. Wenn der Staat das so festlegt, dann soll er diesen „Gap“ auch bezahlen – so weit, so gut!

Aber auch das Budget „des Staates“ ist begrenzt. Schon jetzt machen die Zuschüsse in die Rentenversicherung etwa die Hälfte der Bundes-Ausgaben für Soziale Sicherung aus, und letztlich: Was ist denn „der Staat“? Der Staat sind wir alle, und er finanziert sich durch das Steueraufkommen seiner BürgerInnen. Die demografische Entwicklung sorgt dafür, dass künftig weniger BürgerInnen arbeiten und auf ihr Arbeitsentgelt Steuern zahlen können. Und die gestiegenen Staatsschulden (inklusive der diversen Schattenhaushalte für Corona, die Bundeswehr, den Wirtschaftsstabilierungsfonds und so weiter) werden die künftige Last der SteuerzahlerInnen weiter vergrößern.

Aber nicht nur die Staatsschulden steigen, sondern auch die Zinsen, die der Staat auf seine Schulden zahlen muss. Immerhin hat sich der Leitzins der Europäischen Zentralbank (EZB) seit Juli 2022 von null Prozent auf mittlerweile 4,5 Prozent erheblich erhöht – das verteuert auch die Staatsverschuldung. Da kann man sich schon fragen, wie oder ob die Schulden jemals zurückgezahlt werden können. Welche Generation soll das tun?

Letztendlich müssen SteuerzahlerInnen im Jahr 2050 nicht nur eine steigende Anzahl an RentnerInnen finanziell versorgen. Sie müssen auch noch die Zinsen auf die Staatsschulden und eventuell deren Rückzahlung wuppen.

Wie verzwickt die Lage ist, zeigt der Vorschlag der Wirtschaftsweisen vom 8. November 2023: Da hat der sogenannte Sachverständigenrat der Bundesregierung einen Bericht mit verschiedenen Vorschlägen für eine Rentenreform vorgelegt. Einige der Vorschläge sind schon länger in der Diskussion bzw. wurden bereits umgesetzt, beispielsweise dass das Renteneintrittsalter an die Langlebigkeit gekoppelt werden sollte oder dass ein aktienbasierter Kapitalstock eine sinnvolle Sache wäre. Die Aktienrente ist bereits in der Umsetzung.

Aber dann ist da noch ein Vorschlag, der aufhorchen lässt: die Umverteilung der Renten. RentnerInnen, die überdurchschnittlich viele Rentenpunkte haben, sollen Rentenpunkte weggenommen und diese an RentnerInnen weitergegeben werden, die weniger Rente haben. Die Standardrentnerin – immerhin hat sie 45 Jahre lang gearbeitet und dabei durchgängig das Durchschnittseinkommen verdient (wer hat das schon?) – erhält seit 1. Juli 2023 eine monatliche Rente in Höhe von 1.692 Euro brutto. Diese Standardrente ist schon niedrig genug, aber sie liegt deutlich über der durchschnittlichen Rente, die Frauen aus der gesetzlichen Rentenversicherung erhalten. Laut dem Vorschlag der Wirtschafsweisen soll denen jetzt etwas abgenommen werden.

Zum Glück wird nichts so heiß gegessen, wie es gekocht wird, aber es zeigt, dass die Lage schwierig ist und selbst renommierte WissenschaftlerInnen nicht vor merkwürdigen Vorschlägen zurückschrecken.

Sich diese Dinge bewusst anzusehen hat nichts mit Schwarzmalerei zu tun, sondern mit einem realistischen Blick auf die Dinge. Natürlich wollen PolitikerInnen die Bevölkerung nicht aufscheuchen oder erschrecken. Daher gibt es die Tendenz, uns als BürgerInnen möglichst zu besänftigen. Aber das sollte dich nicht davor abhalten, genau hinzuschauen und dir eine eigene Meinung zu bilden. Dann kannst du entsprechend handeln und deine eigenen Vorkehrungen treffen. Und wenn es aus irgendeiner Himmels-Ecke doch noch Geschenke aus dem Staatssäckel für RentnerInnen geben wird? Dann nehmen wir sie gern entgegen und hauen sie auf den Kopf! Aber falls nicht: Dann sind wir im Alter nicht auf soziale Leistungen angewiesen.

Hier fährst du, wie du deine Rentenlücke berechnen kannst:

herMoney Tipp: An die private Altersvorsorge denken!

herMoney Tipp: An die private Altersvorsorge denken!Angesichts der beschriebenen Entwicklungen ist keineswegs sicher, dass die Versprechen der doppelten Haltelinie auch über 2025 hinaus zu halten sind. Daher ist es eine gute Idee, neben der gesetzlichen Rente auch privat vorsorgen. Die Gefahr, dass du später zu viel Geld hast, dürfte denkbar gering sein! Und falls doch, dann wünsche ich dir jetzt schon viel Freude beim Ausgeben! Die Gefahr, dass Sie später zu viel Geld haben, dürfte denkbar gering sein! Und falls doch, dann geben Sie es einfach aus!

Disclaimer: Alle Angaben sind ohne Gewähr. Trotz sorgfältiger Recherche kann herMoney keine Haftung für die Vollständigkeit und Richtigkeit übernehmen. Der Artikel dient lediglich der allgemeinen Information und stellt keine Rechtsberatung dar.

Dieser Artikel wurde am 23.04.2019 erstmals von Anke Dembowski verfasst und im November 2023 von Anke Dembowski aktualisiert und erweitert.