Lohnen sich Gold-ETFs 2024? Die besten Gold-ETCs im Vergleich

20. Februar 2024

Gold-ETFs und Gold-ETCs können eine sinnvolle Anlage sein, denn sie helfen, die Risiken im Depot zu streuen. Worauf dabei zu...

🚀 Jetzt neu: Der herMoneyCLUB ➔ Mehr Infos

Wenn du für deine Kinder Geld zur Seite legst, solltest du über Fonds- und ETF-Sparpläne nachdenken. Was du darüber wissen solltest.

Inhalt:

Das Wichtigste auf einen Blick:

![]() Kinderkonto oder Fonds-Sparplan: Wenn du Geld für mindestens zehn Jahre anlegen möchtest und Börsenschwankungen aussitzen kannst, sind Fonds- oder ETF-Sparpläne die bessere Wahl. Die Rendite ist sehr viel höher.

Kinderkonto oder Fonds-Sparplan: Wenn du Geld für mindestens zehn Jahre anlegen möchtest und Börsenschwankungen aussitzen kannst, sind Fonds- oder ETF-Sparpläne die bessere Wahl. Die Rendite ist sehr viel höher.

![]() Fonds oder ETF: ETFs sind einfach auszuwählen. Sich für einen Fonds zu entscheiden, ist etwas komplexer.

Fonds oder ETF: ETFs sind einfach auszuwählen. Sich für einen Fonds zu entscheiden, ist etwas komplexer.

![]() Welcher ETF: Der klassische ETF für viele Sparpläne ist der MSCI World. Legst du Wert auf eine nachhaltige Geldanlage für dein Kind, kommt der MSCI World Socially Responsible infrage.

Welcher ETF: Der klassische ETF für viele Sparpläne ist der MSCI World. Legst du Wert auf eine nachhaltige Geldanlage für dein Kind, kommt der MSCI World Socially Responsible infrage.

![]() Banksparpläne: Ausländische Banken bieten häufig bessere Zinsen als deutsche Kreditinstitute.

Banksparpläne: Ausländische Banken bieten häufig bessere Zinsen als deutsche Kreditinstitute.

Kinder bekommen meistens Spielzeug geschenkt. Geldgeschenke lösen deutlich seltener Jubel beim Nachwuchs aus. Eine Finanzspritze landet oft auf einem Sparkonto. Doch auch wenn Kinder meistens höhere Zinsen bekommen als ihre Eltern, gibt es bessere Anlageformen.

Da der Nachwuchs in der Regel einen langen Anlagehorizont hat – von der Geburt bis zum Studienbeginn vergehen immerhin fast 20 Jahre – sind Aktien eine sehr gute Wahl. Wenn einige einfache Grundregeln befolgt werden, bringen sie Stand heute 8,9 Prozent im Jahr Rendite pro Jahr.

Sie bieten damit die besten Renditen überhaupt – allen Rücksetzern, Korrekturen und Crashs zum Trotz. Das hat übrigens auch die Bundesbank vor einiger Zeit in einem ihrer Monatsberichte höchstamtlich festgestellt.

Trotzdem sind die Deutschen kein Volk von Aktionären. Im Gegenteil. . Insgesamt waren im vergangenen Jahr nach Angaben des Deutschen Aktieninstituts (DAI) 12,9 Millionen Menschen in Aktien, Aktienfonds oder ETFs investiert. Die DAI-Zahlen zeigen aber auch: Vor allem die Frauen haben die Börse für sich entdeckt. 2022 stieg die Zahl der erstmals investierten Frauen auf 482.000 Anlegerinnen. Dagegen waren es nur 338.000 Männer, die erstmals in Aktien Geld anlegten.

In dieser Folge des Podcasts “herMoney Talk” spricht herMoney-Gründerin Anne übrigens mit DAI-Chefin Christine Bortenlänger:

Aktien gelten als riskant, oft wird mangelndes Wissen und große Unsicherheit als Grund für die Börsenabstinenz angeführt. Kurzfristig mögen die Aktienkurse mitunter mächtig Achterbahn fahren, doch mit dem Anlagehorizont schwindet das Risiko. Und genau davon können Kinder profitieren, wenn Eltern, Großeltern oder Paten früh für sie in Aktien investieren.

Die oberste Devise dabei ist die Risikostreuung. Anleger, egal welchen Alters, sollten nicht nur auf wenige Einzelaktien setzen, sondern auf die Anteilsscheine sehr vieler Unternehmen – und zwar aus verschiedenen Branchen und am besten auch noch weltweit. Am einfachsten geht das mit Aktienfonds oder börsengehandelten Indexfonds (Exchange Traded Fund, kurz: ETF).

Bei den aktiv gemanagten Aktienfonds bestimmen ein Fondsmanager und sein Team, welche Aktien ins Portfolio kommen. Beim ETF – auch passiver Fonds genannt – wird ein Aktienindex wie beispielsweise der Dax, der amerikanischen S & P 500 oder Weltaktienindex MSCI World nachgebildet. ETFs sind deutlich kostengünstiger als aktiv gemanagte Fonds, liefern aber auch nur die Rendite des Index – nicht mehr, aber auch nicht weniger. Fondsmanager können natürlich besser abschneiden und zwischenzeitliche Rücksetzer abfedern. Sie können aber auch schlechtere Ergebnisse liefern als der Markt beziehungsweise der Vergleichsindex. Aktiv oder passiv, das ist Geschmackssache.

Wer langfristig für Kinder in Aktien investieren will, wählt am besten einen Sparplan. Diese Sparpläne gibt es eigentlich bei allen Banken, Sparkassen, Volksbanken und Onlinebrokern. Auch bei denjenigen, die Wertpapierdepots für unter 18-Jährige bieten. Ein solches Depot ist die Voraussetzung, um in Aktien zu investieren und einen Sparplan abzuschließen. Die Depotführung selbst ist für den Nachwuchs in der Regel kostenlos, für die Ausführung von Einzelorders, also von Käufen und Verkäufen, sowie für Sparpläne fallen aber Gebühren an. Sie zu vergleichen macht Sinn.

Onlinebroker sind in der Regel günstiger als Filialbanken, aber eben nicht immer. Auch das Angebot der besparbaren Fonds und ETFs variiert mitunter. Die „Klassiker“ wie beispielsweise einen ETF auf den Weltaktienindex MSCI World oder vergleichbare global investierende, aktiv gemanagte Fonds bieten aber in der Regel alle an.

Sparpläne haben viele Vorteile. Der Größte: Gespart werden kann schon ab relativ geringen Raten. Die meisten Institute bieten die beliebten Fonds- und ETF-Sparpläne ab einer monatlichen Rate von 25 oder 50 Euro an, manche aber auch schon ab zehn Euro. Warum also nicht einen Teil des monatlichen Kindergeldes investieren? Die Raten können übrigens jederzeit nach oben oder unten angepasst oder auch mal ausgesetzt werden. Nicht zu verachten ist auch der „psychologische“ Effekt von Sparplänen: Wir legen komplett automatisiert an. Egal, ob die Börsenkurse steigen oder fallen, ob die Stimmung sensationell oder richtig schlecht ist, wir investieren.

Zum Weiterlesen: Zu einem ungünstigen Zeitpunkt Aktien verkaufen ist ein typischer Anlagefehler. Weitere Geldanlage-Fallen in der Übersicht

Die mühsame Entscheidung, ob, wann und wieviel angelegt wird, müssen wir nur einmal treffen – und können den Sparplan dann einfach laufen lassen. Dieser Automatismus hat einen entscheidenden Vorteil: Wenn die Kurse hoch sind, kaufen wir bei gleichbleibender Anlagesumme weniger Anteile, sind sie niedriger, sind es mehr. Wir kaufen also antizyklisch. Langfristig eine ziemlich gute Idee.

Da AnlegerInnen grundsätzlich global und breit gestreut investieren sollten, sind ETFs auf den bereits genannten MSCI World eine gute Wahl für einen solchen Sparplan. Er enthält rund 1.600 Unternehmen aus 23 Staaten. Er bildet allerdings nur die Aktienmärkte der Industrienationen ab, weshalb der Name ein wenig in die Irre führt.

Die Aktien aus den aufstrebenden Schwellenländern sind im MSCI Emerging Markets enthalten (z. B. ISIN: CH0007292201). Wirklich die ganze Welt gibt es im MSCI ALL Country World Index, kurz MSCI ACWI oder dem FTSE All World Index.

Alternativ gibt es unzählige aktiv gemanagte Fonds. Die Auswahl dieser Fonds ist allerdings deutlich komplizierter als bei ETFs. Wie investiert der Fonds genau? Wie hoch sind die einzelnen Länder im Portfolio gewichtet? Sicher anders als im MSCI Word oder dem MSCI ACWI. Wie hoch darf die Cash-Quote, quasi das nicht investierte Anlegergeld sein?

Informationen finden Interessierte unter anderem bei den Fondsgesellschaften und auf den Seiten von Fonds-Ratingagenturen wie Morningstar oder Scope. Beide Ratingagenturen küren übrigens regelmäßig die besten Fondsgesellschaften, Manager und Fonds in verschiedenen Kategorien.

Ein großes Thema, vor allem beim Nachwuchs – Stichwort „Fridays for Future“, ist die Nachhaltigkeit. Fonds und ETFs mit dem Zusatz „ESG“ erfreuen sich wachsender Beliebtheit und kommen sicher auch bei den ganz jungen AnlegerInnen ziemlich gut an.

Die drei Buchstaben „ESG“ stehen für „Environment, Social, Governance“. Es geht um die Schonung natürlicher Ressourcen und die Begrenzung des Klimawandels – Stichwort „Environment“. Aber eben auch um Humankapital, Gesellschaft, nachhaltige Produkte, Menschenrechte, also soziale Aspekte („Social“). Hinzu kommen Wirtschaftsethik, das heißt Unternehmensführung, Transparenz, Vergütungsregeln – die „Governance“.

Wer also lieber nachhaltig anlegen will, könnte einen ETF auf den MSCI World Socially Responsible (z.B. ISIN: LU0629459743) oder den Dow Jones Global Sustainability Screenede wählen (z.B. ISIN: IE00B57X3V84). Das Angebot an entsprechenden ETFs wächst quasi wöchentlich, denn Nachhaltigkeit ist ein absolutes Megathema – auch bei der Geldanlage.

Noch ist die Auswahl bei den aktiv gemanagten Fonds aber deutlich größer. Doch auch hier gilt, dass die Auswahl etwas komplizierter ist.

Zum Weiterlesen: Du möchtest grün sparen? Nachhaltige aktive Fonds im Vergleich

Die FondsmanagerInnen setzen unterschiedliche Schwerpunkte, mal dominiert das „E“, mal das „S“, mal das „G“. Manche arbeiten mit Ausschlusskriterien, kaufen also beispielsweise keine Aktien von Waffenproduzenten. Oder sie wählen die mit Blick auf die Nachhaltigkeit Besten aus einer Branche. Auf Rendite müssen AnlegerInnen übrigens nicht verzichten, wenn sie mit dem sprichwörtlichen guten Gewissen anlegen. ESG-Fonds schneiden nicht schlechter ab als Fonds ohne dieses Siegel, nicht selten sogar etwas besser.

Wähle für einen langfristigen Sparplan auf jeden Fall einen ETF oder Fonds mit dem Zusatz „thesaurierend“. Das bedeutet, dass anfallende Erträge automatisch reinvestiert werden. Für den Nachwuchs eine clevere Sache, auf dem Konto würde die Ausschüttung schließlich nur mehr oder weniger unverzinst herumliegen.

Wichtig sind die Kosten: Einen ETF auf den MSCI World gibt es bei den günstigsten Anbietern schon für 0,12 Prozent laufende Kosten pro Jahr. Der MSCI ACWI ist etwas teurer. Aktiv gemanagte Aktienfonds kosten laut Morningstar im Schnitt 1,46 Prozent, und das lastet natürlich auf der Rendite.

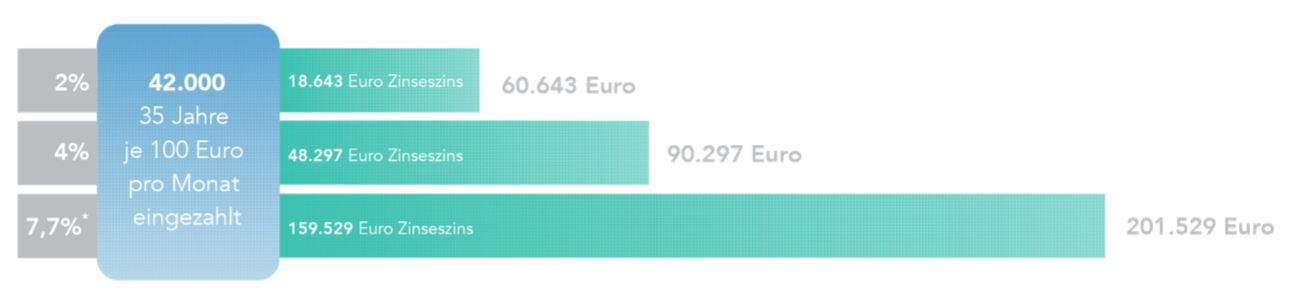

Apropos Rendite: Die Entwicklung von Fonds- und ETF-Sparpläne kann sich durchaus sehen lassen. Schon aus geringen Sparraten wird mit den Jahren ein kleines Vermögen. Je größer die Rate, desto größer das Vermögen.

Wenn du in den vergangenen 15 Jahren Monat für Monat 100 Euro, also insgesamt 18.000 Euro, in einen global anlegenden Aktienfonds investiert hättest, könnte sich dein Nachwuchs über einen Depotwert von stolzen 29.946 Euro freuen. Die durchschnittliche jährliche Rendite hätte bei 6,5 Prozent gelegen. Das zeigt die aktuelle Statistik des Fondsverbands BVI (Stand: 30. September 2022). Das ist ein Durchschnittswert über alle globalen Aktienfonds und ETFs – manche schnitten besser, manche auch schlechter ab.

Hättest du den Sparplan fünf Jahre früher abgeschlossen, wären aus 24.000 Euro immerhin 44.756 Euro geworden. Die Rendite war mit 5,8 Prozent in diesem Zeitraum etwas niedriger. Das ist der Börsenentwicklung geschuldet. Denn Anfang des Jahrtausends gab es einen heftigen Börsencrash. Von dem haben sich die Märkte natürlich längst erholt, aber es lief ein paar Jahre in diesem Ansparzeitraum nicht so gut. Die gab es später noch mal. Trotzdem sind die langfristigen Renditen sehr überzeugend!

„Langfristig“ ist das entscheidende Wort und der Schlüssel zum Erfolg. Der Anlagehorizont sollte mindestens zehn Jahre betragen, damit dein Nachwuchs einen Crash auf jeden Fall aussitzen und auf die Erholung der Märkte warten kann. Ist der Anlagehorizont kürzer, sind Aktien die falsche Wahl.

Wenn du für den Führerschein in drei Jahren oder die erste eigene Wohnung in fünf Jahren sparen möchtest, dann bleiben nur Kinderkonten. Und wenn du die Risiken an den Aktienmärkten, die es ja durchaus kurzfristig gibt, partout nicht ertragen kannst oder willst, dann sind Zinskonten auch die bessere Wahl.

Die gute Nachricht: Die unter 18-Jährigen bekommen oft bessere Zinsen als Erwachsene. Aber auch hier wachsen die Bäume nicht mehr in den Himmel. Du hast die Wahl zwischen einfachen Girokonten, Tages- und Festgeld. Natürlich gibt es auch Banksparpläne für Kinder. Vergleiche hier die Konditionen. Übrigens gibt es entsprechende Sparpläne auch bei nachhaltigen Banken!

Auf den Girokonten wird das Ersparte bei einigen Banken mit bis zu einem Prozent verzinst. So buhlen die Finanzhäuser um die jungen Kunden. Verwerflich ist das nicht, der Nachwuchs profitiert schließlich von den Zinsen. Im Internet gibt es einige Rechner, die beim Vergleich verschiedener Kinder-Sparkonten helfen; unter anderem auf den Seiten von Kontofinder und Kinderkonto-Ratgeber.

Auch bei den Banksparplänen bekommen Kinder etwas bessere Zinsen. An die Renditen von Fonds- und ETF-Sparpläne kommen sie aber nicht heran. Vor allem ausländischen Banken locken (junge) Kunden mit satten Zinsen. Achte unbedingt auf die Einlagensicherung. Gilt die europäische oder eine andere? Wie viel Geld ist abgesichert? Auch die deutschen Institute belohnen den sparenden Nachwuchs, die Zinsen sind aber deutlich niedriger. Eine Übersicht gibt es unter anderem bei tagesgeldvergleich.net.

Wofür auch immer du dich entscheidest: Wenn du ein Konto oder Depot auf den Namen deines Kindes eröffnest, gehört das Geld darauf allein deinem Sohn oder deiner Tochter. Als Elternteil verwaltest du es lediglich, aber nur bis zur Volljährigkeit des Kindes. Natürlich kannst du bestimmen, ob und in welchem Rahmen dein Kind vorher Zugang zu seinem Ersparten hat.

Wenn das Konto auf den Namen des Kindes läuft, hat das einen steuerlichen Vorteil. Du kannst beim Finanzamt eine Nichtveranlagungsbescheinigung für dein Kind beantragen. Erträge auf Kinderkonten bleiben dann bis zu fast 11.000 Euro steuerfrei, wenn das Kind keine anderen Einkünfte hat. Der Betrag setzt sich aus dem Grundfreibetrag in Höhe von 10.908 Euro (für 2023) zusammen. Für 2024 ist eine weitere Anhebung um 696 Euro auf 11.604 Euro vorgesehen. Dazu addiert sich der Sparerfreibetrag von 1.000 Euro (für Alleinstehende, ab 2023, zuvor: 801 Euro) und dem Sonderausgabenpauschbetrag.

Vor allem wenn du selbst Einkünfte oberhalb des Sparerfreibetrages hast, macht das Sinn. Hast du mehrere Kinder, empfiehlt sich pro Kind eine separate Bankverbindung – steuerlich, und um die Übersicht zu behalten.

Wenn du Geld nicht nur parken, sondern vermehren willst, bieten sich ETF- und Fondssparpläne an. Liegt der Anlagehorizont allerdings unter zehn Jahren, sind Girokonten, Festgeld oder Banksparpläne die bessere Wahl.

Dieser Artikel wurde ursprünglich von Jessica Schwarzer verfasst. 2023 wurde er von Christiane Habrich-Böker überarbeitet und aktualisiert.

Anhang: Keine Ahnung von der Börse? So geht’s!

![]() Extra-Tipp: Was tun, wenn die Börse crasht?

Extra-Tipp: Was tun, wenn die Börse crasht?

Ein Börsencrash ist keine Katastrophe. Behalte einen kühlen Kopf und sitz die Kursschwankungen einfach aus. Ganz mutige kaufen jetzt sogar nach. Warum das sinnvoll sein kann.

Disclaimer: Aktien, Fonds und ETFs unterliegen Kursschwankungen; damit sind Kursverluste möglich. Bei Wertpapieren, die nicht in Euro notieren, sind zudem Währungsverluste möglich. Die frühere Wertentwicklung ist kein verlässlicher Indikator für die Zukunft. Die Auswahl der Wertpapiere und sonstigen Finanzinstrumente dient ausschließlich Informationszwecken und stellt keine Kaufempfehlung dar.