Lohnt sich der Gold-Kauf?

24. August 2017

Ob Ring, Armband oder Kette: Gold ziert jede Frau. Aber lohnt es sich auch, in Gold als Wertanlage zu investieren?...

🚀 Jetzt neu: Der herMoneyCLUB ➔ Mehr Infos

14. Februar 2024

Mit Momentum-ETFs setzt du auf die Rendite-Stars der letzten Monate. Wir zeigen dir, wie du die Strategie für dich nutzen kannst.

Der MSCI World Momentum Index im Portrait

Die besten Momentum-ETFs im Vergleich

![]() Der MSCI World Momentum ist ein Index, der aktuell 348 Aktien großer und mittlerer Unternehmen aus Industrienationen enthalt. Sie müssen in den letzten Monaten eine überdurchschnittliche Rendite erzielt haben.

Der MSCI World Momentum ist ein Index, der aktuell 348 Aktien großer und mittlerer Unternehmen aus Industrienationen enthalt. Sie müssen in den letzten Monaten eine überdurchschnittliche Rendite erzielt haben.

![]() Mehrere ETFs bilden den MSCI World Momentum Index nach. Der aktuell beste erzielte eine 5-Jahres-Rendite von knapp 77% (Xtrackers MSCI World Momentum UCITS ETF).

Mehrere ETFs bilden den MSCI World Momentum Index nach. Der aktuell beste erzielte eine 5-Jahres-Rendite von knapp 77% (Xtrackers MSCI World Momentum UCITS ETF).

![]() World-Momentum-ETFs sind allerdings riskanter als beispielsweise solche auf den MSCI World, weil sie nicht so breit streuen. Sie sind daher nicht als Basisinvestment, sondern nur als Beimischung geeignet.

World-Momentum-ETFs sind allerdings riskanter als beispielsweise solche auf den MSCI World, weil sie nicht so breit streuen. Sie sind daher nicht als Basisinvestment, sondern nur als Beimischung geeignet.

„The trend is your friend“ (der Trend ist dein Freund). Diese alte Börsenweisheit besagt: Wertpapiere, die seit einiger Zeit erfolgreich sind, werden wahrscheinlich auch in näherer Zukunft gute Renditen abwerfen.

Auf diesem Ansatz beruht die Momentum-Strategie. Dabei handelt es sich um eine von vielen sogenannten Faktor-Strategien.

Mit der Momentum-Faktor-Strategie versuchen AnlegerInnen, überdurchschnittliche Renditen am Markt zu erzielen. Um das zu erreichen, setzen sie auf solche Aktien, die gerade voll im Trend liegen und in der jüngsten Vergangenheit die höchsten Renditen erzielt haben. Getreu dem Motto: Was gerade gut läuft, wird in der nächsten Zeit bestimmt weiter gut funktionieren.

Eigenhändig nach Aktien zu suchen, die sich für eine Momentum-Strategie eignen, ist ziemlich aufwendig. Zusätzlich musst du dein Portfolio bei dieser Strategie laufend anpassen und immer wieder nach aktuellen Überfliegern Ausschau halten. Du möchtest es lieber schnell und unkompliziert haben? Dann eignen sich ETFs, die der Momentum-Strategie folgen.

Mit solchen Momentum-ETFs automatisierst du die Strategie in deinem Portfolio gewissermaßen und musst dich um nichts weiter kümmern. Denn ein solcher Momentum-ETF richtet sich einfach nach dem zugrundeliegenden Momentum-Index.

Wie der Index zusammengestellt wird, entscheidet ein Algorithmus: Er analysiert vergangene Kurskennzahlen, bildet einen Momentum-Score und wählt jene Aktien aus, die über einen festgelegten Zeitraum die beste Rendite erzielt haben.

In regelmäßigen Abständen (zum Beispiel alle sechs oder zwölf Monate) wird sowohl beim Index als auch bei dem ETF ein Rebalancing durchgeführt. Der Index-Algorithmus entscheidet dabei erneut über die Gewichtung der Aktien und der ETF zieht entsprechend nach. Du brauchst dich also um nichts zu kümmern und hast immer wieder die Aktien im Portfolio, die in der jüngsten Vergangenheit besonders hohe Renditen aufgewiesen haben.

Einer der bekanntesten Momentum-Indizes ist der MSCI World Momentum Index. Dabei handelt es sich um einen Tochter-Index des beliebten MSCI World Index. Der MSCI World Momentum Index soll die Wertentwicklung großer und mittlerer Unternehmen aus Industrieländern widerspiegeln.

Das Ziel des MSCI World Momentum Index ist es, durch die Anwendung der Momentum-Strategie eine bessere Wertentwicklung zu erzielen als der MSCI World Index. Um in den Index aufgenommen zu werden, müssen Aktien zwei Kriterien erfüllen:

Jedes halbe Jahr wird der Index neu gewichtet. Unternehmensaktivitäten wie Fusionen und Übernahmen können aber auch dazu führen, dass auch zu anderen Zeitpunkten Neugewichtungen vorgenommen werden.

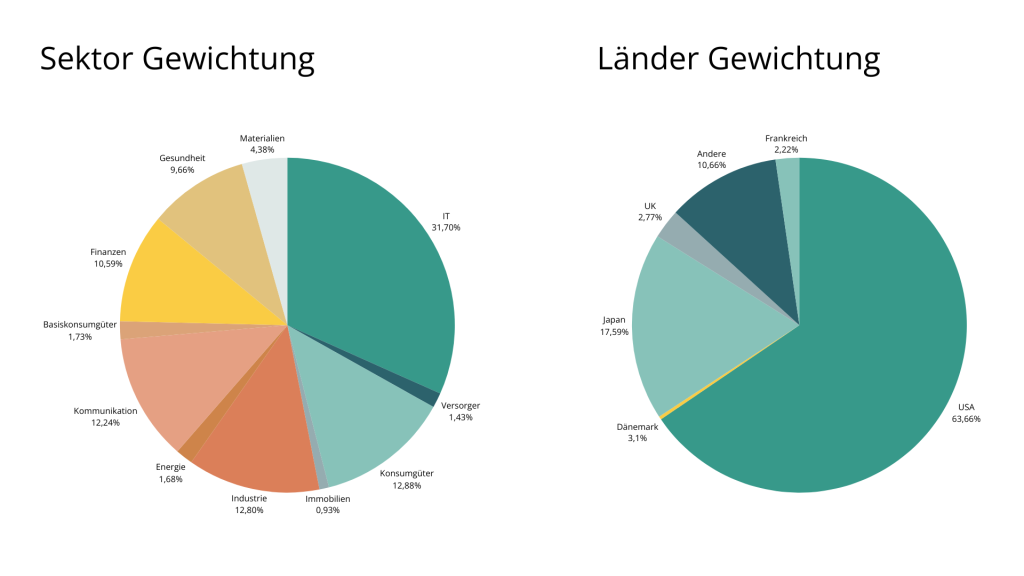

Der MSCI World Momentum Index beinhaltet 348 Titel (Stand: Januar 2024). Durch die regelmäßige Anpassung verändert sich die Zusammensetzung des Index laufend. Seit einiger Zeit oben an der Spitze sind die Sektoren Informationstechnologie und Finanzen. Kein Wunder, schaut man sich die jüngsten Renditen in diesen beiden Bereichen an.

Sektor- und Ländergewichtung des MSCI World Momentum Index

Auch die regionale Gewichtung ist kaum verwunderlich: US-amerikanische Unternehmen wie Exxon Mobil, UnitedHealth und der Energiekonzern Chevron waren große Kurstreiber in der jüngeren Vergangenheit. Entsprechend führen auch sie die Top 10 Liste an:

Top 10 Aktien im MSCI World Momentum Index

| Index-Gewicht in Prozent | Sektor | |

| Nvidia | 5,58 | IT |

| Meta Platforms A | 5,24 | Kommunikation |

| Amazon.com | 4,85 | Konsumgüter |

| Microsoft Corp | 4,81 | IT |

| Broadcom | 4,65 | IT |

| Lilly (Eli) & Company | 4,19 | Gesundheit |

| Novo Nordisk | 2,89 | Gesundheit |

| Alphabet A | 2,47 | Kommunikation |

| Alphabet C | 2,23 | Kommunikation |

| Adobe | 2,13 | IT |

Quelle: MSCI World Momentum Index Factsheet Januar 2024

Das Ziel des MSCI World Momentum Index ist es, eine bessere Entwicklung zu erzielen als der MSCI World. Im Fachjargon spricht man von einer „Outperformance“ gegenüber dem MSCI World. Um das zu erreichen, muss der MSCI World Momentum Index natürlich anders gestrickt sein. Die wesentlichen Unterschiede betreffen unter anderem die Titelauswahl, die Titelanzahl und die größten Positionen im Index.

| MSCI World Index | MSCI World Momentum Index | |

| Durchschnittliche Performance pro Jahr in den letzten 5 Jahren | 11,95 % | 11,81 % |

| Titelanzahl | 1.480 | 348 |

| Titelauswahl | Auswahl nach Marktkapitalisierung | Auswahl basiert auf Momentum-Strategie |

| Top-Unternehmen | Apple (4,73%), Microsoft (4,61%), Nvidia (2,50%), Amazon (2,37%) | Nvidia (5,58%), Meta (5,24%), Amazon (4,85%), Microsoft (4,81%) |

| Top-Branchen | IT (23,67%), Finanzen (15,21%), Gesundheit (12,29%) | IT (31,70%), Konsumgüter (12,88%), Industrie (12,80%) |

| Top-Länder | USA (70,14%), Japan (6,24%), UK (3,92%) | USA (63,66%), Japan (17,59%), Denmark (3,10%) |

Quelle: MSCI World und MSCI World Momentum Index Factsheets Januar 2024

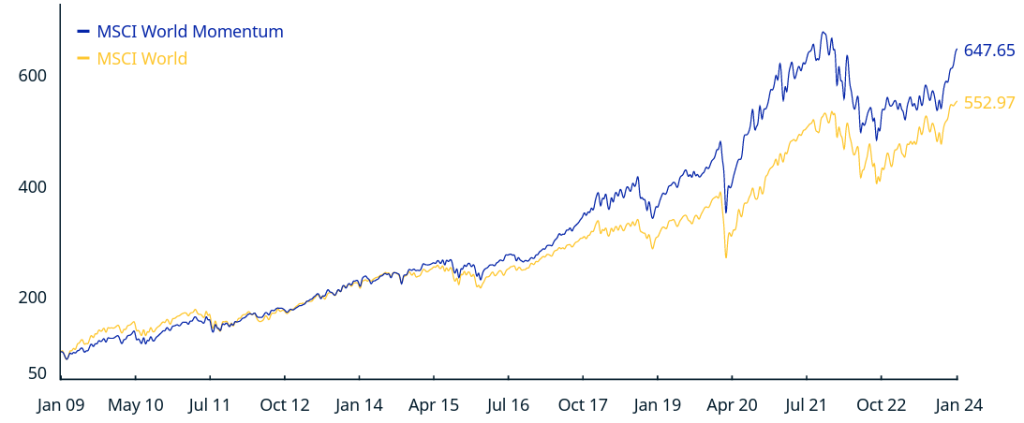

Ein Blick auf die Wertentwicklung der vergangenen zehn Jahre zeigt: Auf lange Sicht hat der MSCI World Momentum sein Ziel erreicht. Die Überrendite gegenüber dem MSCI World ist deutlich erkennbar. Die durchschnittliche jährliche Indexperformance über die vergangen zehn Jahre beträgt 9,72 Prozent für den MSCI World und 11,23 Prozent für den MSCI World Momentum. Ein Plus von mehr als zwei Prozent also (Stand 31.01.2024).

Index Performance: MSCI World Momentum vs. MSCI World

Quelle: MSCI World Momentum Index Factsheet Januar 2024

Du kannst die Momentum-Strategie mit verschiedenen ETFs abbilden. Das Analysehaus Morningstar hat für herMoney die besten Momentum-ETFs herausgesucht. In der Tabelle siehst du, dass die angegebenen ETFs sich vor allem regional unterscheiden. Um den passenden zu finden, solltest du dir daher zunächst Gedanken darüber machen, welchen regionalen Schwerpunkt du mit dem ETF setzen möchtest.

Mit einem ETF auf den MSCI World Momentum setzt du auf Aktien aus der ganzen Welt – wobei du den großen USA-Anteil natürlich immer im Hinterkopf behalten solltest. Ein Blick auf die Performance der letzten fünf Jahre zeigt: Sowohl ETFs auf den MSCI World Momentum als auch auf den MSCI USA Momentum haben in den letzten Jahren die besten Renditen abgeworfen.

Wer kein so großes Gewicht auf die USA setzen möchte, kann seine Momentum-Strategie auch mit Momentum-ETFs auf Europa umsetzen. Momentum-ETFs, die auf Schwellenländer (Emerging Markets) setzen, sind in Deutschland aktuell nicht zugelassen.

Die Outperformance der letzten Jahre des MSCI World Momentum Index ist für Anleger*innen verlockend – die überdurchschnittlichen Renditen in der Vergangenheit sind beeindruckend. Stellt sich die Frage: Sollte ich einfach nur noch auf den Momentum-Faktor und entsprechende ETFs setzen? Ist die Strategie vielleicht eine Art Zaubermittel? Da müssen wir dich leider enttäuschen, das ist sie nicht. Auch die Momentum-Strategie hat ihre Vor- und Nachteile. Auf kürzere Sicht ist die Performance aktuell beispielsweise deutlich schlechter als beim Mutterindex.

Immer auf die Sieger der letzten Monate setzen – eine Strategie, die logisch klingt und in den letzten Jahren auch sehr gut aufgegangen ist. Das liegt unter anderem daran, dass wir uns in der jüngeren Vergangenheit in einem Bullenmarkt mit steigenden Kursen bewegt haben. In solchen Phasen performen Momentum-ETFs besonders gut.

Anders sieht es in sogenannten Bärenmärkten aus. Fallen die Kurse, kann es dir passieren, dass dein Momentum-ETF überproportional an Wert verliert. Die Rückschläge werden in der Regel mindestens gleich sein, wenn nicht höher. Momentum-ETFs optimieren also in keinem Fall die Risikoseite deines Portfolios. Das bedeutet, du brauchst viel Durchhaltevermögen in Abwärtsphasen.

Ein weiteres Problem kann entstehen, wenn wir uns in einem Umfeld von sehr kurzfristigen Trends bewegen. Bei einer halbjährlichen Umschichtung ist dein Momentum ETF unter Umständen zu träge, weil er auf kurzfristige Trends nicht reagieren kann.

Ganz wichtig ist auch ein Satz, der immer wieder betont werden sollte: Die vergangene Wertentwicklung ist kein verlässlicher Indikator für die künftige. Bedeutet: Nur weil die Strategie in den letzten Jahren sehr gut funktioniert hat, heißt das nicht, dass du dich auf diese Entwicklung verlassen kannst.

Gerade in starken Marktphasen kannst du mit der Momentum-Strategie von steigenden Kursen profitieren. Die Renditechancen sind in diesem Umfeld besonders hoch. Aber du solltest nicht der Illusion verfallen, dass Momentum das Nonplusultra der Investmentwelt ist.

Im Gegenteil zeigt ein Blick auf die Mittelflüsse, dass die Strategie aktuell unter AnlegerInnen ziemlich unbeliebt ist. Im Jahr 2022 wurden aus Momentum ETFs in Europa insgesamt etwa 1,3 Milliarden Euro abgezogen (Quelle: Bloomberg Finance LP – Amundi ETF).

Das bestätigt auch Constanze Hintze, Geschäftsführerin bei der Frauenfinanzberatung “Svea Kuschel + Kolleginnen”: “Probleme für die Momentum-Strategien ergeben sich in Marktphasen, die von einer nachhaltigen Neuorientierung geprägt sind. Favoriten der Vergangenheit entpuppen sich dann häufig als Aktien mit dem kurzfristig größten Verlustausweis.”

Als Anlegerin solltest du also unbedingt wissen, worauf du dich einlässt und auch die Kehrseite der Medaille kennen. Momentum-ETFs eignen sich vor allem als Beimischung für dein bestehendes Depot. Wie Basis und Beimischung aufgeteilt werden können, erklären wir dir in unserem Artikel über ETF-Portfolio-Strategien.

Vielleicht erkennst du dich in einem dieser Szenarien wieder:

„Ich bin gerade dabei, mir mein erstes Portfolio zusammenzustellen. Erfahrungen an der Börse habe ich bisher noch nicht.“

In diesem Fall kannst du erst einmal Erfahrungen sammeln und so herausfinden, wie risikobereit du wirklich bist. Welches Ausmaß an Schwankungen du aushalten kannst, erfährst du vor allem dann, wenn es mal so richtig bergab geht.

„Mein Portfolio steht und ich fühle mich wohl damit – sobald es aber an den Börsen bergab geht, werde ich ganz schön nervös.“

Sei dir darüber im Klaren, dass Momentum-ETFs niemals die Risikoseite deines Portfolios optimieren. Im Zweifel wird dein Depot in schlechten Marktphasen noch stärker abrutschen. Um jetzt nicht zu verkaufen, brauchst du Nerven aus Stahl. Wenn du die nicht hast, belass es lieber bei den Produkten, mit denen du dich wohlfühlst.

„Ich investiere schon etwas länger und bin auf der Suche nach neuen Investmentideen, mit denen ich überdurchschnittliche Renditen erzielen kann. Dafür bin ich bereit, ein höheres Risiko in Kauf zu nehmen“

Für dich könnte die Momentum-Strategie eine gute Möglichkeit sein, dein Portfolio zu diversifizieren und Renditechancen zu nutzen. Vernünftig wäre es jedoch, es bei einem Teil des Gesamtdepots zu belassen. Das Basisportfolio unberührt bleiben.

Um das Risiko in schlechten Marktphasen zu senken, setzen viele Börsenprofis auf eine Kombination aus der Momentum-Strategie und der Value-Strategie, also dem werteorientierten Investieren. Was die Value-Strategie ist, erklären wir dir hier.

Anhang: Keine Ahnung von der Börse? So geht’s:

Extra-Tipp: Was tun, wenn die Börse crasht?

Ein Börsencrash ist keine Katastrophe. Sofern du ein international breit gestreutes ETF-Depot hast, behältst du einen kühlen Kopf und sitzt Sie die Kursschwankungen einfach aus. Ganz mutige kaufen jetzt sogar nach. Warum das sinnvoll sein kann.

Disclaimer: Aktien, Fonds und ETFs unterliegen Kursschwankungen; damit sind Kursverluste möglich. Bei Wertpapieren, die nicht in Euro notieren, sind zudem Währungsverluste möglich. Die frühere Wertentwicklung ist kein verlässlicher Indikator für die Zukunft. Die Auswahl der Wertpapiere und sonstigen Finanzinstrumente dient ausschließlich Informationszwecken und stellt keine Kaufempfehlung dar.

Dieser Artikel wurde ursprünglich von Simin Heuser verfasst und zuletzt am 14.02.2024 von Simin Heuser aktualisiert.