Zwangsversteigerung vermeiden. Oder davon profitieren!

26. Juni 2018

Des einen Leid ist des anderen Schnäppchen: Wie Sie eine Zwangsversteigerung vermeiden. Oder von ihr profitieren!

🚀 Jetzt neu: Der herMoneyCLUB ➔ Mehr Infos

20. Juni 2024

Anleihen standen lange nicht gerade im Mittelpunkt des Interesses, doch dank der Zinssteigerungen der letzten Zeit ziehen sie immer mehr Aufmerksamkeit auf sich. Anleihen-ETFs, die viele verschiedene Anleihen in einem einzigen Fonds zusammenfassen, sind da keine Ausnahme. Hier erklären wir dir, wie diese Anleihen-ETFs funktionieren, was für Gewinne du von ihnen erwarten kannst und wer besonders von ihnen profitieren kann.

![]() Mit einer Anleihe oder Bond leihst du einem Staat oder Unternehmen Geld und bekommst dafür einen festen Zins. Bond-ETFs wiederum investieren in verschiedene Anleihen.

Mit einer Anleihe oder Bond leihst du einem Staat oder Unternehmen Geld und bekommst dafür einen festen Zins. Bond-ETFs wiederum investieren in verschiedene Anleihen.

![]() Anleihen bringen weniger Rendite als Aktien, haben aber auch weniger Risiko. Gute Bond-ETFs lieferten in den vergangenen 5 Jahren eine Rendite von 4-5 Prozent.

Anleihen bringen weniger Rendite als Aktien, haben aber auch weniger Risiko. Gute Bond-ETFs lieferten in den vergangenen 5 Jahren eine Rendite von 4-5 Prozent.

![]() Anleihe-ETFs und Einzelanleihen haben unterschiedliche Risikokategorien. Einzelanleihen bieten bei festgelegter Haltedauer mehr Sicherheit bezüglich der Rückzahlung, während Anleihe-ETFs Marktvolatilitäten ausgesetzt sind, die zu Wertverlusten führen können.

Anleihe-ETFs und Einzelanleihen haben unterschiedliche Risikokategorien. Einzelanleihen bieten bei festgelegter Haltedauer mehr Sicherheit bezüglich der Rückzahlung, während Anleihe-ETFs Marktvolatilitäten ausgesetzt sind, die zu Wertverlusten führen können.

Anleihe-ETFs sind eine clevere Art, in ein breites Spektrum von Anleihen zu investieren, ohne sich auf einzelne Titel festlegen zu müssen. Diese Fonds spiegeln die Leistung eines sogenannten Rentenindex wider, der aus verschiedenen Anleihen besteht – und hier geht es nicht um die Altersrente, sondern um Anleihen im Sinne von Rentenpapieren. Anleihe-ETFs bündeln all diese Anleihen in einem einzigen Fonds, was es für dich einfach macht, mit einem einzigen Produkt in viele verschiedene Anleihen zu investieren.

Dabei umfassen sie eine Vielfalt von Begriffen, die alle das Gleiche meinen: festverzinsliche Wertpapiere, fixed income-Papiere, Rentenpapiere, Schuldverschreibungen, Obligationen oder debenture bonds. Durch die Investition in einen Anleihe-ETF erwirbst du also Anteile an einer ganzen Sammlung dieser Wertpapiere.

In einem Anleihe-ETF findest du eine breite Palette an Anleihen, die sowohl von Staaten als auch von Unternehmen ausgegeben werden. Diese Anleihen funktionieren grundlegend wie ein Kredit: Der Emittent, also der Herausgeber, nimmt Geld auf und verspricht, dieses nach einer vereinbarten Zeit mit einem zusätzlichen Zins zurückzuzahlen. Der ursprünglich geliehene Betrag wird dabei als Nennwert bezeichnet, und die Zinsen, die über die Zeit anfallen, nennt man Kupon.

Anleihen, oft auch “festverzinsliche Wertpapiere” oder „fixed income“ genannt, ermöglichen es dir, Geld an eine Vielzahl von Akteuren wie Staaten, Unternehmen oder Banken zu verleihen. Im Austausch erhältst du das Recht auf Rückzahlung deiner Investition sowie auf die Auszahlung vereinbarter Zinsen. Diese Zinsen, die Kupons, können einen festen Satz haben oder variabel sein, etwa anhand der Inflation, der wirtschaftlichen Leistung des Unternehmens oder anderer Kriterien.

Ein besonderer Vorteil inflationsindexierter Anleihen ist der Schutz vor Kaufkraftverlust durch hohe Inflation. Die Auszahlung der Zinsen kann jährlich, halbjährlich, quartalsweise erfolgen oder sogar in Form von Null-Kupon-Anleihen gestaltet sein, bei denen die Zinsen gesammelt am Ende der Laufzeit ausgezahlt werden.

Jede Anleihe hat ihre eigenen Konditionen, die folgende Kennzahlen genau festlegen:

Der Handelskurs von Anleihen wird in Prozent des Nennwerts angegeben. Ein Kurs über 100 Prozent, etwa 103 Prozent, bedeutet, dass du mehr als den Nennwert bezahlst. Handelt eine Anleihe unter ihrem Nennwert, spricht man von “unter pari”. Die Preisbildung von Anleihen ist stark von den Zinsbewegungen und den Erwartungen an die künftige Zinsentwicklung abhängig.

Aufgrund ihrer Vielfältigkeit sind Anleihen ein weites Feld. Um ein wenig Orientierung zu geben, beschreiben wir verschiedene Kategorien, nach denen man Anleihen unterscheiden kann.

Nach der Art der Emittenten (des Herausgebers der Anleihe)

Nach der Laufzeit der Anleihe

Nach der Bonität des Emittenten

Einige Anleihen werden an der Börse gehandelt, so wie Aktien, aber bei Weitem nicht alle. Wenn eine Anleihe am Kapitalmarkt gehandelt wird, kannst du sie dort zum jeweiligen Börsenkurs jederzeit kaufen oder verkaufen.

Anleihen und somit auch Anleihe-ETFs sind durch die Laufzeit der in ihnen gebündelten Anleihen charakterisiert. Diese Laufzeit gibt an, wie lange das geliehene Kapital bis zur Rückzahlung gebunden ist. Anleihe-ETFs variieren in ihrer Zusammensetzung: Einige decken ein breites Spektrum von Laufzeiten ab, während sich andere auf spezifische Laufzeitsegmente konzentrieren. Insbesondere ETFs, die sich auf einen bestimmten Laufzeitbereich fokussieren, müssen insofern verwaltet werden, als dass sie die Laufzeiten der enthaltenen Anleihen im Zielbereich halten müssen.

Die Kursentwicklung von Anleihe-ETFs ist aus diesem Grund eng mit der Zinslandschaft verknüpft: Steigen die Zinsen, tendieren die Kurse vorhandener Anleihen und damit auch die der Anleihe-ETFs zum Fallen, da AnlegerInnen zu Anleihen mit attraktiveren Zinssätzen tendieren. Im umgekehrten Fall, bei sinkenden Zinsen, gewinnen existierende Anleihen mit ihren fixen Kupons an Attraktivität, wodurch ihre Kurse steigen. Dies bedeutet, dass kurzlaufende Anleihen gegenüber Zinsschwankungen resistenter sind, jedoch geringere Zinsen bieten, während langlaufende Anleihen höhere Zinsen versprechen, aber bei Zinsanstiegen stärker im Kurs fallen.

Einzelanleihen und Anleihe-ETFs unterscheiden sich fundamental in ihrem Umgang mit Laufzeiten. Während Einzelanleihen eine feste Laufzeit bis zur Rückzahlung aufweisen, handeln Anleihe-ETFs wie beschrieben kontinuierlich mit Anleihen, wodurch sie im Normalfall kein festes Laufzeitende haben. AnlegerInnen, die in Einzelanleihen investieren, können in der Regel mit der Rückzahlung des Nennwerts zuzüglich Zinsen am Ende der Laufzeit rechnen. Im Gegensatz dazu reflektiert der Wert eines Anleihe-ETFs stets die aktuellen Marktpreise der enthaltenen Anleihen, ohne ein festgelegtes Ende.

Diese Unterschiede führen dazu, dass Anleihe-ETFs und Einzelanleihen in verschiedene Risikokategorien fallen. Einzelanleihen bieten bei einer festgelegten Haltedauer eine höhere Sicherheit bezüglich der Rückzahlung. Anleihe-ETFs hingegen unterliegen Marktvolatilitäten, die insbesondere gegen Ende der Haltedauer zu Wertverlusten führen können. Aufgrund dieser inhärenten Volatilität fallen Anleihe-ETFs in eine andere Risikoklasse als Einzelanleihen. Bei der Zusammenstellung deines Portfolios solltest du das in jedem Fall berücksichtigen.

Die Einführung von Fälligkeits-Anleihe-ETFs, wie die “iBond-ETFs” von iShares im Sommer 2023, bietet eine interessante Variation. Diese Fonds investieren in Anleihen ähnlicher Laufzeiten und halten diese bis zur Fälligkeit. Als Anlegerin erhältst du dann den Wert der Anleihen zum Fälligkeitsdatum ausgezahlt, was diesen Fonds ein definitives Enddatum verleiht und sie in ihrer Struktur Einzelanleihen ähnlicher macht. Der Vorteil liegt in der besseren Vorhersehbarkeit der Renditen, da die Anleihen bis zum Ende ihrer Laufzeit im Fonds verbleiben. Ein vorzeitiger Verkauf des ETFs würde jedoch auf den aktuellen Marktwerten der Anleihen basieren. Entsprechend kann sich der Preis vor Laufzeitende je nach Marktbedingungen ändern.

Die Verzinsung von Anleihen, und somit auch von Anleihe-ETFs, die in diese investieren, basiert grundsätzlich auf zwei Hauptfaktoren:

Die Zinssituation ist dabei ein externer Faktor, den wir nicht beeinflussen können. Für AnlegerInnen in Anleihe-ETFs bedeutet dies, dass das Renditepotenzial stark von diesen übergeordneten Zinsbedingungen sowie von der Bonität der Emittenten der Anleihen im Portfolio abhängt. Daher kannst du mit der Wahl deines Anleihe-ETFs bestimmen, welches Rendite-Risiko-Profil du abdecken möchtest:

Anleihe-ETFs, die auf Staatsanleihen mit erstklassiger Bonität setzen, bieten oft Jahresrenditen zwischen einem und drei Prozent. ETFs, die sich auf Unternehmensanleihen konzentrieren und dabei auch in Papiere mit höherem Risiko investieren, können Jahresrenditen im Bereich von drei bis fünf Prozent oder sogar darüber hinaus erzielen. Solche Erträge sind jedoch niemals in Stein gemeißelt und schwanken mit den Marktgegebenheiten sowie dem allgemeinen Zinsniveau. Die Gesamtkostenquote (TER) für Anleihen-ETFs bewegt sich typischerweise in einem Rahmen von 0,10 bis 0,50 Prozent.

Abgesehen von dem genannten Laufzeit-Risiko, das Anleihe-ETFs im Vergleich zu Einzelanleihen innewohnt, gibt es Anleihen-spezifische Risiken, die du kennen solltest: Das Risiko einer Anleihe hängt von den jeweiligen Anleihebedingungen und natürlich von der Bonität des Schuldners ab. Wenn du dich ein wenig mit Finanzen beschäftigst, wirst du das wichtige Prinzip am Kapitalmarkt schon kennengelernt haben: Je riskanter eine Anlage ist, desto höher ist die Rendite, die du erwartest. Schließlich willst du für ein höheres Risiko entsprechend entlohnt werden. Das ist auch bei Anleihen so.

Die erste Frage, die du dir hier stellen solltest, ist: Welches Ziel verfolgst du mit deiner Anlage?

In diesem Fall ist es in der aktuellen Zinssituation fast ratsamer, dein Geld in Tagesgeldkonten zu stecken. Du erhältst hier ähnliche Zinsen und hast kein Verlustrisiko. Alternativ kannst du dich an Einzelanleihen wagen, die gehen allerdings mit einer höheren Mindesteinlagesumme einher.

Dann kannst du zum Beispiel auf risikoreichere Unternehmensanleihe-ETFs setzen. Behalte dabei im Hinterkopf, dass du einen Zeithorizont von fünf bis zehn Jahren mitbringen solltest, um mögliche Schwankungen aussitzen zu können.

| Durchschn. Rendite pro Jahr, Laufzeit 10 Jahre | Durchschn. Volatilität | |

| Euro-Rentenfonds mit mittleren Laufzeiten | 0,5 % | 4,7 |

| Rentenfonds Emerging Markets | 1,0 % | 8,4 |

| Aktienfonds Europa | 6,5 % | 15,2 |

| Aktienfonds global | 7,8 % | 13,0 |

| offener Immobilienfonds | 2,5 % | 0,8 |

Quelle: BVI, 31.01.2024, Angaben sind Durchschnittswerte der jeweiligen Fondsgruppe in Prozent.

Zunächst einmal eine Faustregel, die erklärt, wann Unternehmens- und Staatsanleihe-ETFs rentabel sind:

Warum das so ist? Sagen wir, jemand hätte eine Anleihe, die noch 10 Jahre läuft und einen Kupon von 1,0 Prozent hat. Wenn die Zinsen dann auf 2,0 Prozent steigen, möchtest du für die Anleihe, die in den kommenden 10 Jahren nur 1,0 Prozent Zinsen zahlt, nicht so viel bezahlen. Daher fällt sie im Preis. Umgekehrt ist es genauso.

An diesem Beispiel lässt sich noch ein wichtiger Zusammenhang erklären: Je länger die (Rest-)Laufzeit einer Anleihe ist, desto stärker reagiert sie auf eine Zinsänderung. Der Grund: Der vereinbarte Zinssatz wird für die gesamte (Rest-)Laufzeit der Anleihe bezahlt. Bei fallenden Zinsen ist der Vorteil einer hochverzinslichen Anleihe bei langer Laufzeit größer als bei einer mit kurzer Laufzeit (sogenannte „kurzfristige Anleihen“). Das wirkt sich sofort auf den Kurs aus.

Einige AnlegerInnen versuchen, ihre Aktienfondsanteile zu Zeiten „ungewisser“ Börsen in Rentenfonds umzuschichten. Dabei ist zu sagen, dass Aktienmärkte eigentlich immer mit Ungewissheit behaftet sind. Da wir uns aktuell in einer Hochzinsphase befinden, die zu kippen droht, kann es durchaus sinnvoll sein, Anleihen für dein Portfolio in Erwägung zu ziehen. Aber nur dann, wenn du es ohnehin schon in Erwägung gezogen hast. In diesem Fall bietet die aktuelle Zinslage eine gute Einstiegsmöglichkeit. Für all jene, die einen langen Anlagehorizont mitbringen, bleiben Aktien die Wertpapiere der Wahl!

Da auch die Profis keine Glaskugel zur Hand haben, die ihnen die Zinsentwicklung und deren Auswirkung auf die Märkte nennen kann, ist der Rat gut, einfach breit über verschiedene Anlageklassen zu streuen. Er stammt von Patrick Rivière, Executive Chairman of La Française Group: „Auch wenn der systemische Aspekt von den Zentralbanken anerkannt wird, ist das Klimarisiko nicht das einzige Risiko, das in einer Investmentstrategie berücksichtigt werden muss. Die herkömmlichen wirtschaftlichen und finanziellen Risiken bleiben bestehen. Die Notwendigkeit, zwischen verschiedenen Anlageformen zu diversifizieren, ist dringender geworden, gerade in einem von Deglobalisierung geprägten geopolitischen Umfeld.“

Das heißt am Ende, dass auch Anleihen in ein breit gestreutes Depot gehören, aber eben nur als Beimischung. Denn über lange Sicht wirst du mit Aktien höchstwahrscheinlich deutlich mehr verdienen. Aber sie stabilisieren ein Depot oft, wenn die Anteilsscheine mal nicht gut laufen. Musterdepots mit Anleihe-ETFs oder zumindest mit einer sehr konservativen Ausrichtung finden sich bei den meisten Brokern.

Wenn du deiner Freundin Geld leihst (nicht für einen Kaffee, sondern einen größeren Betrag), dann hast du vermutlich ein Gefühl dafür, wie ihre Finanzlage und wie zuverlässig sie ist. Finanzprofis sprechen hier von „Bonität“. Bei einem Unternehmen oder einem Staat, der Anleihen ausgibt, fehlt dir dieses Feeling vielleicht. Dafür gibt es Ratingagenturen.

Sie nehmen die verschiedenen Anleiheschuldner unter die Lupe und beobachten, wie ihre Zahlungsmoral in der Vergangenheit war, wie stabil ihre Finanz-Situation ist und wie wahrscheinlich es ist, dass sie ihre Schulden bedienen können. Damit tragen die Ratingagenturen eine hohe Verantwortung, denn im Prinzip legen sie mit ihrem Rating fest, wie viel Zinsen ein Schuldner berappen muss. Ähnlich wie die Schufa-Auskunft einen Einfluss darauf hat, wie viel du für einen Kredit zahlen musst und ob die Bank dir überhaupt einen gewährt.

Die bekanntesten Ratingagenturen sind:

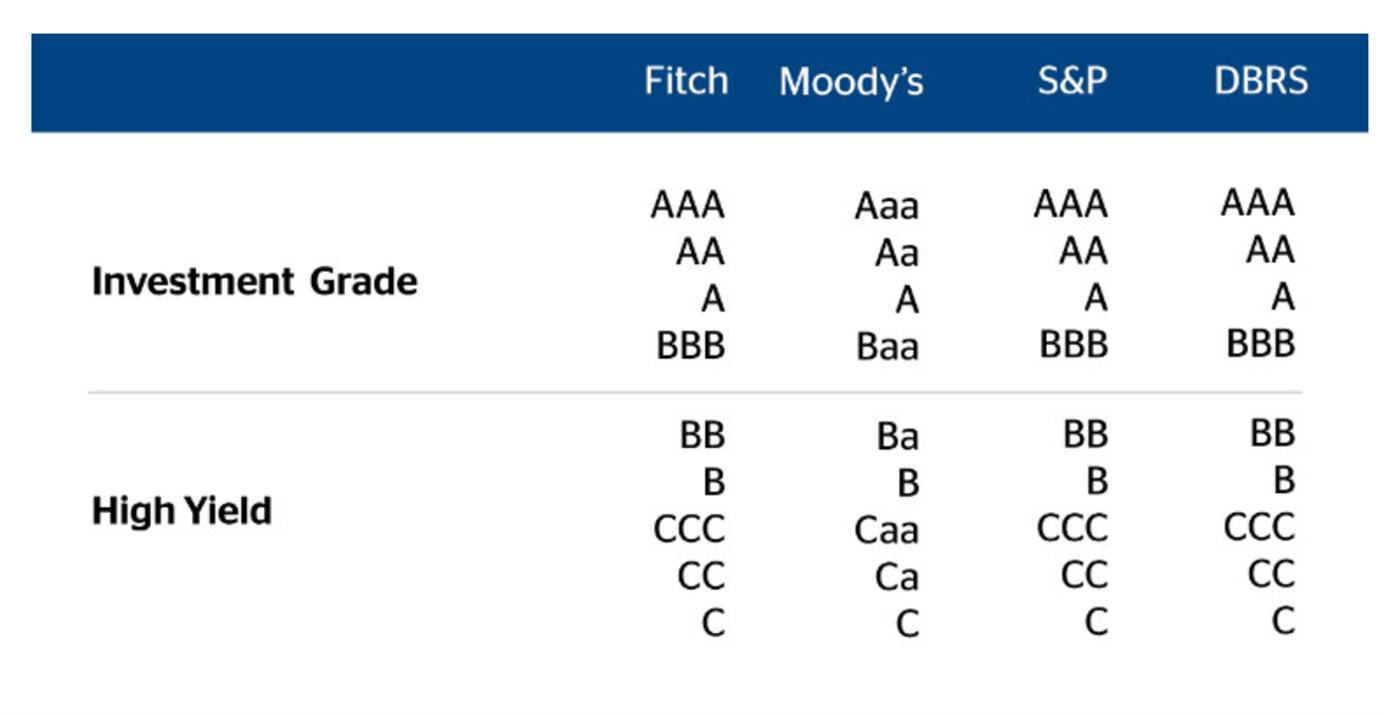

Das Rating einer Anleihe oder eines Emittenten wird mit einer Drei-Buchstaben-Kombination und einem Plus oder Minus ausgedrückt. Das Beste ist ein AAA, das berühmte „Tripple A“. Ein ETF, der auf Staatsanleihen mit AAA-Rating setzt, ist zwar einigermaßen sicher, aber die Wertentwicklung wird gering sein.

Ein noch ganz ordentliches Rating ist „investment grade“, das bis zur Stufe BBB geht. Danach beginnt der „High Yield“-Bereich. Da BBB die tiefste Klasse für „investment grade“ ist, besteht hier die Gefahr, bei einer Herabstufung aus der „investment grade“-Bewertung zu fallen. Immer wenn das passiert, kommt es zu einem deutlichen Kursrückgang. Darunter beginnen hochriskante Geschichten, die teilweise sogar als „Junk“ (Müll) bezeichnet werden.

Allerdings hat nicht jeder Emittent und nicht jede Anleihe ein Rating. Das sind dann „non rated“-Anleihen. Hier muss man sich selbst auf die Suche nach Informationen über den Emittenten machen, was schwierig ist.

Quelle: BBVA, 2024

Aus dem Namen des ETF geht schon viel hervor. Dir begegnet ein Emerging Market-Bond-ETF? Dabei handelt es sich um einen ETF, der in Anleihen investiert, deren Emittenten Schwellenländer sind. Vielleicht ist auch festgelegt, ob er in Anleihen der jeweiligen Lokalwährung, in US-Dollar oder Euro investiert. Dass Schwellenländer-Währungen stärker schwanken können als die in Dollar oder Euro, versteht sich. Hier bestimmt die Anlagewährung das Risiko des ETF.

Vielleicht begegnet dir bei deinen Recherchen ein European Corporate-Bond-ETF? Der investiert in europäische Unternehmensanleihen. Ein „aggregate Bond“-Fonds investiert breit in verschiedene Regionen und unterschiedliche Emittenten und Laufzeiten. Ein „Euro Corporate BBB 1-5“-Fonds investiert in Anleihen, die auf Euro lauten, deren Emittenten Unternehmen mit mindestens BBB-Rating sind und die eine (Rest-)Laufzeit zwischen einem und fünf Jahren haben. So kannst du am Namen des ETFs bereits sehen, wie er investiert.

Anleihe-ETFs unterscheiden sich unter anderem nach folgenden Merkmalen:

Was aktuell der beste Anleihe-ETF ist, ist schwer zu sagen. Viele BeraterInnen raten, auf inflationsgeschützte Anleihen zu setzen, die die Auswirkungen der Inflation abdämpfen.

Wenn du keine Zeit oder Lust hast, dich mit den Rentenmärkten zu befassen, hast du mit einem „Aggregate-Bond-Fonds“ eine breit gefächerte Mischung an Anleihen. Noch breiter bist du mit einem gemischten Fonds aufgestellt, denn dann kann das Portfolio-Management je nach Marktsituation auch noch Aktien dazu mischen.

Das Analyse-Haus Morningstar hat für herMoney die ETFs auf Staats- und Unternehmensanleihen mit den besten Renditen und Analysten-Bewertungen herausgesucht. Dennoch stellt diese Tabelle keine Empfehlung dar, denn ob und wenn ja welcher Anleihe-ETF zu deiner Situation passt, ist ganz individuell.

Legende: Bewertung: 1 = schlecht, 5 = top (Bewertung von Morningstar), Replikation: Art der Index-Nachbildung, ausschüttend: Werden die Gewinne ausgezahlt? Quelle: Morningstar, Stand: 18.02.2024

Anleihen können ein Teil deines Portfolios sein, aber denk daran, dich auch über verschiedene Anlageklassen hinweg zu engagieren. In diesem Artikel findest du sechs Portfolio-Strategien für jeden Geschmack.

Disclaimer: Aktien, Fonds und ETFs unterliegen Kursschwankungen; damit sind Kursverluste möglich. Bei Wertpapieren, die nicht in Euro notieren, sind zudem Währungsverluste möglich. Die frühere Wertentwicklung ist kein verlässlicher Indikator für die Zukunft. Die Auswahl der Wertpapiere und sonstigen Finanzinstrumente dient ausschließlich Informationszwecken und stellt keine Kaufempfehlung dar.

Keine Ahnung von der Börse? So geht’s:

Extra-Tipp: Was tun, wenn die Börse crasht?

Ein Börsencrash ist keine Katastrophe. Behalte einen kühlen Kopf und sitze die Kursschwankungen einfach aus. Ganz Mutige kaufen jetzt sogar nach. Warum das sinnvoll sein kann.

Dieser Artikel wurde von Anke Dembowski verfasst und 2023 durch Christiane Habrich-Böcker und Saskia Weck aktualisiert.