Hochzeit ohne finanzielles Fiasko

28. Juni 2018

Eine Hochzeit für 5000 Euro? Klappt nicht ganz, wissen die „Beziehungs-Investoren“. Aber fast! Ein Interview.

🚀 Jetzt neu: Der herMoneyCLUB ➔ Mehr Infos

19. Januar 2023

Beim Neobroker Trade Republic gibt es seit Jahresanfang zwei Prozent Zinsen auf Tagesgeld. Aber was ist ein Tagesgeldkonto überhaupt?

Tagesgeld hat keine feste Laufzeit und wird variabel verzinst. Du hast jederzeit Zugriff auf dein Geld, weshalb sich das Tagesgeldkonto für deinen Notgroschen eignet.

Tagesgeld hat keine feste Laufzeit und wird variabel verzinst. Du hast jederzeit Zugriff auf dein Geld, weshalb sich das Tagesgeldkonto für deinen Notgroschen eignet.

Größter Unterschied zum Girokonto: Du kannst von deinem Tagesgeldkonto nur auf dein Girokonto überweisen und keine Rechnungen bezahlen.

Größter Unterschied zum Girokonto: Du kannst von deinem Tagesgeldkonto nur auf dein Girokonto überweisen und keine Rechnungen bezahlen.

Mittlerweile zahlen einige Anbieter schon wieder ein bis zwei Prozent Zinsen pro Jahr aufs Tagesgeld.

Mittlerweile zahlen einige Anbieter schon wieder ein bis zwei Prozent Zinsen pro Jahr aufs Tagesgeld.

Bis vor kurzem haben Neobroker wie Trade Republic noch damit geworben, dass man bei ihnen ganz einfach Kryptowährungen traden, gehypte Meme-Aktien kaufen oder auch einen ETF-Sparplan einrichten kann. Nun aber kommt das Fintech mit einem Begriff um die Ecke, der für die junge Kundschaft eigentlich gar nicht so trendy klingt: Zinsen.

Mit Zinsen verband man eher das gute alte Sparbuch. Oder die ältere Generation, die davon erzählte, noch hohe Zinsen von ihrer Hausbank auf das Ersparte bekommen zu haben. Mit der jüngsten Wende in der Zinspolitik der Notenbanken änderte sich das aber. So auch bei Trade Republic: Jetzt werben die Berliner damit, Bestands- und NeukundInnen ganze zwei Prozent Zinsen pro Jahr auf das Geldguthaben (entspricht einem Tagesgeldkonto) zu zahlen.

Was bringt ein Tagesgeldkonto genau? Was ist seine Funktion? Brauchst du eines? Das erklärt dir herMoney in diesem Artikel.

Tagesgeld ist laut Erklärung der Bundesaufsicht für Finanzdienstleistungen (BaFin) eine Geldanlage, die keine feste Laufzeit hat und variabel verzinst wird.

Schauen wir uns die Bedeutung genauer an:

Exkurs: Wie kommen die Zinsen zustande?

Die Höhe der Zinsen für Tagesgeld orientiert sich an der Europäischen Zentralbank (EZB). Besonders wichtig ist dabei der Einlagenzins. Das ist der Zins, den die Banken bekommen, wenn sie überschüssiges Geld über Nacht bei der EZB parken. Dieser lag jahrelang im negativen Bereich. Banken mussten also zeitweise 0,5 Prozent Zinsen bezahlen. Und diese Kosten gaben sie häufig als sogenannte „Verwahrentgelte“ an ihre KundInnen weiter. In den Medien war sogar von „Strafzinsen“ die Rede. Ende Juli 2022 beendete Notenbank-Chefin Christine Lagarde die rund acht Jahre lange Phase der Negativzinsen. Der Einlagenzins liegt mittlerweile wieder bei zwei Prozent. Banken bekommen also wieder Geld und können dieses Geld an die KundInnen auszahlen.

Bei Tagesgeld darf die Bank den Zinssatz jederzeit erhöhen – wie bei Trade Republic zuletzt von heute auf morgen geschehen – oder auch senken. Dieser Zinssatz wird monatlich, quartalsweise oder jährlich ausgezahlt.

Die Frage, was Tagesgeldkonto bedeutet, ist damit einfach beantwortet: Es ist das Konto, auf das das Tagesgeld eingezahlt wird.

Bis 100.000 Euro je KundIn und Bank ist dein Geld durch die gesetzliche Einlagensicherung abgesichert. Gerät das Geldhaus also in Schieflage, ist dein Guthaben bis zu diesem Betrag geschützt. Das gilt für Banken aus Deutschland, einer deutschen Niederlassung einer ausländischen Bank und einer deutschen Zweigstelle einer Bank aus einem anderen Staat der Europäischen Union (EU) oder des Europäischen Wirtschaftsraums (EWR).

Der Bundesverband deutscher Banken und der Bundesverband öffentlicher Banken Deutschlands haben jeweils noch einen zusätzlichen freiwilligen Einlagensicherungsfonds. Ist deine Bank Mitglied in einem dieser Verbände, ist dein Guthaben bis fünf Millionen Euro abgesichert. Informationen dazu bekommst du direkt bei deiner Bank oder auf der Seite des Einlagensicherungsfonds. Von einem Anbieter von außerhalb der Europäischen Union wird eher abgeraten.

Bei Trade Republic* wird das Verrechnungskonto nicht bei den Berlinern selbst, sondern bei den Partnern Deutsche Bank, Solaris und Citi geführt. Die Deutsche Bank ist mitwirkendes Institut im freiwilligen Einlagensicherungsfonds.

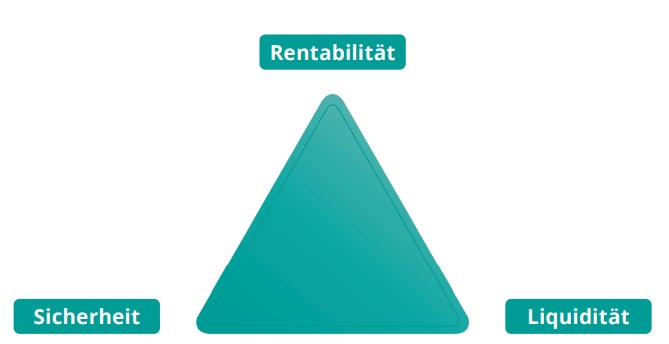

Tagesgeld gilt – im Gegensatz zu Kryptowährungen, Einzelaktien oder ETFs – als eine eher konservative und sichere Geldanlage. Zudem ist es, da das Geld täglich verfügbar ist, sehr liquide. Wenn du dir jetzt das „magische Dreieck der Geldanlage“ ins Gedächtnis rufst, bemerkst du: Die Rendite ist eher mau.

Magisches Dreieck der Geldanlage

Allerdings ist es für eine umfassende Finanzstrategie auch notwendig, Bausteine zu haben, die eben die beiden Ecken „Sicherheit“ und „Liquidität“ abdecken. Hier spricht man auch oft vom Notgroschen. Das Geld für Notfälle oder ungeplante Ausgaben kommt dir zugute, wenn beispielsweise ein Schaden am Auto auftritt oder wenn plötzlich der Kühlschrank kaputt geht.

Ein Tagesgeldkonto eignet sich – trotz mittlerweile gestiegener Zinsen – nicht für den langfristigen Vermögensaufbau. Auch mit den zwei Prozent pro Jahr, die Trade Republic seinen KundInnen zahlt, erwirtschaftest du nach Abzug der Inflation noch eine negative Rendite.

Trotzdem ist ein Tagesgeldkonto unverzichtbar: eben um den Notgroschen anzusparen und zu verwahren. Mehr zum Thema Notgroschen kannst du in diesem Artikel nachlesen.

Wenn du dich dazu entschließt, deinen Notgroschen bei Trade Republic aufzubewahren: Dann pass auf und lass dich nicht dazu verführen, das Geld doch anzulegen. In der App heißt das nämlich nicht “Notgroschen” oder “Tagesgeld” sondern “Nicht-investierter Betrag”. Das ist nicht der Sinn eines Notgroschens.

In dieser Folge des Podcast “herMoney 1×1” sprechen Simin und Saskia ebenfalls über das Thema Notgroschen:

Beim Thema „Überweisungen“ wird einer der größten Unterschiede zwischen Tagesgeldkonto und Girokonto deutlich. Du kannst über das Tagesgeldkonto keinen Zahlungsverkehr abwickeln.

Man kann lediglich

Meistens wird als Referenzkonto das Girokonto verwendet. Das ist jenes Konto, auf das du beispielsweise dein Gehalt überwiesen bekommst.

Möchtest du also eine bestimmte Summe auf dein Tagesgeldkonto einzahlen, musst du es von deinem Referenzkonto auf das Tagesgeldkonto überweisen. Und auch andersherum: Möchtest du beispielsweise die Reparatur am Auto mit Geld vom Tagesgeldkonto bezahlen, musst du es dir auf das Referenzkonto überweisen. Diese Überweisungen können etwas dauern, in der Regel aber nicht länger als einen Werktag.

Einzahlungen kannst du übrigens auch per Dauerauftrag (vom Giro- aufs Tagesgeldkonto) vornehmen, beispielsweise um den Notgroschen aufzubauen.

Die Auswahl an Anbietern ist groß. Du solltest dir also, bevor du dich für ein konkretes Tagesgeldkonto entscheidest, zwei Fragen stellen.

Nämlich:

Beachte: Die Zinsen, die du von deiner Bank bekommst, sind Kapitalerträge. Damit sind sie steuerpflichtig. Du musst also 25 Prozent Abgeltungssteuer bezahlen – eventuell auch Soli und Kirchensteuer. Den Freibetrag von 1.000 Euro für Singles und 2.000 Euro für verheiratete Paare (seit 2023) kannst du ausschöpfen, wenn du einen Freistellungsauftrag erteilst.

Bei der Entscheidung für ein Tagesgeldkonto solltest du folgende Punkte beachten:

Extra-Tipp: Möchtest du für unterschiedliche Zwecke auf unterschiedlichen Konten sparen, beispielsweise für Rücklagen, den Urlaub oder das neue Auto, dann sollte deine Bank Unterkonten ermöglichen.

Interessant: Die höchsten Zinsen zahlt momentan trotz des Medienechos nicht Trade Republic, sondern die Consorsbank (Stand: 18.01.).

Darauf gibt es keine pauschale Antwort. Wie viel Geld auf dem Tagesgeld sein sollte, ist abhängig davon, wofür das Kapital genutzt werden soll.

Dient das Tagesgeldkonto als Aufbewahrung des Notgroschens, sollten es mindestens drei Netto-Monatsgehälter sein. Hast du eine Familie, bist du selbstständig oder besitzt du eine Immobilie, dann sollte es mehr sein.

Viele nutzen ein Tagesgeldkonto auch, um für einen Urlaub oder ein neues Auto zu sparen. Dann zahle den Betrag ein, der die Ausgabe deckt. Plane am besten noch etwas Puffer ein, um sicherzugehen, auch zusätzliche Kosten stemmen zu können.

Nach oben sind in der Regel keine Grenzen gesetzt. Allerdings gibt es bei vielen Anbietern die versprochenen Zinsen nur bis zu einem bestimmten Betrag. Bei Trade Republic bekommst du die zwei Prozent Zinsen pro Jahr beispielsweise nur bis zu einem Guthaben von 50.000 Euro.

Auch eine Mindestanlage gibt es meistens nicht.

Wenn du mehr Geld sicher verwahren möchtest, das du in der nächsten Zeit nicht brauchst, kannst du auch über Festgeld nachdenken. Wie das funktioniert und wie viele Zinsen es aktuell gibt, erfährst du in unserem Artikel „Festgeld-Vergleich: Wieder mehr Zinsen in Deutschland und Europa!“

Welche Vorteile hat ein Tagesgeldkonto?

Welche Nachteile hat ein Tagesgeldkonto?

herMoney Tipp

herMoney TippJetzt weißt du, was Tagesgeld ist und warum es wieder mehr Zinsen gibt. Aber Vorsicht: Zwei Prozent pro Jahr sind in Zeiten hoher Inflation immer noch wenig. Hohe Inflation bedeutet: Deine Kaufkraft schwindet, dein Geld wird weniger wert. Auch wenn du zwei Prozent Zinsen pro Jahr bekommst, erzielst du nach Abzug der Inflation noch eine negative Rendite. Nutze daher das Tagesgeldkonto für deine Rücklagen und nicht für den Vermögensaufbau. Das geht mit aktiven Fonds oder ETFs. Die liegen nicht in einem Tagesgeldkonto, sondern in einem Depot.

Zum Weiterlesen: Neben Trade Republic gibt es auch noch andere Depotbanken. Hier findest du unseren großen Depotvergleich.

*Affiliate-Link: Wenn du auf diesen Link klickst, bekommt herMoney eine kleine Provision. Dir entstehen dadurch weder Kosten noch Nachteile.

Disclaimer: Aktien, Fonds und ETFs unterliegen Kursschwankungen; damit sind Kursverluste möglich. Bei Wertpapieren, die nicht in Euro notieren, sind zudem Währungsverluste möglich. Die frühere Wertentwicklung ist kein verlässlicher Indikator für die Zukunft. Die Auswahl der Wertpapiere und sonstigen Finanzinstrumente dient ausschließlich Informationszwecken und stellt keine Kaufempfehlung dar.