Was wird wichtig im September 2022? Preise steigen, Energie sparen und Co.

1. September 2022

Die Inflation dürfte auch im September 2022 hoch bleiben. Energie sparen lautet die Devise. Worauf du dich im September sonst...

🚀 Jetzt neu: Der herMoneyCLUB ➔ Mehr Infos

Häufig wird empfohlen, den Notgroschen auf einem Tagesgeldkonto zu parken. Eine häufig lukrativere Alternative sind Geldmarkt-ETFs.

![]() Geldmarktfonds investieren in sichere Produkte wie Pfandbriefe oder Schuldverschreibungen. Daher gelten sie als so sicher wie Tages- oder Festgeld.

Geldmarktfonds investieren in sichere Produkte wie Pfandbriefe oder Schuldverschreibungen. Daher gelten sie als so sicher wie Tages- oder Festgeld.

![]() Die Rendite orientiert sich am Leitzins der Europäischen Zentralbank, der aktuell 4,00 Prozent beträgt (Stand: 16.10.2023). Damit ist die Rendite von Geldmarkt-ETFs häufig etwas höher als die Zinsen von Tagesgeld.

Die Rendite orientiert sich am Leitzins der Europäischen Zentralbank, der aktuell 4,00 Prozent beträgt (Stand: 16.10.2023). Damit ist die Rendite von Geldmarkt-ETFs häufig etwas höher als die Zinsen von Tagesgeld.

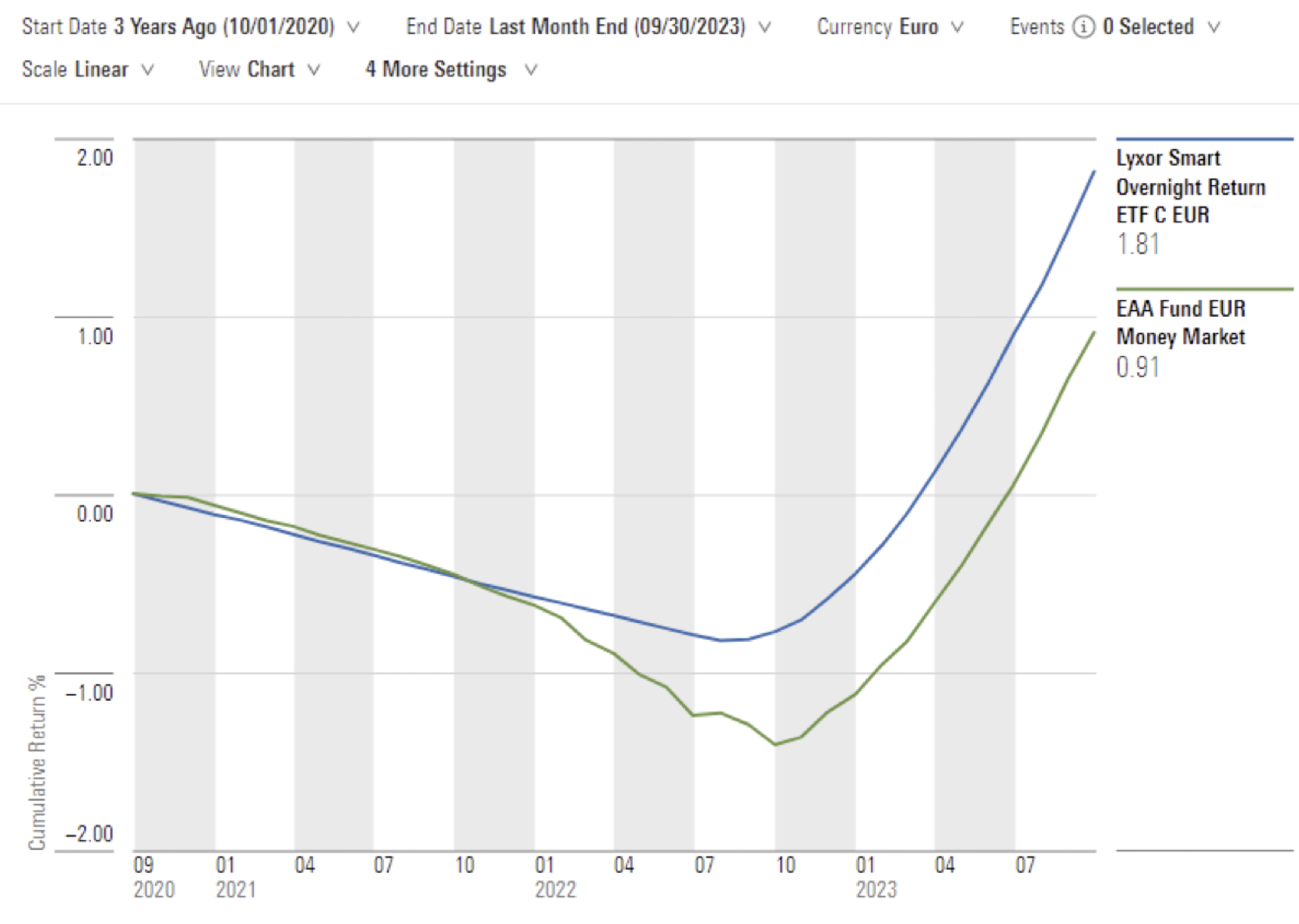

![]() Der beste Geldmarkt-ETF, also derjenige mit der höchsten Rendite in den letzten drei Jahren, ist der Lyxor Smart Overnight Return ETF C EUR (ISIN LU1190417599).

Der beste Geldmarkt-ETF, also derjenige mit der höchsten Rendite in den letzten drei Jahren, ist der Lyxor Smart Overnight Return ETF C EUR (ISIN LU1190417599).

Wenn du bei uns schon ein wenig in den ETF-Artikeln gestöbert hast, ist dir bestimmt aufgefallen, dass wir bei der Fonds-Anlage immer einen mittel- bis langfristigen Zeithorizont empfehlen. Zu ärgerlich wäre es, wenn du ausgerechnet in einer „Preis-Delle“ an dein investiertes Vermögen müsstest! Die einzige Ausnahme von dieser Regel sind Geldmarktfonds, denn sie eignen sich auch für die sehr kurzfristige Anlage.

Diesen Artikel kannst du auch hören. Hier findest du die Podcastfolge zu Geldmarktfonds:

Geldmarkt-ETFs (und aktive Geldmarktfonds) sind praktische Geldparkplätze, also eine gute Tagesgeld-Alternative. Es handelt sich dabei um Investmentfonds, die in sehr liquide Papiere investieren. 100 Prozent des Fondsvermögens liegen hier in Bankguthaben und sogenannten Geldmarktpapieren – daher der Name.

Bei Geldmarktpapieren handelt es sich um fest- oder variabel verzinste Papiere mit einer Laufzeit oder Restlaufzeit von bis zu 12 Monaten. Das können Einlagenzertifikate, Schatzwechsel, Pfandbriefe oder Schuldverschreibungen sein.

Kurz zusammengefasst, investieren Geldmarktfonds generell folgendermaßen:

Da sie sich – ähnlich wie Tagesgeld der Banken – am jeweiligen kurzfristigen Zinssatz orientieren, werden Geldmarktfonds auch Tagesgeldfonds (oder Tagesgeld-ETFs) genannt. Der englische Begriff lautet „Money Market Funds“. Und wenn sie als börsengehandelter Fonds („Exchange Traded Fund“, kurz: ETF) aufgelegt sind, handelt es sich um einen Geldmarkt-ETF oder Geldmarktfonds-ETF.

Wenn man es etwas böse ausdrückt, sind Geldmarktfonds „Langweiler-Papiere“. Die Preisentwicklung zeigt keine spektakulären Ausschläge nach oben oder unten, sondern die Entwicklung ist eine mehr oder minder ruhig schwingende Linie mit relativ niedriger Verzinsung.

Das findest du nicht gerade aufregend? Mag sein … Aber kaum jemand will mit seinem gesamten Geld immer nur Achterbahn fahren und hat es auf höchstmögliche Renditen abgesehen. Zumindest der Notgroschen sollte jederzeit parat sein und entsprechend auch keine Aufregung verursachen. Eine Notfall-Reserve, auf die du im Fall des Falles nicht zugreifen kannst, erfüllt ihren Zweck nicht! Also dann lieber Langweiler-Papiere – zumindest mit dem Betrag, auf den du jederzeit zugreifen möchtest.

Die Performance von Euro-Geldmarktfonds orientiert sich am offiziellen kurzfristigen Euro-Zinssatz, dem Leitzins der Europäischen Zentralbank (EZB). Im Normalfall kann sie nicht negativ sein, außer wir haben es mit negativen Leitzinsen zu tun, wie das bis Mitte 2022 der Fall war. Du erinnerst dich vielleicht, da haben auch einige Banken für Einlagen ein „Verwahrentgelt“ (sprich: negative Zinsen auf liquide Konten) berechnet.

Der aktuelle Leitzins der Europäischen Zentralbank (EZB) – der Einlagesatz – beträgt seit dem 20. September 2023 beachtliche 4,00 Prozent. Beachtlich ist das deshalb, weil der Einlagesatz im ersten Halbjahr 2022 mit -0,5 Prozent noch im negativen Bereich lag. Entsprechend kannst du von Geldmarkt-ETFs (und natürlich auch von konventionellen Geldmarktfonds) aktuell eine Performance von rund 4 Prozent erwarten, wenn der Fonds auf Euro lautet.

Sollte der Einlagensatz noch weiter steigen, wird auch die Performance der Geldmarktfonds höher ausfallen. Du musst dafür nichts weiter tun, als im Fonds investiert zu bleiben.

Nach der Finanzkrise 2007/08 hat die Regierung die gesetzlichen Anforderungen für Geldmarktfonds verschärft (mehr dazu weiter unten). Daher sind jetzt keine Überraschungen mit dieser Fondskategorie mehr möglich. Änderungen an der Zinsfront kann es allerdings immer geben, denn die Zentralbanken können die Zinsen erhöhen oder senken.

Wenn die Zinsen steigen, steigert das auch recht bald die Performance der Geldmarktfonds. Denn die im Fonds enthaltenen Papiere laufen ja nur noch kurze Zeit und das Fondsmanagement kann dann mit dem Erlös Papiere mit dem aktuellen (höheren) Zinssatz erwerben.

Wenn die Zinsen fallen, sinkt die Performance der Geldmarktfonds in kurzer Zeit. Denn sobald die Papiere auslaufen, die der Fonds hält, kann das Fondsmanagement am Markt nur noch solche erwerben, die den neuen – in dem Fall niedrigeren – Zinskupon aufweisen.

Ein weiteres Risiko bei Tagesgeld-ETFs ist die Inflation. Die nagt an allen Geldwerten. Geldwerte sind das Gegenteil von Sachwerten, deren Werte meistens mit der Inflation ansteigen (z.B. Aktien oder Immobilien). Wenn du also nominal mit einem Geldmarktfonds (oder mit Festgeld, Sparbuch, Tagesgeld …) 4,0 Prozent erhältst, hört sich das womöglich viel an. Aber laut Statista beträgt die Inflation im September 2023 stolze 4,5 Prozent. Wenn du ganz sicher anlegst, verliert deine Kaufkraft also derzeit jährlich 0,5 Prozent.

Und obendrein müssen wir die nominale Verzinsung noch versteuern. Bei einer Performance von 4,0 Prozent landen also gar nicht 4,0 Prozent auf deinem Konto, sondern rund 3,0 Prozent (der Steuerabzug beträgt nämlich rund 25 Prozent des Ertrags, je nachdem, ob du Soli zahlst oder in der Kirche bist).

Die jeweilige depotführende Bank behält die 25-prozentige Abgeltungsteuer (evtl. plus Kirchensteuer und Soli) automatisch ein und führt sie ans Finanzamt ab. Es sei denn, du hast einen Freistellungsauftrag gestellt oder eine Nichtveranlagungsbescheinigung vorgelegt (übrigens verfährt die Bank bei Tages- oder Festgeld genauso). Mehr dazu erfährst du hier.

Die Auswahl an Geldmarktfonds ist groß, entsprechend stehen sie auch in allen gängigen Währungen zur Verfügung. Wenn ein Geldmarktfonds oder Geldmarkt-ETF nicht in Euro, sondern in einer anderen Währung aufgelegt ist, ergeben sich daraus zwei Konsequenzen:

Die Möglichkeit, in Geldmarktfonds mit ausländischen Währungen zu investieren, kann aber auch ganz praktisch sein. Wenn du beispielsweise in absehbarer Zeit einen Geldbetrag in ausländischer Währung benötigst (z.B. für den Ankauf einer Ferien-Immobilie oder das Auslandsstudium deines Kindes), kannst du schon mal in einen Geldmarktfonds ansparen, der auf diese Währung lautet. So hältst du quasi das aktuelle Währungsumtauschverhältnis fest.

herMoney hat exklusiv beim Fondsanalysehaus Morningstar angefragt, welche Geldmarktfonds besonders gut performen. Die Daten wollen wir dir natürlich nicht vorenthalten.

Quelle: Morningstar (Oktober 2023), Replikation: Nachbildung des Index

In der Liste sind die Euro-basierten Geldmarkt-ETFs aufgeführt, die es in Deutschland gibt.

Wenn du aktuell vor der Aufgabe stehst, einen Geldmarktfonds auszuwählen, lass dir darüber keine grauen Haare wachsen! Die Performance-Unterschiede zwischen den verschiedenen Geldmarktfonds sind gering – du kannst also nicht völlig danebenliegen! So stark, wie sich die Performance von zwei Geldmarktfonds in einem Jahr unterscheidet, kann sich ein Aktienfonds in einer Stunde bewegen. Bei Aktienfonds kommt es also viel mehr auf die sorgfältige Auswahl an.

Wenn du aber trotzdem Ausschau nach dem „optimalen“ Tagesgeld-ETF für dich halten möchtest, dann achte bei der Auswahl auf die folgenden Kriterien:

Damit du dir vorstellen kannst, wie ruhig ein Geldmarktfonds sich entwickelt, zeigen wir hier den Kursverlauf des Geldmarkt-ETF, der über die letzten drei Jahre ganz vorne liegt.

Lyxor Smart Overnight Return ETF C EUR Quelle: Morningstar

Du siehst: Die Entwicklung schwingt ganz gemütlich mit der Zinsentwicklung, hat aber keine spektakulären Zacken nach unten oder oben.

Die Anlagemöglichkeiten eines Geldmarktfonds sind ziemlich beschränkt – das dient der Eindämmung des Risikos. Man möchte eben nicht, dass Geldmarktfonds-AnlegerInnen Überraschungen erleben.

Insofern kann auch ein aktives Fondsmanagement nicht für eine spektakuläre Outperformance gegenüber anderen Geldmarktfonds sorgen. Sicher, das Management kann durch die Mischung von Geldmarktinstrumenten hier ein wenig über- und dort ein wenig untergewichten. Es könnte beispielsweise mehr Pfandbriefe oder mehr Bundespapiere kaufen. Aber gewaltige Unterschiede gibt es hier nicht, denn die Anlagemöglichkeiten sind auf kurzlaufende Papiere bester Bonität beschränkt. Dort liegen die Renditen in einer sehr engen Bandbreite.

Die Frage ist schnell beantwortet: Überall dort, wo du Fonds erwerben kannst. Tagesgeld-ETFs kannst du an der Börse handeln. Wenn du dein Geld oder einen Teilbetrag davon wieder benötigst, verkaufst du entsprechend viele Fondsanteile. Es dauert zwei bis drei Bankarbeitstage, bis du dein Geld auf dem Konto hast.

Für die kurzfristige Anlage gibt es nicht nur eine Möglichkeit: Neben Geldmarktfonds kannst du dein Geld auch auf ein Tagesgeldkonto oder ein Sparbuch legen. Auch Festgeld-Anlagen sind eine Option. Gegenüber diesen kurzfristigen Anlagemöglichkeiten haben Geldmarktfonds unterschiedliche Vorteile.

Geldmarkt-ETF statt Tagesgeld?

Festgeld oder Geldmarkt-ETF?

Sparbuch oder Geldmarkt-ETF?

Eventuell zwei Kurzfrist-Anlagen miteinander kombinieren?

Auch die anderen Kurzfrist-Anlagen haben ihre Vorteile. Beispielsweise hast du beim Festgeld einen garantierten Zinssatz, egal was die Zinsen machen. Der Geldmarktfonds hingegen reagiert ziemlich rasch, wenn die Zentralbank die Zinsen senkt.

Es ist daher kein Fehler, unterschiedliche Kurzfrist-Anlagen miteinander zu kombinieren, so wie es zu deinen Bedürfnissen am besten passt. Wenn du nicht mit sehr großen Beträgen jonglierst, achte darauf, dass deine Geldanlagen übersichtlich bleiben.

Vielleicht fragst du dich, ob ein Geldmarktfonds wirklich sicher ist. Denn womöglich kennst du jemanden, der dir rät, von Geldmarktfonds die Finger zu lassen, weil sie oder er schlechte Erfahrungen damit gemacht hat.

Tatsächlich gab es auch schon einmal eine Ausnahmesituation bei Geldmarktfonds. Das war zur Finanzkrise 2007/2008. Im Vorfeld waren die Zinsen gefallen – auf einen bis dahin unbekannt niedrigen Zinssatz (niemand konnte damals ahnen, dass der Zinssatz später noch weiter fallen würde).

Die ManagerInnen einiger Geldmarktfonds wollten trotz der niedrigen Zinsen ihre Anlegerschaft mit einer attraktiven Performance überraschen. Weil auf den internationalen Geldmärkten niemand höhere Zinsen zahlt als unbedingt nötig, mussten die FondsmanagerInnen dazu höhere Risiken eingehen. Sie legten sogenannte „Geldmarkt-Plus-Fonds“ auf und investierten damit auch in weniger liquide Bankanleihen und sogenannte ABS-Papiere, die etwas höhere Zinsen als die ganz risikolosen Geldmarktpapiere abwarfen.

Dann setzte 2007 die Finanzkrise ein. Die Banken trauten sich gegenseitig nicht mehr über den Weg, so dass der Bankanleihen-Markt austrocknete. Wenn jemand noch Bankanleihen kaufte, dann nur mit einem deutlichen Preisabschlag. ABS-Papiere waren oft verpackte US-amerikanische Häuslebau-Kredite, die im Prinzip die ganze Krise ausgelöst hatten. Entsprechend erlitten sie enorme Wertverluste. So kam es, dass die ManagerInnen der Geldmarkt-Plus-Fonds ihre AnlegerInnen leider nicht mit besonders attraktiven Renditen überraschen konnten. Sondern im Gegenteil: Einige der als sehr sicher geglaubten Geldmarkt-Plus-Fonds wiesen zweistellige Verluste auf.

Aus zwei Gründen sollten diese Geschehnisse dich heute nicht davon abhalten, in Geldmarkt-ETFs anzulegen:

herMoney Tipp

herMoney TippGeldmarktfonds sind eine praktische Kurzfrist-Anlage und ideal für den Notgroschen, auf den du jederzeit zugreifen kannst. Für die langfristige Anlage eignen sie sich eher nicht, weil die Performance von sehr sicheren Fonds, wie sie Geldmarktfonds darstellen, relativ überschaubar ist. Aber immerhin: Jetzt ist sie wieder positiv, nachdem die Zinsen seit Sommer 2022 generell angestiegen sind.

Zum Weiterlesen: Was sind die sichersten aktiven Fonds und ETFs?

Keine Ahnung von der Börse? So geht’s:

Keine Ahnung von der Börse? So geht’s:

Extra-Tipp: Was tun, wenn die Börse crasht?

Ein Börsencrash ist keine Katastrophe. Behalte einen kühlen Kopf und sitze die Kursschwankungen einfach aus. Ganz Mutige kaufen jetzt sogar nach. Warum das sinnvoll sein kann.

Disclaimer: Aktien, Fonds und ETFs unterliegen Kursschwankungen; damit sind Kursverluste möglich. Bei Wertpapieren, die nicht in Euro notieren, sind zudem Währungsverluste möglich. Die frühere Wertentwicklung ist kein verlässlicher Indikator für die Zukunft. Die Auswahl der Wertpapiere und sonstigen Finanzinstrumente dient ausschließlich Informationszwecken und stellt keine Kaufempfehlung dar.