Machen Sie keine Freundschaftspreise!

19. Februar 2019

Sie machen sich selbständig? Bitte direkt mit Markt- und nicht mit Freundschaftspreisen starten, rät Gehaltscoach Claudia Kimich.

🚀 Jetzt neu: Der herMoneyCLUB ➔ Mehr Infos

Neue Energie ist die Zukunft. Wie auch du finanziell von der Abkehr von fossilen Brennstoffen profitieren kannst, erfährst du hier.

![]() Die Regierungen fördern nachhaltige Energie, was die Kurse entsprechender Clean-Energy-ETFs beflügeln könnte.

Die Regierungen fördern nachhaltige Energie, was die Kurse entsprechender Clean-Energy-ETFs beflügeln könnte.

![]() Zuletzt haben Clean-Energy-Aktien nicht gut performt. Der aktuell beste ETF dieses Segmentes ist der iShares Global Clean Energy UCITS ETF. Er hat in den letzten fünf Jahren eine Performance von gerade einmal 10,11 Prozent eingefahren.

Zuletzt haben Clean-Energy-Aktien nicht gut performt. Der aktuell beste ETF dieses Segmentes ist der iShares Global Clean Energy UCITS ETF. Er hat in den letzten fünf Jahren eine Performance von gerade einmal 10,11 Prozent eingefahren.

![]() Da ETFs im Bereich “Renewable Energy” unterschiedliche Indizes nachbilden, gibt es signifikante Unterschiede in der Performance.

Da ETFs im Bereich “Renewable Energy” unterschiedliche Indizes nachbilden, gibt es signifikante Unterschiede in der Performance.

![]() Sei dir im Klaren, dass Fonds und ETFs im Clean-Energy-Segment stark schwanken. Das musst du aushalten können!

Sei dir im Klaren, dass Fonds und ETFs im Clean-Energy-Segment stark schwanken. Das musst du aushalten können!

Vielleicht geht es dir auch so: Ich freue mich jedes Mal, wenn ich irgendwo Solarzellen auf einem Dach oder ein Windenergierad auf dem Feld sehe. Ich denke mir dann: „Klasse, hier wird Strom produziert, ohne dass es schädlich für die Umwelt ist oder CO2 freigesetzt wird!“ Außerdem freut mich, dass man mit solchen natürlichen Energiequellen die Abhängigkeit von problematischen Energieliefer-Staaten reduziert.

Erneuerbare Energie ist im Trend. Die Politik unterstützt den Ausbau mit den unterschiedlichsten Subventionen, zum Beispiel für Solaranlagen auf dem Dach- oder Erdwärme-Anlagen. Zuschüsse wirken und bewegen allerhand!

Neben dem Zuckerbrot (Zuschüsse) gibt es aber auch die Peitsche (Verpflichtungen): Beispielsweise hat das Land Berlin im Sommer 2021 ein Solargesetz verabschiedet. Damit sind Photovoltaik-Anlagen auf Neubauten seit dem 01.01.2023 Pflicht, auch auf Wohnhäusern. Und wer sein Dach grundlegend saniert, muss in diesem Zuge auch gleich eine Solaranlage installieren. Einige anderen Bundesländer sind gefolgt.

Bundesweit müssen Neubauten seit 2023 den Energieeffizienz-Standard EH-55 erfüllen. Außerdem ist eine EU-Direktive in Arbeit, nach der ab 2030 Gebäude mit Energieklasse G oder schlechter innerhalb der gesamten Europäischen Union gar nicht mehr vermietet werden dürfen.

Auch im entfernteren Ausland werden die Erneuerbaren gefördert: „In den USA fördert der Inflation Reduction Act von 2022 – das größte Klimagesetz in der Geschichte der USA – eine breite Palette von Initiativen zum Ausbau von sauberen Energien. Doch der makroökonomische Gegenwind hat die Performance der Fonds gebremst. Stattdessen haben die hohen Zinssätze die Nachfrage nach neuen Solarprojekten beeinträchtigt und enttäuschende Gewinne haben die Bewertungen der Unternehmen stark nach unten getrieben“, sagt Antje Schiffler, Redakteurin beim Fonds-Research-Haus Morningstar.

Ob freiwillig oder unter dem Druck gesetzlicher Verpflichtungen: Es wird immer mehr Anlagen für die Produktion erneuerbarer Energie geben – von Solar über Windkraft bis hin zu Biogas oder Erdwärme. Andernfalls werden wir unsere Klimaziele nicht erfüllen können. Auf Letztere haben sich im Dezember 2015 im Übereinkommen von Paris 195 Vertragsparteien rechtsverbindlich geeinigt.

Als Zwischenziel hat sich die EU im sogenannten „Fit for 55“-Beschluss verpflichtet, bis zum Jahr 2030 den Ausstoß von Treibhausgasen um mindestens 55 Prozent unter den Wert von 1990 zu senken.

Genau von diesem Trend kannst du profitieren, indem du in Unternehmen investierst, die im Bereich „New Energy“ tätig sind.

Praktisch ist hier eine Anlage über Fonds. So erreichst du, auch wenn du gezielt auf das schmale Segment „erneuerbare Energie“ setzt, zumindest eine Streuung über verschiedene Unternehmen, Energie-Arten und Länder.

Natürlich kannst du auch in Einzeltitel investieren. Das erfordert, dass du den Markt laufend beobachtest und sehr genau hinsiehst: Wer ist in welchem Bereich der Marktführer? Welches Unternehmen arbeitet besonders profitabel? Gibt es bestimmte Energie-Arten, die stärker als die anderen gefördert werden? Falls ja, in welcher Region? Und: Drohen irgendwo Risiken wie Lieferengpässe, Wettbewerbsverzerrungen oder das plötzliche Aus für staatliche Förderungen?

Trotz aller Euphorie für saubere Energie solltest du wissen: Auch bei so sympathischen Firmen wie Clean-Energy-Unternehmen kann es fatale Verluste geben, beispielsweise wenn es zu Wettbewerbsverzerrungen oder Managementfehlern kommt.

Anfang der 2000er-Jahre gab es schon einmal einen New-Energy-Hype. Damals versprach Deutschland seinen heimischen Solarfirmen immense Förderungen, um die damals noch neue Technologie anzuschieben (z. B. das 100.000-Dächer-Programm oder das Gesetz zur Förderung der erneuerbaren Energie). China beobachtete das eine Weile lang und förderte seine Solarfirmen dann ebenfalls. Das führte weltweit zu einem dramatischen Preisverfall bei Solarmodulen und Komponenten. Das war zwar gut für die globale Entwicklung von Solar-Technik, aber schlecht für die deutschen Solar-Modul-Hersteller.

Vielleicht kannst du dich noch vage an ehemalige Highflyer-Firmen wie First Solar, Q-Cells, Conergy oder Solon erinnern? Solon, die einstige „deutsche Solarperle“ mit Tochterfirmen in Deutschland, Italien, Frankreich und den USA, musste im Dezember 2011 Insolvenz beantragen und bescherte Anlegerinnen und Anlegern einen Totalverlust. Auch viele der anderen Solarfirmen wurden zu Pennystocks und enttäuschten ihre InvestorInnen aufs Schlimmste.

Hätte man damals nicht nur in deutsche Solarfirmen investiert, sondern außerdem in chinesische, wäre es möglich gewesen, zumindest einen Teil der Verluste auszugleichen. Diese Beispiele verdeutlichen, wie wichtig eine breite Streuung auch innerhalb einer einzelnen Branche ist.

Die in der Tabelle aufgeführten Clean-Energy-ETFs sind global aufgestellt. Das mildert mögliche Kursschwankungen etwas ab, kann sie aber nicht ausschließen. Eine Standardabweichung über 3 Jahre, die bei einem der aufgeführten ETFs über 30 liegt, ist nicht gerade wenig! Wenn du in einen solchen Fonds investierst, solltest du dir darüber im Klaren sein, dass es tüchtig auf und abgehen kann. „Wenn sich Investoren für alternative Energie-ETFs entscheiden, sollten sie dies in ein breiteres Portfolio integrieren“, rät auch Antje Schiffler von Morningstar.

Immerhin: Wenn du in das Marktsegment „erneuerbare Energie“ oder „alternative Energie“ über einen Clean-Energy-Fonds investierst, hast du automatisch eine breite Streuung über verschiedene Titel und Regionen. Allerdings bleibt dir die Selektion eines geeigneten Fonds nicht erspart, denn es stehen mehrere zur Auswahl. Wir finden ETFs besonders praktisch, weil sie niedrige Gebühren aufweisen und du diese Fonds ganz einfach über eine Börse kaufen kannst.

In der Tabelle findest du vier Clean-Energy-ETFs. Sie weisen laufende Kosten von 0,49 Prozent bis 0,65 Prozent pro Jahr auf. Aktiv gemanagte New-Energy-Fonds haben deutlich höhere laufende Kosten, teilweise über zwei Prozent pro Jahr.

Legende: Bewertung: 1 = schlecht, 5 = top (Bewertung von Morningstar), Replikation: Art der Index-Nachbildung, ausschüttend: Werden die Gewinne ausgezahlt?

Stand: 31.01.2024, Quelle: Morningstar

Betrachten wir die ETFs im Bereich „nachhaltige Energie“ genauer, sehen wir, dass sie sich über die letzten Jahre unterschiedlich entwickelt haben. Das liegt unter anderem daran, dass sie sich an verschiedenen Indizes orientieren.

Der iShares Global Clean Energy UCITS ETF bildet beispielsweise den S&P Global Clean Energy Index nach. Dieser Index enthält rund 100 Titel sowohl aus entwickelten Ländern als auch aus Emerging Markets. Die fünf größten Einzelwerte des S&P Global Clean Energy Index sind First Solar, Enphase Energy, Vestas Wind Systems, Oersted sowie China Yangtze Power.

Der Fonds L&G Clean Energy ETF USD orientiert sich am Solactive Clean Energy Index NTR. Dieser Index enthält Unternehmen aus aller Welt, die in der Wertschöpfungskette der Branche für saubere Energien aktiv sind, von der Rohstoffgewinnung bis zur Herstellung fertiger Erzeugnisse. Vielleicht sagt dir die Firma „Andritz AG“ etwas? Sie ist die viertgrößte Position in dem Index. Andritz, mit Headquater in Österreich, ist einer der führenden Anbieter von Ausrüstungen für Wasserkraftwerke.

Der Amundi MSCI New Energy ESG Screened UCITS ETF orientiert sich hingegen am MSCI ACWI IMI New Energy ESG Filtered Net Total Return Index. Dieser Index bildet vor allem Firmen ab, die in den Bereichen alternative Energiequellen, Energieeffizienz, Batterien und Technologien für intelligente Netzwerke tätig sind.

Interessant ist auch zu sehen, dass die vergangenen drei Jahre für keinen der Clean-Energy-ETFs grandios waren. Über diesen Zeitraum weisen sie alle deutlich negative Renditen auf, denn New-Energy-Titel liefen in diesem Zeitraum nicht gut. Man muss schon länger zurückblicken – zum Beispiel 5 Jahre – um noch im grünen Bereich zu liegen. Leider kann niemand sagen, wann es wieder aufwärts geht mit dieser Branche. Aber wenn du in einem dieser Clean-Energy-ETFs investiert bist, dann wärst du dabei. Und es müsste schon sehr merkwürdig zugehen, wenn sich ein breit gestreutes New-Energy-Investment langfristig nicht lohnen sollte!

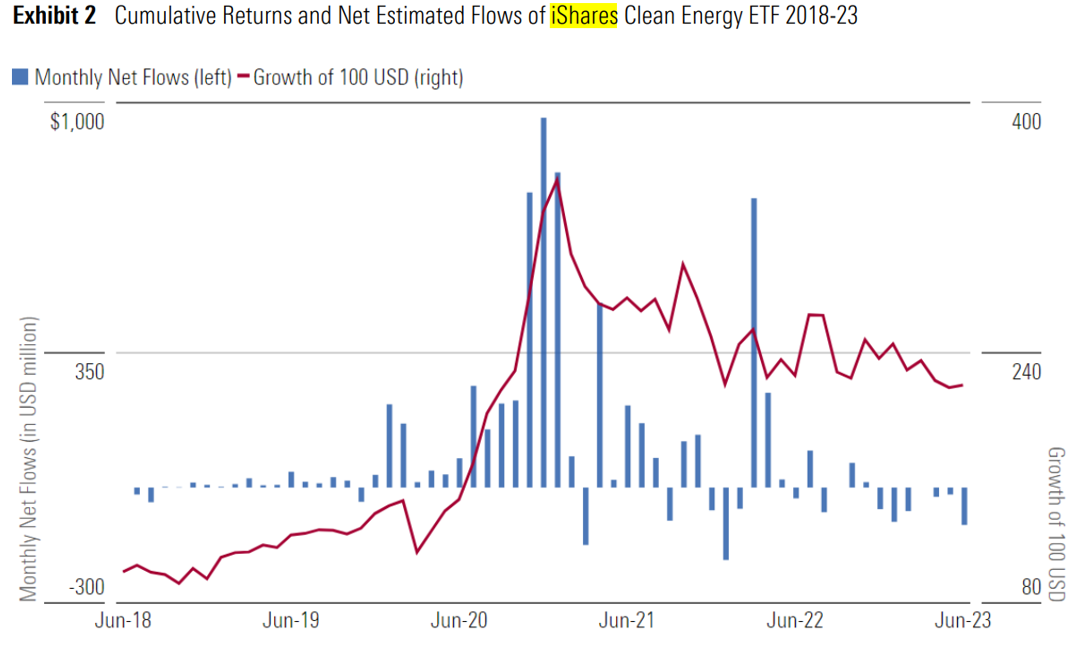

Wie unterschiedlich sich Clean-Energy-ETFs in verschiedenen Zeiträumen entwickeln können, erklärt Ante Schiffler von Morningstar: „ETFs rund ums Thema Energiewende waren und sind populär, aber das Beispiel des größten ETFs in dieser Kategorie nach Fondsvolumen – der iShares Global Clean Energy UCITS ETF – zeigt auch, dass schlechtes Timing den Anlegern die Rendite verhageln kann: Im Jahr 2020 erzielte der ETF satte 140% Rendite (in US-Dollar gerechnet). Anleger wollten an der Entwicklung partizipieren und legten neue Gelder an. Die Fondsgröße verdoppelte sich im Jahresverlauf. Allerdings: es folgten zwei aufeinanderfolgende Kalenderjahre in den roten Zahlen. Während die Gesamtrendite des Fonds im Zeitraum 2018-2023 eine annualisierte Rendite von 17,0 % auswies, lag die geschätzte Anlegerrendite bei negativen 3,0 %. Die meisten Anleger sind nämlich erst nach den starken Renditen in den Fonds eingestiegen, also gerade „rechtzeitig“, um die Underperformance mitzunehmen.“ Wie bei allen volatilen Fonds kommt es hier also ganz besonders auf einen guten Ein- und Ausstiegszeitpunkt an.

Quelle: Morningstar

„Und welchen Clean-Energy-ETF soll ich nun nehmen?“, wirst du dich fragen. Es wäre wunderbar, wenn wir diese Frage beantworten können. Aber welches Unternehmen, welcher Fonds oder welcher Index im laufenden Jahr am besten abschneiden wird, lässt sich an der Börse leider nie mit Sicherheit vorhersehen.

Unser Lösungsvorschlag ist daher: Mach dir sinnvolle Gedanken, aber verzweifle nicht daran, dass Prognosen immer schwierig sind, sondern investiere einfach, wenn es dir richtig erscheint. Wichtig ist, dass du nicht zu viel von deinem Geld auf eine Karte setzt. Auch nicht in so sympathische Branchen wie die New-Energy-Branche. Verteile dein Geld lieber auf unterschiedliche zukunftsgerichtete Themen und Fonds – es gibt ja genug davon, und wir haben auf unserer Seite schon mehrere vorgestellt! Zum Beispiel Health-ETFs, Lithium-ETFs, Wasserstoff-Fonds, Tech-ETFs, Gaming-ETFs und KI-ETFs.

Mehr als 10 bis 20 Prozent Gewicht an deinem Gesamtvermögen sollte eine Fonds-Position nicht ausmachen, je nachdem, wie eng der Fokus des Fonds ist. Eine Ausnahme sind sehr global ausgerichtete Fonds, wie zum Beispiel ein ETF auf den MSCI World Index. Da darf es auch ein größerer Anteil sein.

Die Clean-Energy-Branche hat bereits in sich einen engen Fokus. Wenn du auf Einzeltitel setzt, sollte die Streuung noch deutlich höher sein.

Bisher gibt es in Deutschland erst wenige ETFs, die nur auf eine Energie-Quelle fokussiert sind, wie zum Beispiel Solar-ETFs oder Bioenergie-ETFs. Da aber laufend neue ETFs aufgelegt werden, werden vermutlich auch hier bald noch weitere eng spezialisierte Angebote zur Wahl stehen. Es stellt sich allerdings die Frage, ob der gesamte Bereich New Energy nicht schon speziell genug ist.

Zur Auswahl stehen ausschüttende Clean-Energy-ETFs und thesaurierende Varianten (letztere belassen die Erträge im Fonds). Für welche du dich entscheidest, hängt davon ab, ob du die Erträge benötigst oder sie helfen sollen, dein Vermögen noch schneller wachsen zu lassen.

Vielleicht fragst du dich auch, welcher dieser Fonds der allergrünste ist. Das ist Ansichtssache. Einigkeit besteht im Regelfall darüber, dass erneuerbare Energie besser ist als das Verbrennen fossiler Energieträger. Aber die eine stört sich an den Windrädern, die in der Landschaft stehen, und die andere an den Rohstoffen, die für die Herstellung von Solarzellen benötigt werden.

Neben Silizium (also Sand) sind das zum Beispiel Silber, Kupfer, Indium, Blei und Kadmium. Einige der Fonds investieren auch in Unternehmen, die sich mit dem Abbau dieser Rohstoffe befassen, weil sie auf die gesamte Wertschöpfungskette von erneuerbaren Energie-Anlagen setzen. Daher kann es sein, dass der eine New-Energy-Fonds ein besseres Nachhaltigkeitsrating erhält als der andere. Aber bei Lichte betrachtet werden für alle neuen Energieformen Rohstoffe benötigt. Und hier ist der Abbau leider oft nicht ganz unproblematisch.

Ob jetzt ein guter Kaufzeitpunkt ist? Wenn du daran glaubst, dass Clean-Energy-Unternehmen auch in Zukunft etwas Sinnvolles anbieten können und profitable Geschäftsmodelle haben, ist jetzt ein guter Kaufzeitpunkt.

Sicherlich hat die Clean-Energy-Branche Potenzial. Aber es kann auch immer mal eine mehr oder minder lange „Delle“ im Kursverlauf geben. Das ist bei jedem Aktien– und Aktienfonds-Investment so. Solche Situationen sollten wir einfach aussitzen und überlegen, ob es nicht günstig wäre, zu den gefallenen Kursen außer der Reihe nachzukaufen.

Wir sollten auf jeden Fall im Hinterkopf behalten: Der Notgroschen gehört auf ein Bankkonto oder in einen Geldmarktfonds. Für Aktien-Engagements brauchen wir immer einen langfristigen Horizont.

„New Energy“ ist nicht nur aufgrund des Umweltschutzes sympathisch, sondern stellt auch ein zukunftsgerichtetes Investment dar. Erneuerbare Energien werden uns wohl noch lange begleiten, damit wir die Klimaziele des Pariser Abkommens erreichen können. Auch das macht Clean-Energy-ETFs spannend. Wann genau sich das auch in einer schönen positiven Performance widerspiegelt, lässt sich schwer prognostizieren.

Zum Weiterlesen: Wenn du dich für Nachhaltigkeit interessierst, könnten auch diese grünen ETFs und (auch entsprechende konventionelle Fonds) für dich interessant sein.

Keine Ahnung von der Börse? So geht’s:

Extra-Tipp: Was tun, wenn die Börse crasht?

Ein Börsencrash ist keine Katastrophe. Behalte einen kühlen Kopf und sitze die Kursschwankungen einfach aus. Ganz Mutige kaufen jetzt sogar nach. Warum das sinnvoll sein kann.

Disclaimer: Aktien, Fonds und ETFs unterliegen Kursschwankungen; damit sind Kursverluste möglich. Bei Wertpapieren, die nicht in Euro notieren, sind zudem Währungsverluste möglich. Die frühere Wertentwicklung ist kein verlässlicher Indikator für die Zukunft. Die Auswahl der Wertpapiere und sonstigen Finanzinstrumente dient ausschließlich Informationszwecken und stellt keine Kaufempfehlung dar.

Dieser Artikel wurde von Anke Dembowski verfasst und 2023 durch Christiane Habrich-Böcker und Saskia Weck aktualisiert. Zuletzt wurd der Artikel am 04.03.2024 durch Anke Dembowski aktualisiert.