Frauenpower-Fonds

15. Februar 2018

Mit Themenfonds setzen Sie Anlage-Schwerpunkte. Ein Beispiel sind Unternehmen mit hohem Frauenanteil in den Führungsetagen.

🚀 Jetzt neu: Der herMoneyCLUB ➔ Mehr Infos

10. Januar 2024

Dividenden-ETFs bieten regelmäßige Einnahmen. Das klingt verlockend. Doch wie gut sind sie, wie funktioniert das und welche lohnen sich?

Sind Dividenden-ETFs sinnvoll?

Welcher Dividenden-ETF passt zu mir?

> Dividenden-Aristokraten für dauerhafte hohe Erträge

> nachhaltige Dividenden-ETFs

> risikoarme ETFs

> aussichtsreiche Firmen

Die größten Dividenden-ETFs im Vergleich

![]() Dividenden-ETFs setzen auf Unternehmen, die ihre AktionärInnen an ihren Gewinnen teilhaben lassen und hohe Dividenden zahlen.

Dividenden-ETFs setzen auf Unternehmen, die ihre AktionärInnen an ihren Gewinnen teilhaben lassen und hohe Dividenden zahlen.

![]() Dividenden-ETF gelten als sicherer als herkömmliche ETFs. Sie eignen sich als Beimischung, wenn du einen besonders langen Anlagehorizont hast. Auf lange Sicht könnte ihre Rendite herkömmliche ETFs überholen.

Dividenden-ETF gelten als sicherer als herkömmliche ETFs. Sie eignen sich als Beimischung, wenn du einen besonders langen Anlagehorizont hast. Auf lange Sicht könnte ihre Rendite herkömmliche ETFs überholen.

![]() Ein guter Dividenden-ETF enthält viele Aktien verschiedener Branchen. Es sollten nicht nur dividendenstrake, sondern auch aussichtsreiche Unternehmen dabei sein.

Ein guter Dividenden-ETF enthält viele Aktien verschiedener Branchen. Es sollten nicht nur dividendenstrake, sondern auch aussichtsreiche Unternehmen dabei sein.

![]() Best bewerteter Dividenden-ETF (5 Sterne von Morningstar, Stand 11.01.2024):

Best bewerteter Dividenden-ETF (5 Sterne von Morningstar, Stand 11.01.2024):

Dividenden-ETFs investieren in Aktien von Unternehmen, die attraktive Dividenden in Aussicht stellen. Hier entsteht die Rendite also auch stärker durch Gewinnbeteiligungen an den Unternehmen und nicht nur durch Kurssteigerungen. Profis nennen das Konzept auch Dividendenstrategie. ETFs mit Dividendenstrategie sind aber nicht alle nach einem einheitlichen Muster gestrickt und eignen sich auch nicht für jede Anlegerin.

Zum einen unterscheiden sich Dividenden-ETFs in Bezug auf die Märkte, in die investiert wird. So kann ein ETF weltweit anlegen oder nur regional. Zum anderen sind die Dividendenkonzepte verschieden. Während die einen ETFs nur auf Aktien mit besonders hoher Dividende setzen, berücksichtigen andere zusätzliche Kriterien, wie die Substanz einer Firma, kontinuierlich steigende Auszahlungen, Nachhaltigkeit und so weiter.

Damit du findest, was zu dir passt, haben wir die wichtigsten Dividenden-ETFs unter die Lupe genommen. Zuvor aber noch das Wichtigste zum Thema und was bei der Auswahl zu beachten ist.

Wann ETFs Dividenden zahlen, ist nicht einheitlich geregelt. Dividenden-ETFs schütten in der Regel vierteljährlich, halbjährlich oder jährlich Erträge an die Anleger aus. Eine monatliche Zahlung der ETF-Dividende ist meist nicht vorgesehen. Hier wäre ein Auszahlplan eine Idee.

Genau wie bei einem gewöhnlichen ETF musst du dich nach dem Kauf um nichts kümmern. Auszahlungsfrequenz und Zahltage der ETF-Dividende hat der ETF-Anbieter bei Emission festgelegt und überweist die Ausschüttungen automatisch auf dein Konto.

Die meisten Dividenden-ETFs zahlen die Dividenden aus, sind also ausschüttende ETFs. Zum Teil existieren identische Papiere in einer thesaurierenden Variante, bei der die Erträge automatisch wieder angelegt werden. Das macht Sinn, wenn du die Auszahlung nicht benötigst. Denn so kann sich das Vermögen noch schneller vermehren.

Am Rande: Wenn du die Wertentwicklung von ETFs vergleichst, spielt es keine Rolle, ob ein ETF ausschüttend oder thesaurierend ist. Die Dividendenzahlungen werden in jedem Fall in der Performanceberechnung berücksichtigt.

Regelmäßig Erträge kassieren klingt verlockend. Mit Dividenden-ETFs, die im Vergleich zu einer Einzelaktie das Risiko breit streuen, ist das ganz einfach machbar. Hast du zum Beispiel einen größeren Betrag zum Anlegen und willst daraus regelmäßige Einnahmen erzielen, könnten Dividenden-ETFs für dich interessant sein. Genauso kannst du in einen Dividenden-ETF monatlich einzahlen und ETFs mit Dividendenstrategie für den Vermögensaufbau nutzen.

Sinnvoll sind Dividenden-ETFs jedoch nur, wenn du langfristig investieren und auf solide, ertragsstarke Unternehmen setzen willst – also eher eine defensive Strategie verfolgst.

Der Gegensatz sind Wachstumswerte wie Amazon & Co, die keine oder geringe Dividenden zahlen und ihr Geld lieber in das Wachstum der Firma investieren.

![]() Wichtig zu wissen: Wichtig zu wissen: An den Börsen laufen mal Wachstumswerte – wie im Jahr 2023 – deutlich besser und mal Substanzwerte, sprich Value-Aktien. In den Boomphasen sind Aktien von Firmen mit hohen Wachstumsraten gefragt, Substanzwerte wie dividendenstarke Aktien haben das Nachsehen. In schwierigen Börsenphasen hingegen schneiden Dividenden-ETFs tendenziell besser ab.

Wichtig zu wissen: Wichtig zu wissen: An den Börsen laufen mal Wachstumswerte – wie im Jahr 2023 – deutlich besser und mal Substanzwerte, sprich Value-Aktien. In den Boomphasen sind Aktien von Firmen mit hohen Wachstumsraten gefragt, Substanzwerte wie dividendenstarke Aktien haben das Nachsehen. In schwierigen Börsenphasen hingegen schneiden Dividenden-ETFs tendenziell besser ab.

Wer noch keine großen Depotbestände hat, sollte das Risiko möglichst breit streuen und einen weltweit anlegenden ETF wählen.

Besitzt du bereits deutsche oder europäische Aktien, eignet sich zum Beispiel der SPDR S&P US Dividend Aristocrats-ETF (WKN: A1JKS0) auf US-Aktien gut zur Depotbeimischung. Die Angebote auf einzelne Länder oder Emerging Markets sind hingegen nur für risikobereite Naturen geeignet.

Im Kern ist die Dividendenstrategie eine Variante der Value-Strategie, die auf die Substanz von Unternehmen setzt. Die Idee dahinter: Firmen, die dauerhaft attraktive Dividenden ausschütten, müssen finanziell solide sein. Finanzschwache Unternehmen können zwar ihre Aktionäre kurzfristig mit einer Ausschüttung belohnen, doch ohne solide Einnahmen funktioniert das nicht dauerhaft.

Attraktiv sind also vor allem Unternehmen, die regelmäßig Erträge ausschütten. Am besten ist, wenn sie jedes Jahr ein bisschen mehr überweisen. Diese Aktien haben einen besonderen Namen: Dividenden-Aristokraten.

Was ist ein Dividenden-Aristokrat?

Investmentprofis bezeichnen Firmen als Dividenden-Aristokraten, die mindestens zehn aufeinanderfolgende Jahre Dividenden an ihre Anleger überweisen und sie zumindest konstant halten oder steigern. Der Begriff kommt aus den USA, denn im Land der großen Aktienkultur gibt es die meisten.

Kein Wunder also, dass in ETFs auf Dividenden-Aristokraten besonders viel Geld angelegt ist. Einer der populärsten Dividenden-ETF ist der SPDR (gesprochen: Spider) S&P US Dividend Aristocrats ETF (WKN: A1JKS0). Dahinter stecken mehr als 100 Unternehmen, deren Dividenden in den vergangenen 20 Jahren kontinuierlich gestiegen sind.

Ja, allerdings ist das Angebot an nachhaltigen Dividenden-ETF begrenzt. Diese ETFs tragen meist den Zusatz ESG für Environment, Social und Governance (Umwelt, Soziales und Unternehmensführung) im Namen. Zu den größten nachhaltigen Dividenden-ETFs zählt der weltweit investierende iShares MSCI World Quality Dividend ESG ETF (WKN A2DRG5).

2023 legte der nachhaltige Dividenden-ETF auf den MSCI World gut 12 Prozent zu, während der MSCI World um 19 Prozent kletterte. Im 3-Jahresvergleich entwickelte sich dagegen der nachhaltige Dividenden-ETF um rund 2,5 Prozentpunkte besser.

Dividenden-ETFs gelten generell als weniger schwankungsanfällig als herkömmliche ETFs. Doch das trifft nicht auf alle und auch nicht immer zu. Der Vergleich der beiden iShares ETFs auf den DivDAX (WKN: 263527) und DAX (WKN: 593393) belegt, dass der Dividenden-ETF volatiler ist und ein damit ein höheres Risiko aufweist.

Risikobehafteter sind ETFs generell, wenn sie aus wenigen Aktien bestehen – der DivDAX enthält nur 15 Aktien – oder eine Branche sehr stark gewichtet ist. So waren zum Beispiel während der Finanzkrise 2008/09 Bankaktien im Euro Stoxx Select Dividend 30 sehr stark gewichtet. Das sorgte für einen herben Rückschlag, von dem sich der Index bis heute nicht erholt hat.

Wenn du das Risiko senken willst, wähle also einen ETF

Die Zusammensetzung eines Index wird in festen Zeitabständen überprüft, meist ein- oder zweimal jährlich. Das hat den Nachteil, dass Aktien in einem Dividenden-ETF nicht sofort ausgetauscht werden, wenn ein Unternehmen schlechte Zahlen meldet und daher die Dividende kürzt oder ganz streicht. Dies trifft vor allem Dividenden-ETFs hart, die nur wenige Aktien enthalten und stets auf die Aktien mit der höchsten Dividendenrendite setzen.

Dieses Risiko lässt sich aber reduzieren: Wähle einen Dividenden-ETF, der nicht allein auf eine hohe Ausschüttung achtet, sondern auf Qualität setzt. Dazu mehr im nächsten Absatz.

Welcher Dividenden-ETF am Ende die beste Performance liefert, ist schwer vorauszusagen.

Zwei Typen von Dividenden-ETFs erscheinen jedoch langfristig besonders aussichtsreich:

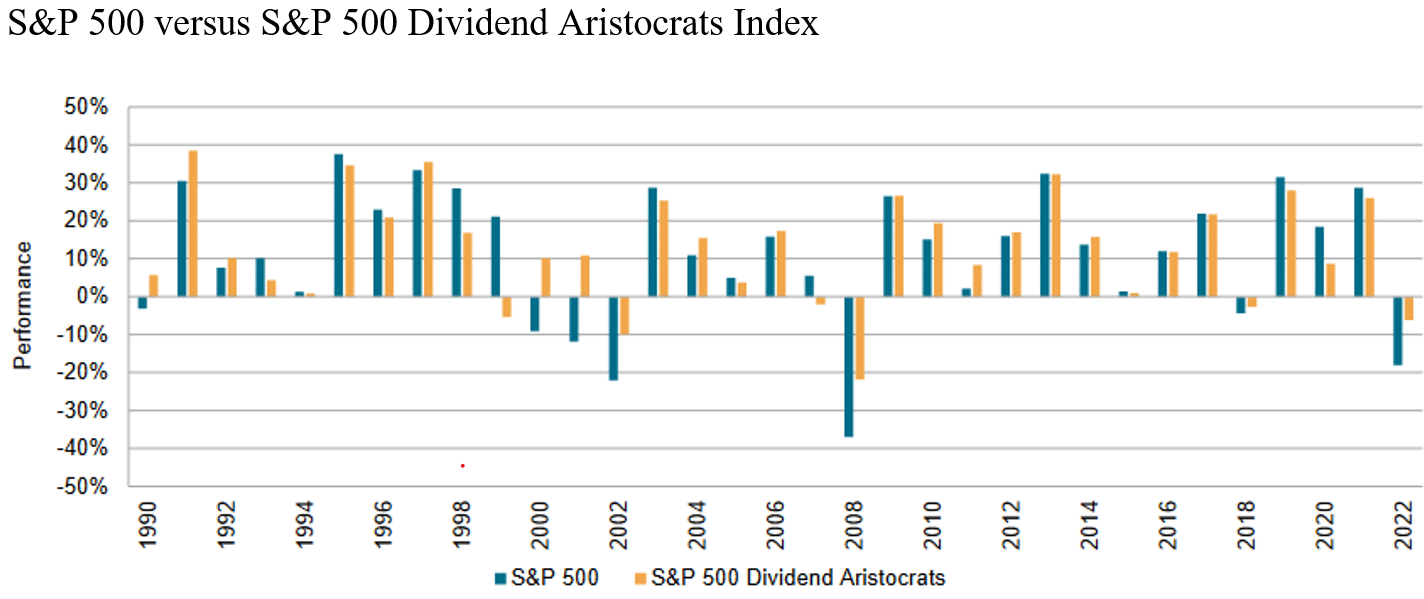

Bei den Dividenden-Aristokraten lohnt ein Blick auf die langfristige Entwicklung. 2023 hinkten die Dividenden-Aristokraten mit einem Wertzuwachs von gut acht Prozent dem breiten Aktienmarkt deutlich hinterher. Der S&P 500 kletterte 2023 um gut 24 Prozent. Dafür schwankt der Dividenden-Aristokraten-Index weniger stark, liefert regelmäßige Ausschüttungen und performt in schwachen Börsenphasen besser als der Standardindex (siehe Grafik).

Quelle: www.spglobal.com, S&P Dow Jones Indices LLC, FactSet. Data from January 1998 to January 2023. Daten vor Mai 2005 sind hypothetisch, da sie zurückberechnet wurden.

Der Grund: In unsicheren Marktphasen wie 2022 bevorzugen InvestorInnen defensivere Aktien, sprich Unternehmen mit hoher Substanz und solider Ertragskraft. Kommt es also an der Börse zu einem längerfristigen Trendwechsel – weg von Wachstumswerten, hin zu Substanzwerten – profitieren dividendenstarke Werte.

Legende: Bewertung: 1 = schlecht, 5 = top (Bewertung von Morningstar), Replikation = Nachbildung des Index

Stand: 11.01.2024; Quelle: Morningstar

Dividenden-ETFs zählen zu den Faktor-ETFs, sprich sie folgen bestimmten Faktoren. Zu den bekanntesten Faktor-Strategien bei ETFs zählen zum Beispiel auch Small-Caps und Value. Faktor-ETFs bereichern dein Depot also um einen ganz bestimmten Typ Aktien – in diesem Fall um dividendenstarke Titel. Sie eignen sich gut als Depotbeimischung. Anfängerinnen sollten nicht allein auf eine Strategie setzen, sondern am besten mit einer breit streuender Basisanlage starten, zum Beispiel mit diesen ETFs.

Keine Ahnung von der Börse? So geht’s:

Extra-Tipp: Was tun, wenn die Börse crasht?

Ein Börsencrash ist keine Katastrophe. Behalte einen kühlen Kopf und sitze die Kursschwankungen einfach aus. Ganz Mutige kaufen jetzt sogar nach. Warum das sinnvoll sein kann.

Disclaimer: Aktien, Fonds und ETFs unterliegen Kursschwankungen; damit sind Kursverluste möglich. Bei Wertpapieren, die nicht in Euro notieren, sind zudem Währungsverluste möglich. Die frühere Wertentwicklung ist kein verlässlicher Indikator für die Zukunft. Die Auswahl der Wertpapiere und sonstigen Finanzinstrumente dient ausschließlich Informationszwecken und stellt keine Kaufempfehlung dar.

Dieser Artikel wurde ursprünglich von Antonie Klotz verfasst und zuletzt am 10. Januar 2024 von Antonie Klotz aktualisiert.